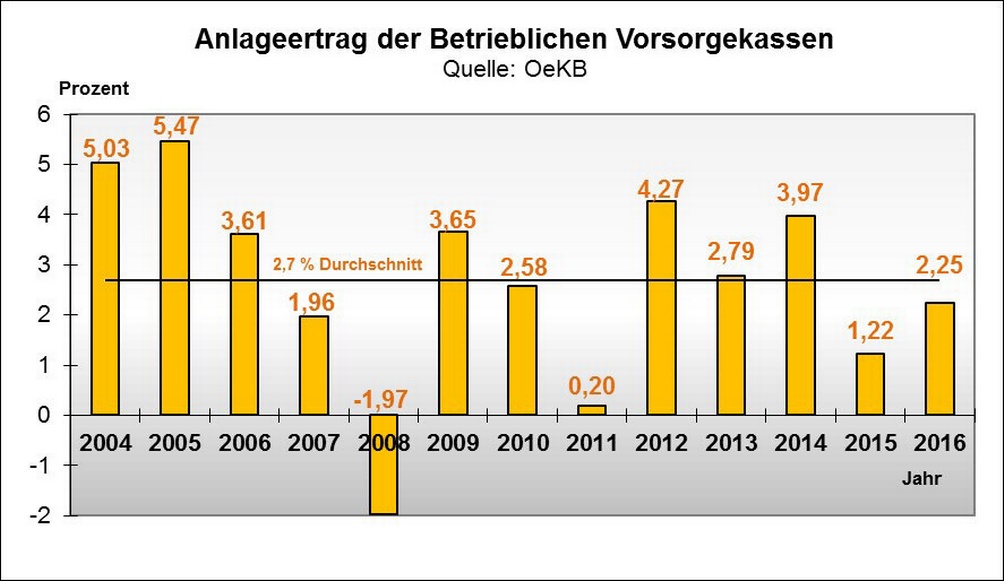

Pensionskassen: Veranlagungsergebnis von durchschnittlich plus 4,18 Prozent - Betrieblichen Vorsorgekassen: Veranlagungsergebnis von 2,25 Prozent erreicht

Jahresbericht 2016

Lesedauer: 11 Minuten

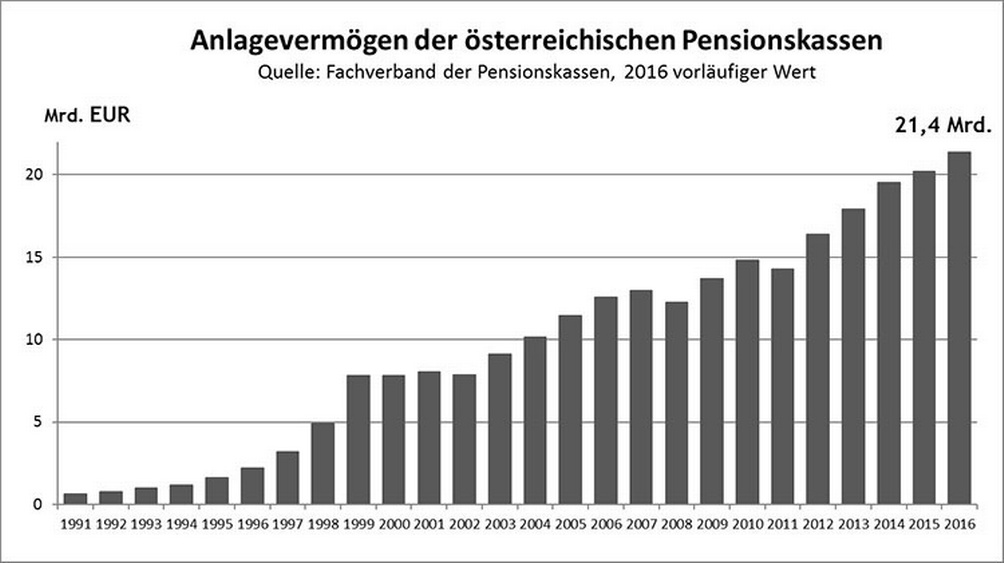

Die österreichischen Pensionskassen haben im Jahr 2016 ein Veranlagungsergebnis von durchschnittlich plus 4,18 Prozent für ihre Kunden erwirtschaftet und veranlagen 21,4 Milliarden Euro. Die Betrieblichen Vorsorgekassen mit ihrer konservativeren Veranlagung haben ein Veranlagungsergebnis von 2,25 % erreicht und verwalten 9,4 Milliarden Euro.

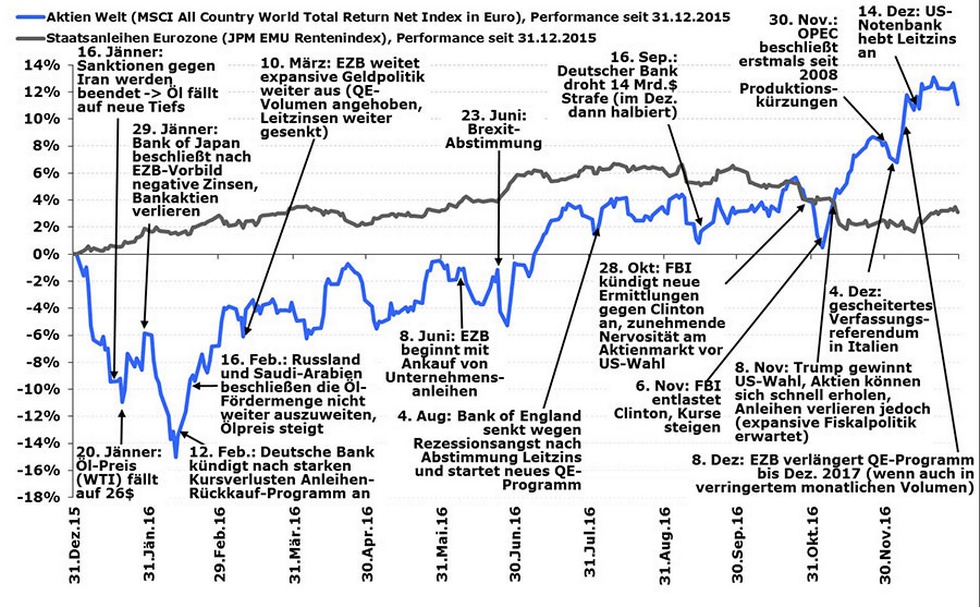

Die Rahmenbedingungen waren 2016 alles andere als einfach: Die anhaltende extreme Niedrigzinspolitik der EZB und die dadurch äußerst niedrigen bis negativen Zinsen für Anleihen prägten das Jahr. Unternehmensanleihen und high-yield-Anleihen haben sich positiv entwickelt. Die Aktienkurse haben sich insgesamt sehr positiv entwickelt, insbesondere in den USA, in Großbritannien und in Emerging Markets sowie auch die Kurse der Rohstoffe. Das hat sich wesentlich auf die Performance ausgewirkt.

English Summary

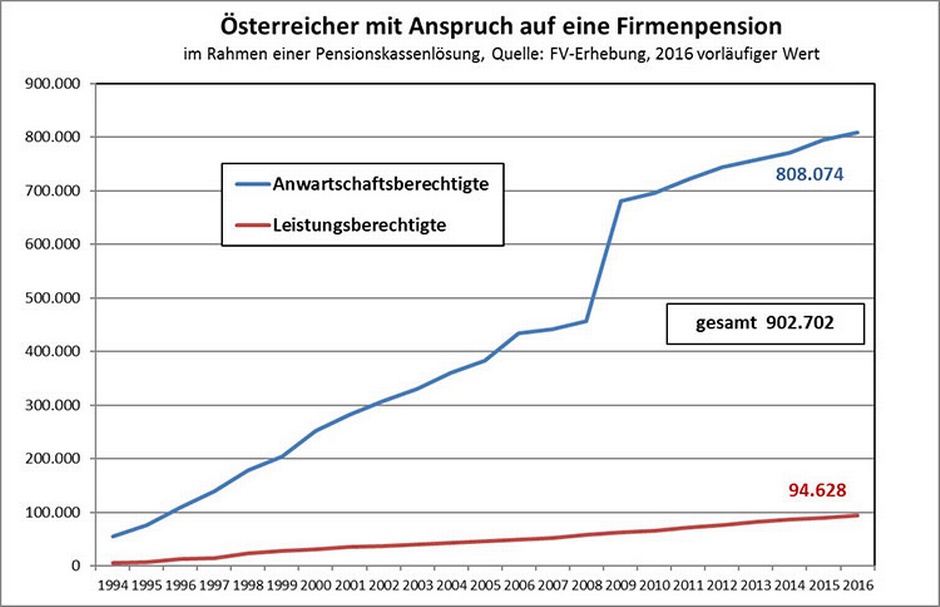

Occupational pension funds are the main part of the second pillar of retirement provision in Austria and supplements the state’s system. By 2016, 902.702 people were already entitled to an occupational pension (+ 2 % to 2015). The number of employees that contribute to an occupational pension fund is still growing. 2016 occupational pension funds obtained a performance of 4.18 %.

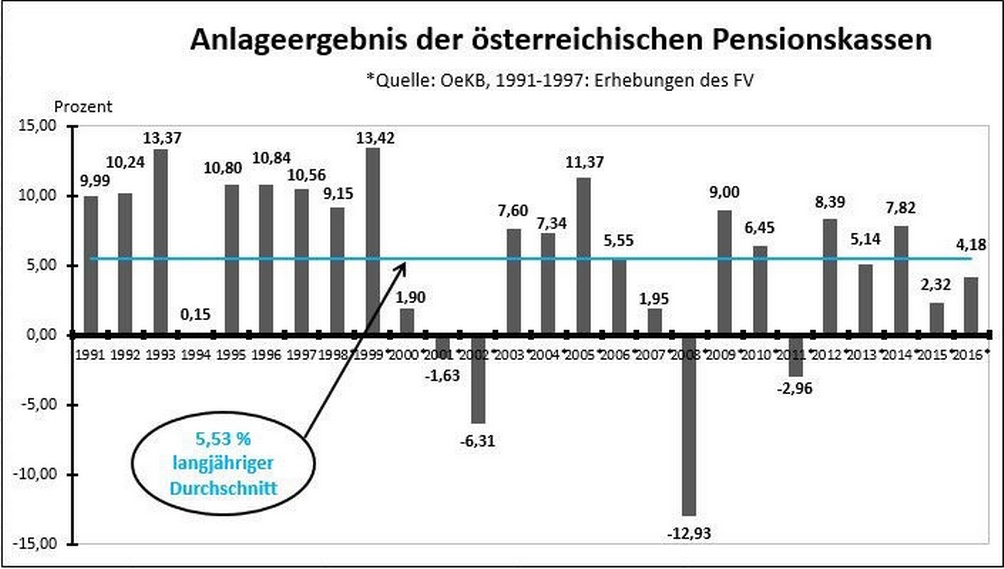

During the last 5 years occupational pension funds had an average performance of 5.57 %; during the last 10 years the occupational pension funds’ average performance was 2.94 %. Looking back at the last 26 years (since the legal possibilities to found occupational pension funds) the occupational pension funds’ performance amounted to 5.53 %. That proves that on average occupational pension funds generate a positive performance, even in cases of crisis. The reason for this is the focus on safe assets with low risks by trying to achieve a good performance. The asset in government bonds is mostly invested in bonds of European states. The asset in shares only has a share of about 30 %. On the other hand, the investment in bonds has an average share of about 63 %. The Austrian occupational pension funds are Austria’s largest private pension payers (651 million euro in 2016) with assets under management of 21.4 billion euro (+ 1.2 billion euro or + 5 % to 2015) and the asset is still rising.

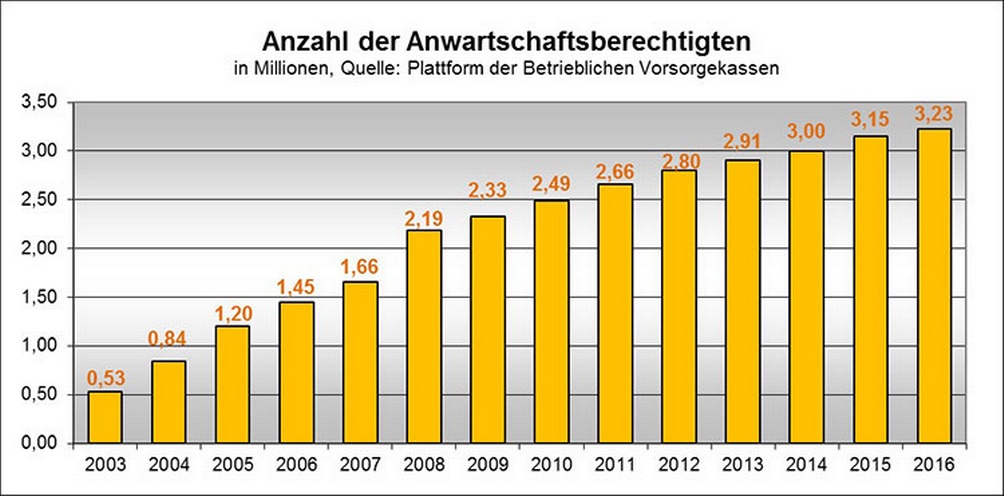

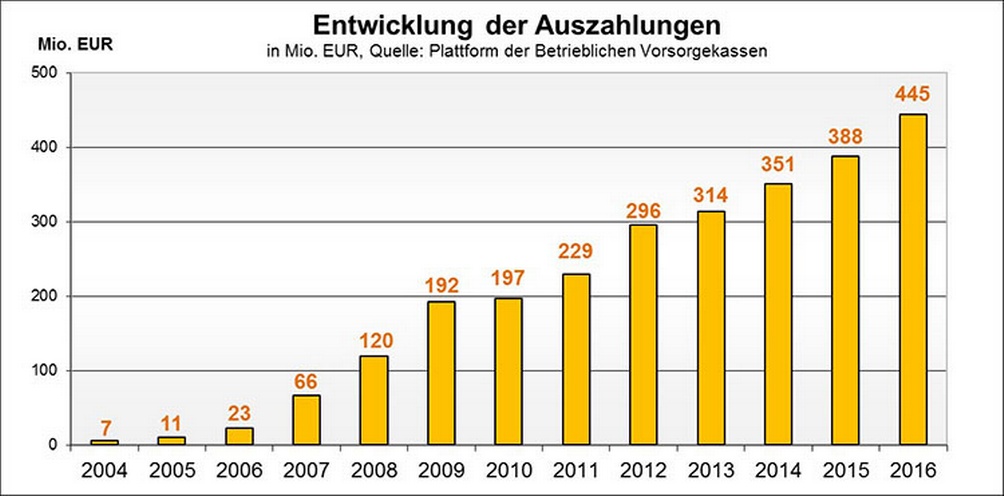

Last year occupational provision funds managed 9.4 billion euro (+ 1 billion euro in 2015) and obtained a performance of 2.25 %. 3.23 million people had an account at an occupational provision fund (+ 2.5 % to 2015) and the number is still growing.

Die österreichischen Pensionskassen 2016

Pensionskassen schaffen beeindruckendes Ergebnis trotz Niedrigzinsphase im Gesamtjahr 2016

Im Gesamtjahr 2016 erwirtschafteten die österreichischen Pensionskassen ein Performance-Ergebnis von plus 4,18 Prozent, was im Vergleich zur Performance von anderen Spar- und Anlageformen beachtlich ist. Derzeit haben mehr als 902.000 Österreicher Anspruch auf eine Firmenpension. Insgesamt veranlagen die 10 Pensionskassen ein Vermögen von 21,4 Mrd. Euro und sind sie damit der größte private Pensionszahler Österreichs.

Bei Pensionskassen geht es aber besonders um die Langfristigkeit - sprich die bestmögliche Verzinsung über einen langjährigen Beobachtungszeitraum. Auch hier verweisen die Pensionskassen auf einen sehr guten Wert: Der langjährige Durchschnitt der Performance der Pensionskassen über 26 Jahre liegt aktuell bei plus 5,53 Prozent pro Jahr. Über drei Jahre berechnet ergibt sich ein Performance-Durchschnitt von plus 4,77 Prozent pro Jahr, über fünf Jahre ein Plus von 5,57 Prozent pro Jahr.

Märkte und Einflussfaktoren 2016

Das erste Halbjahr 2016 war mit dem Brexit und der damit verbundenen Unsicherheit sehr volatil und die Finanzmärkte sackten in Folge der Brexit Abstimmung in Großbritannien massiv ab. Das zweite Halbjahr verlief verhältnismäßig ruhig und ertragreich. Gleichzeitig hielten die Notenbanken aufgrund der durch die britische Abstimmung befürchteten wirtschaftlichen Unsicherheit weiterhin an ihrer sehr expansiven geldpolitischen Ausrichtung fest. So verschob die US-Notenbank erneut ihre schon länger geplante zweite Zinsanhebung. Gleichzeitig senkte die Bank of England nochmals die Zinsen und startete ein neues Quantitative Easing (QE)-Programm. Diese Kombination, aus besser als erwarteten Konjunkturdaten und vorerst weiter expansiver Geldpolitik, unterstützte die Finanzmärkte. Entgegen den Erwartungen setzte die EZB allerdings keine neuen monetären Akzente. So wurde weder der Leitzins nochmals gesenkt, noch gab es Entscheidungen, ob das aktuelle QE-Programm, das vorerst bis Ende März 2017 angesetzt ist, über die aktuelle Laufzeit hinaus verlängert wird. Die Aktienmärkte und Investitionen in Emerging Markets entwickelten sich im zweiten Halbjahr recht positiv.

Pensionskassen blicken mit Optimismus in das Jahr 2017

Auch für 2017 werden nach wie vor herausfordernde Bedigungen erwartet: Das WIFO prognostiziert für Österreich 2017 ein Wirtschaftswachstum von 1,5 Prozent (IHS: 1,4 Prozent). Zwar erwarten die Pensionskassen nur eine langsame Verringerung der Unsicherheiten in den weltweiten politischen und wirtschaftlichen Einflussfaktoren, jedoch scheint das Wirtschaftswachstum in den USA und teilweise auch in Europa nachhaltiger zuzunehmen. Daher gehen die Pensionskassen mit Optimismus in das neue Jahr.

Kontinuierliches Wachstum an Anspruchsberechtigten

Bei Pensionskassenverträgen zahlen Arbeitgeber und Arbeitnehmer in Pensionskassen monatlich Beiträge ein, die später in der Pension verzinst ausbezahlt werden. Die effizienteste Form der Zusatzpension ist sicherlich die Betriebspension. Das Pensionskassensystem zeichnet sich durch eine hohe Kosteneffizienz, viele Möglichkeiten (Wahl von Veranlagungsprofilen: defensiv, konservativ, ausgewogen, aktiv oder dynamisch) und hohe Transparenz aus. Die Pensionskassen können Sicherheit sowohl durch Garantiemodelle, als auch durch konservative Vertragsparameter darstellen. Die Pensionskassenpension ist allerdings eine betriebliche Vorsorge, d.h. in den Genuss einer solchen Zusatzpension kommt man nur über seinen Arbeitgeber bzw. den Betrieb.

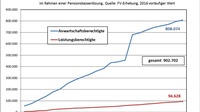

Derzeit haben mehr als 902.000 Österreicher (+ 2 Prozent im Vergleich zu 2015) Anspruch auf eine Firmenpension. Insgesamt veranlagten die 10 Pensionskassen im Jahr 2016 ein Vermögen von über 21,4 Mrd. Euro (+ 1,2 Mrd. Euro oder + 5 Prozent im Vergleich zu 2015). Damit sind sie der größte private Pensionszahler Österreichs. Die durchschnittliche Pension lag 2016 bei 499 Euro pro Monat.

Im Jahr 2016 wurden insgesamt 651 Mio. Euro an Pensionsleistungen ausbezahlt (+ 5 Prozent gegenüber 2015).

Seit Jahren bemühen sich die heimischen Pensionskassen, auch Klein- und Mittelbetriebe anzusprechen. Im Jahr 2016 zeigen diese Aktivitäten Erfolge: Der Anteil der Klein- und Mittelbetriebe bei den Neuverträgen liegt im abgelaufenen Geschäftsjahr bei 88 Prozent.

Kollektivverträge

Wenn mehr Geringverdiener, Teilzeitbeschäftigte und Frauen von einem Kollektivvertrag mit einer Regelung für eine betriebliche Altersvorsorge erfasst sind, würde dies helfen, deren Lebensstandard im Alter zu sichern. Derzeit beinhalten etwa 10% aller Kollektivverträge in Österreich eine Regelung über eine betriebliche Altersvorsorge. Um den Ausbau der betrieblichen Altersvorsorge weiter zu fördern, sollten Vereinbarungen über Zusatzpensionen in allen Kollektivverträgen als Möglichkeit vorgesehen werden, fordert der Fachverband.

Betriebspensionen bringen für Unternehmen und für Mitarbeiter weniger Steuern und Abgaben mit sich als Gehaltserhöhungen. In einigen Branchen bestehen bereits Kollektivverträge mit Vereinbarungen über die betriebliche Altersvorsorge. Eine flächendeckende Ergänzung der 1. Säule, der staatlichen Pension, wird mittlerweile von allen Experten als notwendig für die Erhaltung der gewohnten Lebensqualität auch im Alter erachtet.

Die vermehrte Verankerung von Firmenpensionen in Kollektivverträgen bringt allen Beteiligten Vorteile: Der Arbeitnehmer erhält durch die einbezahlten Arbeitgeberbeiträge in eine Pensionskasse letztlich einen höheren monatlichen Betrag, als durch eine entsprechende Lohnerhöhung. Das dadurch in der Pension höhere verfügbare Einkommen nützt ihm bzw. ihr persönlich und die höhere Kaufkraft der wachsenden Bevölkerungsgruppe der Pensionisten stärkt die österreichische Volkswirtschaft.

Lebensstandard in der Pension erhalten

In Zukunft werden die Menschen (in Österreich und in ganz Europa) nur durch Zusatzpensionen aus der 2. und 3. Säule des Pensionssystems ihren Lebensstandard erhalten können. Die durchschnittliche ASVG-Pension in Österreich beträgt aktuell 1.107,87 Euro (Quelle: PVA, 2016). Die Pensionskassen haben 2016 eine durchschnittliche Pensionskassenpension von 499 Euro pro Monat ausbezahlt. Im Sinne eines "Gesamtkonzepts für alle drei Säulen der Altersvorsorge" sollten Arbeitnehmerbeiträge an Pensionskassen zumindest in gleicher Höhe wie bei der prämienbegünstigten Zukunftsvorsorge – das sind aktuell bis zu 2.676,89 Euro - gefördert werden. Zudem fordert der Fachverband, dass Eigenbeiträge der Arbeitnehmer zu Pensionskassen steuerlich absetzbar sein sollen.

Insgesamt wäre es wichtig, die zweite Säule des Pensionssystems attraktiver zu gestalten – das forderte vor kurzem auch die OECD. Österreich wurde sogar kritisiert, weil es keine steuerlichen Vorteile für private Pensionsvorsorge gibt. In Österreich sind laut OECD Eigenbeiträge nicht steuerlich absetzbar. Zusätzlich werden die Eigenbeiträge mit der Versicherungssteuer in Höhe von vier Prozent belastet. Bei den Pensionskassen-Lösungen wäre nach Ansicht des Fachverbandes die Gleichstellung der Arbeitnehmerbeiträge mit den Arbeitgeberbeiträgen hinsichtlich der Ausnutzung der 10-Prozent-Grenze für die steuerliche Absetzbarkeit sowie um die Einbeziehung der Eigenbeiträge der Arbeitgeber wichtig: Es sollte Arbeitgebern ermöglicht werden, auch Eigenbeiträge innerhalb der 10 Prozent-Grenze steuerlich geltend zu machen.

Die Betrieblichen Vorsorgekassen in Österreich 2016

Bei der Betrieblichen Vorsorge zahlt der Unternehmer für seine Arbeitnehmer und sich selbst monatlich Beiträge in eine Betriebliche Vorsorgekasse ein. Auch Freiberufler und Landwirte können das System der Betrieblichen Vorsorge nutzen, welches mittlerweile nahezu alle erwerbstätigen Österreicherinnen und Österreicher umfasst. Die Beiträge des Arbeitgebers, die er für seine Arbeitnehmer an die BVK leistet, sind im Ausmaß von 1,53 Prozent des monatlichen Bruttoentgelts lohnsteuerfrei.

Die Betrieblichen Vorsorgekassen gehören zu den Vorzeigemodellen in Europa, da durch das Rucksackprinzip die erworbenen Ansprüche mitgenommen werden können und somit jeder Arbeitnehmer eine Abfertigung erhält. Auch die Unternehmer können sich in diesem System auf eine soziale Absicherung verlassen.

Aktuell sind acht Betriebliche Vorsorgekassen am Markt tätig: Die Allianz Vorsorgekasse, die APK Vorsorgekasse, die Bonus Vorsorgekasse, die BUAK Betriebliche Vorsorgekasse, die Niederösterreichische Vorsorgekasse, die Valida Plus und die VBV Vorsorgekasse sind bereits seit Beginn der Mitarbeitervorsorge im Jahr 2002 geschäftlich aktiv. Die fair-finance Vorsorgekasse wurde im Jahr 2010 gegründet und stellte damals die zehnte Vorsorgekasse dar. 2015 wurde die als Siemens MVK gegründete Kasse von der Valida Plus übernommen und im vergangenen Jahr ging die Victoria-Volksbanken Vorsorgekasse zur Bonus Vorsorgekasse über, wodurch sich die Zahl der Betrieblichen Vorsorgekassen auf 8 reduziert hat.

Bilanz des Jahres 2016

Das System der Abfertigung Neu ist in den letzten Jahren kontinuierlich gewachsen. Mehr als 20.000 Unternehmen nützten die Möglichkeit, die Abfertigungsansprüche ihrer Mitarbeiter in eine Vorsorgekasse zu übertragen. Somit profitieren viele Arbeitnehmer heute von einer betrieblichen Vorsorge, obwohl ihr Dienstverhältnis bereits vor 2003 begann. Primär sind es aber die neu begonnenen Dienstverhältnisse, welche die Zahl der Anwartschaftsberechtigten kontinuierlich steigen lassen. Im Jahr 2014 wurde die 3 Millionen-Marke erstmals überschritten.

Die inzwischen mehr als 3,23 Millionen Anwartschaftsberechtigten setzen sich aus Arbeitnehmern, Unternehmern, Freiberuflern, Ärzten und Landwirten zusammen. Die Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge und bilden somit einen wichtigen Eckpfeiler als Ergänzung zur staatlichen Pension. Nach 14 Jahren Geschäftstätigkeit konnten die Vorsorgekassen das veranlagte Vermögen im Jahr 2016 um eine Milliarde steigern und verwalten nun bereits 9,4 Mrd. Euro. Diese Vermögenssteigerung konnte generiert werden, obwohl im Jahr 2016 bereits mehr als 440 Mio. Euro an Leistungen aus der Betrieblichen Vorsorge geflossen sind.

Dieser Betrag setzt sich aus den Abfertigungszahlungen, die an etwa 430.000 Personen geleistet wurden, zusammen. Viele Österreicherinnen und Österreicher entscheiden sich aber auch bewusst dafür, ihr Kapital in der Vorsorgekasse zu belassen, damit das Guthaben wächst und sie eine Vorsorge für die Pension haben. Die Flexibilität der Betrieblichen Vorsorge ist auf die Bedürfnisse der verschiedenen Lebenslagen ausgerichtet: Bei einem Verfügungsanspruch kann der Berechtigte selbst entscheiden, ob er das Geld sofort benötigt ober ob er es steueroptimal für seine persönliche Altersvorsorge verwenden möchte.

Ein weiterer Vorteil der Betrieblichen Vorsorge liegt darin, dass die Kunden der Vorsorgekassen auch vom Veranlagungserfolg profitieren. Die Veranlagung in konservative Produkte, wie z.B. Staatsanleihen, erfordert in der heutigen Zeit eine ausgesprochen gute Kenntnis des Marktes. Die Veranlagungsexperten der Vorsorgekassen haben zu Beginn des Jahres 2016 die richtigen Entscheidungen getroffen und konnten für ihre Kunden dadurch einen durchschnittlichen Ertrag von 2,25 Prozent erwirtschaften.

Die Berechtigten haben also einerseits den Vorteil, dass die Möglichkeit besteht, Gewinne am Kapitalmarkt zu erwirtschaften, andererseits können sie sich aber auf die Sicherheit der Bruttokapitalgarantie verlassen. Das bedeutet, dass jeder Cent, den die Vorsorgekasse zur Veranlagung erhalten hat, auch wieder an den Berechtigten zurückgeht – auch wenn es wieder schlechte Zeiten an den Börsen gäbe. Die Vorsorgekassen unterliegen strengen Veranlagungsvorschriften: Die Veranlagung hat auf die angemessene Mischung und Streuung, die Sicherheit und Rentabilität des Vermögens Rücksicht zu nehmen. Es sind umfangreiche quantitative und qualitative Einschränkungen hinsichtlich einzelner Vermögenskategorien zu beachten.

Stellung im Europäischen Recht

Die Betrieblichen Vorsorgekassen sind keine große Branche und einzigartig in Europa – aus diesem Grund kennt der europäische Gesetzgeber keine speziellen Regelungen für Betriebliche Vorsorgekassen, sie sind auch kein Kreditinstitut nach europäischem Recht, also kein CRR-Kreditinstitut. Bei der großen BWG-Novelle zu Basel III entschied der nationale Gesetzgeber Teile der CRR (Kapitaladäquanzverordnung) dennoch für die Vorsorgekassen anwendbar zu machen.

Die Vereinheitlichung des Rechtsrahmens für europäische Kreditinstitute bringt somit stets spannende Entwicklungen für die Vorsorgekassen mit sich, die nicht immer zweckmäßig erscheinen. Dies war beispielsweise in Bereichen des Meldewesens der Fall, da Kennzahlen der Banken, die Kredit- und Einlagengeschäft betreiben, bei den Vorsorgekassen oft keine Aussagekraft haben.

Beitragsfluss

Die Betrieblichen Vorsorgekassen erhalten die Beiträge nicht direkt von den Kunden, also den Unternehmen, sondern die Einhebung erfolgt durch die Träger der Sozialversicherung. Diese leiten einerseits die eingehobenen Beträge an die Vorsorgekassen weiter und stellen andererseits die monatlichen Beitragsnachweise sowie die jährlichen Beitragsgrundlagennachweise, auf denen die Zurechnung des Kapitals auf die einzelnen Anwartschaftsberechtigten beruht, zur Verfügung.

Durch die im Parlament bereits beschlossene Umstellung auf den monatlichen Beitragsgrundlagennachweis wird die Zuordnung des Kapitals auf die einzelnen Berechtigten genau nachvollziehbar. Der Volleinsatz der monatlichen Beitragsgrundlagenmeldung (mBGM) soll ab 1.1.2019 erfolgen.