Vorsorgereport 1/2023

Quartalsbericht der Pensions- und Vorsorgekassen

Lesedauer: 9 Minuten

News

Sehr geehrte Damen und Herren,

2022 war ein Jahr, welches massive und nachhaltige Einschnitte in Gesellschaft und Wirtschaft gebracht hat. Selten hat es ein Jahr gegeben, in dem so viele negative Einflüsse gleichzeitig zum Tragen kamen: Der Angriffskrieg Russlands auf die Ukraine, die daraus resultierende Unsicherheit an den Energie- und Rohstoffmärkten, die Covid-Pandemie, die noch immer beeinträchtigten Lieferketten, die höchste Inflation seit Jahrzehnten, die Zinswende der EZB mit drei massiven Leitzinserhöhungen innerhalb eines halben Jahres und der immer offensichtlicher werdende Klimaschock.

Das alles geht auch an den Kapitalmärkten nicht spurlos vorbei. So gut wie alle Vermögensanlageformen weisen eine negative Wertentwicklung auf und selbst die effizienteste Diversifikation konnte im Jahr 2022 nicht vor Verlusten schützen.

In dieser Ausgabe informieren wir Sie über die aktuelle wirtschaftliche Entwicklung und stellen die Zahlen zum Ende des 4. Quartals vor.

Die Pensions- und Vorsorgekassen blicken dennoch mit vorsichtigem Optimismus in das kommende Jahr. Das Ziel wird weiterhin die bestmögliche, langfristige und nachhaltige Veranlagung im Interesse ihrer Kundinnen und Kunden sein.

Mit freundlichen Grüßen

Mag. Andreas Zakostelsky

Obmann

Dr. Stefan Pichler, LL.M. CPM

Geschäftsführer

Pensions- und Vorsorgekassen präsentieren Jahresbilanz 2022

Nach dem erfolgreichen Jahr 2021 bilanzieren die heimischen Pensions- und Vorsorgekassen aufgrund eines schwierigen Jahres 2022 mit einem Minus.

Die Krisensituationen im Jahr 2022 wirkten sich weltweit auf die Finanzmärkte aus. Die Covid-19-Pandemie, der Angriffskrieg Russlands auf die Ukraine, die Energiekrise, Lieferkettenprobleme und die höchste Inflation seit 1974 sowie eine daraus resultierende Verunsicherung der Konsumentinnen und Konsumenten trübten die Wirtschaftsaussichten. Zudem sorgte die Erhöhung der Leitzinsen zur Bekämpfung der Inflation für massive Kurskorrekturen bei den Staatsanleihen.

Renommierte Indizes wie der MSCI World (-20,8 Prozent), EURO STOXX 50 (-11,7 Prozent) sowie der ATX (-19 Prozent) bzw. der DAX (-12,35 Prozent) schlossen das Jahr negativ ab. Der Wert von österreichischen Staatsanleihen sank im vergangenen Jahr um -21,3 Prozent, der von deutschen Staatsanleihen um –17,8 Prozent. Im Vergleich performten die österreichischen Pensionskassen durch ihr professionelles Asset Management deutlich stärker.

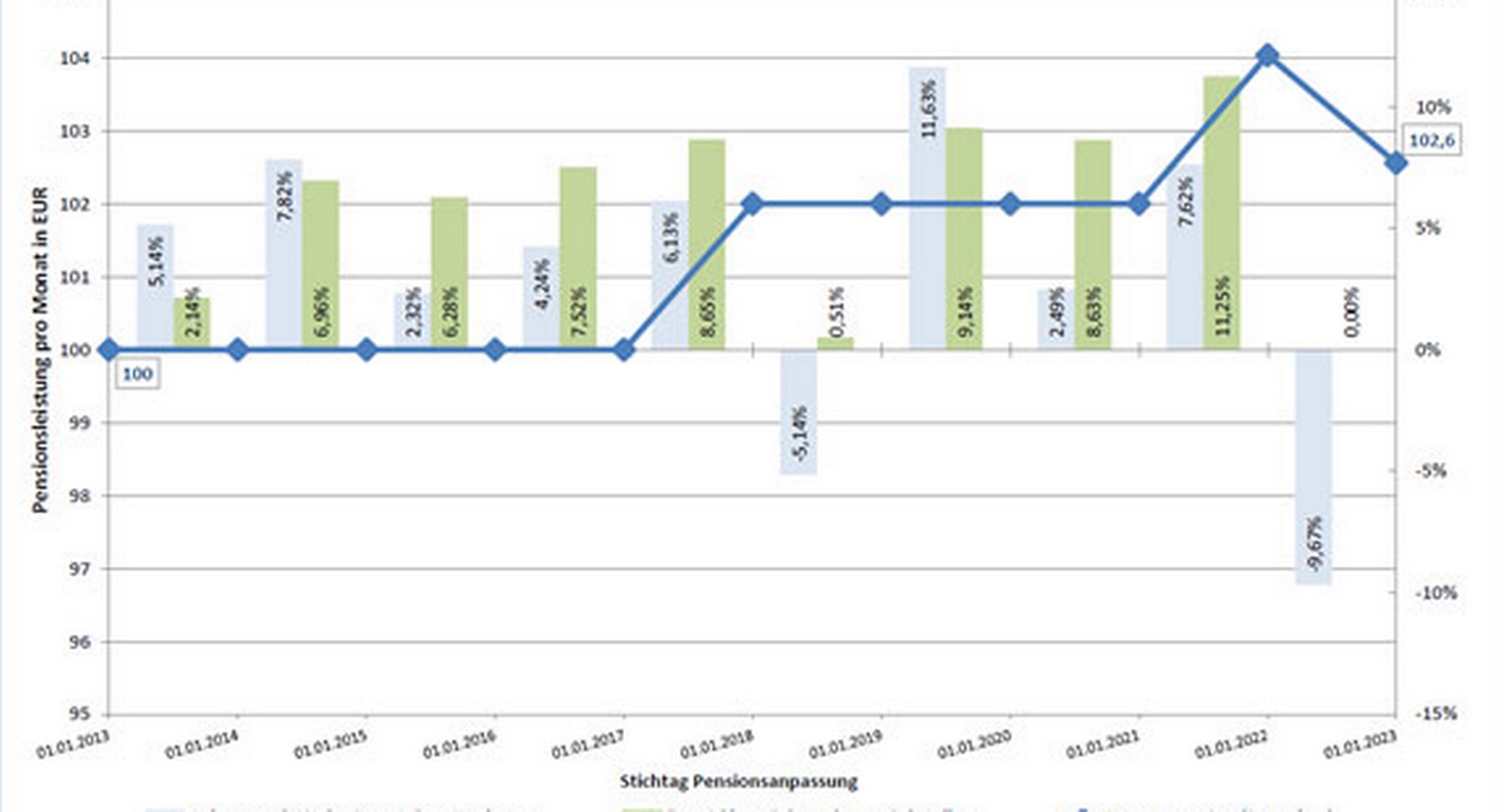

Pensionskassen mit Minus 9,67 Prozent – Langfristig bei Plus 4,90 Prozent

Den daraus entstandenen Verwerfungen auf den weltweiten Finanzmärkten konnten sich die heimischen Pensionskassen trotz professionellen Asset-Managements nicht gänzlich entziehen. So fand auf den Anleihenmärkten wegen des Zinsanstieges ein massiver Verfall der Renditen der bestehenden Anleihen statt. Unternehmensanleihen performten sogar noch schwächer als Staatsanleihen. Aus den oben geschilderten Krisen folgten Kurskorrekturen bei den Aktien.

Die heimischen Pensionskassen bilanzieren daher nach einem sehr erfolgreichen Jahr 2021 zum Jahres-Abschluss 2022 mit einem Minus von 9,67 Prozent. Mit Plus 4,90 Prozent seit Beginn und Plus 3,26 Prozent auf 10 Jahre liegt die Langzeitperformance der Pensionskassen allerdings deutlich im Plus.

Im Rahmen der letzten, umfassenderen Novelle des Pensionskassengesetzes im Jahr 2013 wurde eine noch größere Krisensicherheit hergestellt. Das bedeutet, dass für Berechtigte, die seit 2013 ins Pensionskassensystem gekommen sind, ein Rechnungszins von maximal 3 Prozent gilt (für jene, die seit 2020 in das System gekommen sind, nur ein solcher von maximal 2 Prozent). Für diese Personengruppe (seit 2013) kam es in den letzten zehn Jahren zu keiner Kürzung der ursprünglich festgelegten Pensionsleistung.

Die Höhe der monatlichen Zusatzpension wird jeweils aufgrund der Performance und der Schwankungsrückstellung - basierend auf dem Vorjahresergebnis - für das kommende Jahr bestimmt.

"Auch wenn das Jahr 2022 wirklich nicht erfreulich war: Die Langfristperspektive zeigt, dass die Performance der Pensionskassen höher ist, als die von vergleichbaren Anlageprodukten", so Andreas Zakostelsky, Obmann des Fachverbandes. "Die Anhebung der Leitzinsen ist – wenn auch leider reichlich spät und zu abrupt durchgeführt – nach vielen Jahren der Nullzins-Phase wichtig. Wir hoffen damit nun auf ein vernünftiges Zinsniveau im Interesse unserer Kunden. Experten gehen davon aus, dass es nach dieser Talfahrt mittelfristig wieder zu einer Phase der Erholung kommen wird, wie wir das bereits nach dem Ausbruch der Pandemie oder auch nach der Finanzkrise 2008 gesehen haben".

Abfertigung Neu: einbezahlte Beiträge sind garantiert.

Die Betrieblichen Vorsorgekassen (Abfertigung Neu) konnten sich den entstandenen Verwerfungen auf den weltweiten Finanzmärkten ebenfalls nicht entziehen. So fand auf den Anleihenmärkten wegen des Zinsanstieges ein massiver Verfall der Renditen der bestehenden Anleihen statt. Für die Betrieblichen Vorsorgekassen eine besondere Herausforderung, da sie bei Anleihen einen Anteil von ca. 75 - 80 % in ihrem Portfolio aufweisen. Aus den oben geschilderten Krisen resultierend gab es auch Kurskorrekturen bei den Aktien. Für die heimischen Vorsorgekassen folgt daher nach einem sehr erfolgreichen Jahr 2021 mit einem Plus von 4,00 % im Jahr 2022 ein negatives Ergebnis von 7,6 Prozent.

Durch die vom Gesetzgeber vorgegebene Bruttokapitalgarantie müssen die Betrieblichen Vorsorgekassen auf die Gesamtheit der einbezahlten Beiträge eine Garantie gewähren. Daher verringert sich auch bei einer negativen Performance das eingezahlte Kapital nicht – es ist garantiert. "Auch wenn das letztjährige Ergebnis negativ ausgefallen ist, sehen wir, dass die Abfertigung Neu ein Erfolgsmodell ist. Zudem bekommen die Abfertigung Neu alle Berechtigten – die Abfertigung Alt wurde nur an maximal 15 Prozent der Menschen ausgezahlt", so Andreas Zakostelsky.

Wirtschaftliche Analyse

Kommentar von Mag. Martin Sardelic, Vorstandsvorsitzender der Valida Pension AG - Valida Pensionskasse

Konjunktur

Nach einem Jahr, das durch stark steigende Inflationsraten in den entwickelten Ökonomien und einer restriktiven Geldpolitik durch die Zentralbanken geprägt war, richtet sich aktuell der Fokus der Investoren vermehrt auf eine anstehende Konjunkturabkühlung im Jahr 2023.

Während eine Vielzahl von Vorlaufindikatoren auf eine globale Wirtschaftsverlangsamung hindeuten (in Europa bis hin zu einer Rezession), gab es zuletzt Anzeichen einer Stabilisierung. Hierzu zählen unter anderem die Verbesserung des europäischen Einkaufs-Manager-Index (PMI), ein robuster US-Arbeitsmarkt, stabiles Konsumvertrauen in den USA, bis hin zu dem Ende der restriktiven Zero-Covid Politik in China.

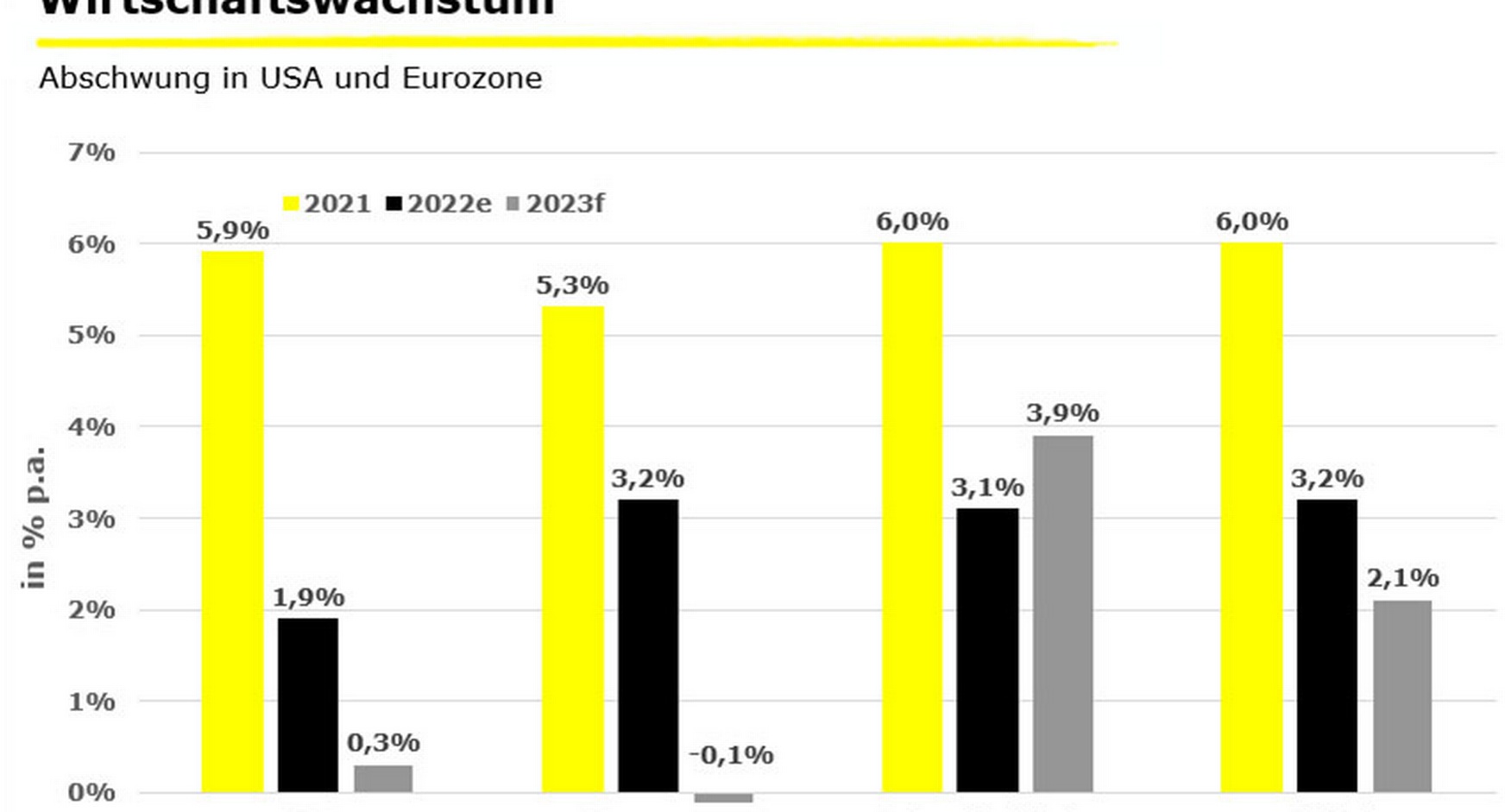

Aktuell deuten BIP-Schätzungen (Konsensus), nach einer Abkühlung der Eurozone von 5,3 % p.a. 2021 auf 3,2 % p.a. in 2022, auf eine weitere Abschwächung in Richtung -0,1 % p.a. für 2023 hin. Wenig besser sieht es für die USA aus, wo ein Rückgang im BIP 2023 auf 0,3 % p.a. prognostiziert wird. Deutlich besser sieht es hingegen für die Schwellenländer aus, für die 2023 ein Anstieg der Wirtschaftsleistung gegenüber 2022 auf 3,9 % p.a. erwartet wird.

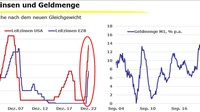

Geldpolitik

Nach bereits stark gestiegenen Leitzinsen in den USA und in der Eurozone, sowie einer Verknappung der Geldmenge, wird die entscheidende Frage in den kommenden Monaten sein, auf welchem Niveau die Leitzinssätze ihr Gleichgewicht finden werden und für welche Dauer diese Niveaus halten.

Während die US-Fed eine Verlangsamung der Zinserhöhungen bereits angekündigt hat, ließ die EZB in ihrer letzten Sitzung vom Dezember noch Raum für größere Zinsschritte über die nächsten Monate.

Maßgeblich wird die weitere Inflationsentwicklung sein. Nach der Konsensus-Meinung haben wir in den USA die Inflationsspitze bereits gesehen und sollten auch in der Eurozone in den kommenden Monaten wieder fallende Inflationsraten sehen – eine Entwicklung, die zuletzt bereits sichtbar war. Faktoren, die auf eine Verlangsamung der Inflation hindeuten, sind der Rückgang bei den Energiepreisen, die Auflösung der Lieferkettenengpässe, die sich abzeichnende Abkühlung des Lohndrucks in den USA und der seit längerem schwächelnde Immobiliensektor.

Aktienmärkte

Nach einem turbulenten Start ins Jahr 2022 mit starken Korrekturen im ersten Quartal 2022 (bedingt durch Zinsängste und den Krieg in der Ukraine) konnten sich die Aktienmärkte in Q4 wieder erholen. Während die Bewertungen vor allem in Europa und den Schwellenländern im historischen Vergleich niedrig sind, liegen die KGVs in den USA deutlich höher. Unsicherheiten bzgl. der anstehenden Zinsentwicklung, der Entwicklung der Inflation und einer stärkeren Konjunktureintrübung belasten aktuell die Aktienmärkte.

Die Entwicklung der Unternehmensgewinne wird für die kommenden Monate eine entscheidende Rolle spielen. In den Schwellenländern wirken die besseren Konjunkturaussichten unterstützenden, die Erwartung eines schwächeren US-Dollars sowie der Umstand, dass diese Ökonomien im Zinszyklus weiter voran sind, sollte ebenfalls helfen. Die Geopolitik in China oder auch der Krieg in der Ukraine sind hingegen Unsicherheitskomponenten die Aktienmärkte 2023 belasten könnten.

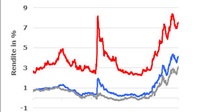

Anleihemärkte

Durch die geldpolitische Normalisierung sind im Gegensatz zur Nullzinspolitik der vergangenen Jahre aktuell im Anleihen-Segment wieder Renditen zu realisieren. Das in den letzten Jahren gängige Akronym TINA ("There is no alternatives"), also die Alternativlosigkeit zu Aktien, hat sich zum Akronym TARA ("There are reasonable alternatives") gewandelt. Bei sicheren Staatsanleihen in der Eurozone können mittlerweile Renditen von 2,5 % bis 4,5 % p.a. realisiert werden.

EUR Unternehmensanleihen guter Bonität liefern eine Rendite von 3,5 %-4,5 % und jene schlechter Bonität sogar 7 %-8 %. Aktuell wird jedoch davon ausgegangen, dass die Zinsanhebungen Mitte 2023 auslaufen werden. Damit dürften die Renditen ihren Höchststand erreichen. Für die USA wird von Marktteilnehmern aufgrund der konjunkturellen Abkühlung bereits im zweiten Halbjahr 2023 mit Zinssenkungen spekuliert.

Über den Fachverband der Pensions- und Vorsorgekassen

Der Fachverband der Pensions- und Vorsorgekassen ist die gesetzliche Vertretung aller Pensionskassen und Betrieblichen Vorsorgekassen. Er ist Teil der Bundessparte Bank und Versicherung der Wirtschaftskammer Österreich.

Bei Pensionskassen zahlen Arbeitgeber aufgrund eines freiwillig abgeschlossenen Pensionskassenvertrages monatlich Beiträge für ihre Arbeitnehmer ein, diese können zusätzlich ebenfalls in die Pensionskasse einzahlen. Die Beiträge werden veranlagt und ab Pensionsantritt als lebenslange Zusatzpension ausbezahlt.

Die Betrieblichen Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge, da 1,53% der Bruttolohnsumme monatlich vom Arbeitgeber einbezahlt werden (Abfertigung neu) und somit eine wichtige Säule als Ergänzung zur staatlichen Pension bilden.

Derzeit sind fünf überbetriebliche und drei betriebliche Pensionskassen sowie acht Betriebliche Vorsorgekassen Mitglied im Fachverband der Pensions- und Vorsorgekassen.

Insgesamt vertritt der Verband über 4 Millionen Anwartschafts- und Leistungsberechtigte und veranlagen die Pensions- und Vorsorgekassen über 41 Milliarden Euro – sie sind die größten privaten Pensionszahler in Österreich.

Rückfragehinweis

Fachverband der Pensions- und Vorsorgekassen

Telefon +43 (0)5 90 900 4095

E-Mail: vorsorgeverband@wko.at

Web: www.vorsorgeverband.at

Rechtlicher Hinweis

Alle Angaben wurden sorgfältig erhoben und recherchiert, trotzdem sind Fehler nicht ausgeschlossen. Für die Richtigkeit und Vollständigkeit sowie für das Eintreten von Prognosen wird keine Gewähr übernommen und jede Haftung ist ausgeschlossen. Der Inhalt dieser Unterlage zielt nicht auf die Bedürfnisse einzelner Pensionskassen oder Pensionskassen-Berechtigter ab, sondern ist genereller Natur und basiert auf dem neuesten Wissensstand, der mit der Erstellung betrauten Personen zu Redaktionsschluss. Die Informationen sind sowohl für die persönliche Verwendung bestimmt, als auch zur redaktionellen Verwendung freigegeben. Die erforderlichen Angaben zur Offenlegungspflicht gemäß § 25 Mediengesetz sind unter folgendem Link verfügbar: www.wko.at/branchen/bank-versicherung/vorsorgeverband/Offenlegung.html