Abfertigung Neu: einbezahlte Beiträge sind garantiert

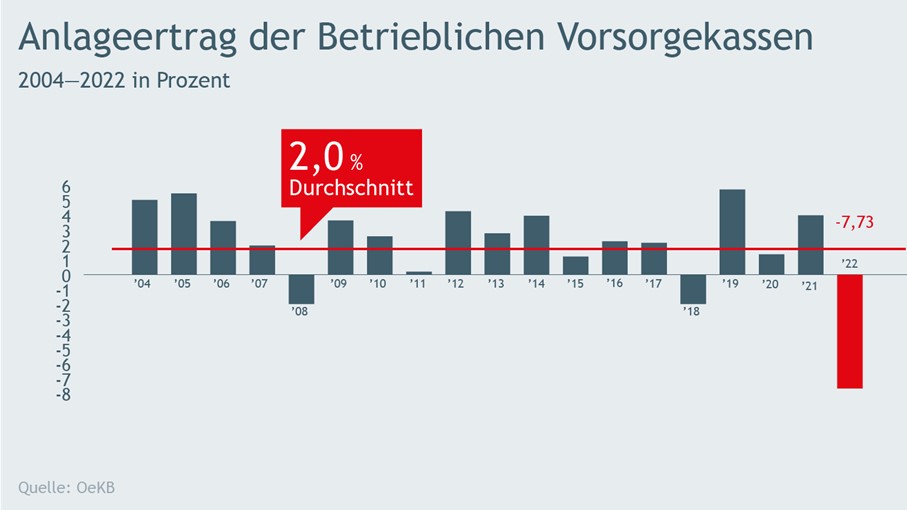

Jahresrückblick 2022: Die Betrieblichen Vorsorgekassen (Abfertigung Neu) konnten sich den entstandenen Verwerfungen auf den weltweiten Finanzmärkten nicht ganz entziehen. So fand auf den Anleihenmärkten wegen des Zinsanstieges ein massiver Verfall der Renditen der bestehenden Anleihen statt.

Lesedauer: 5 Minuten

Für die Betrieblichen Vorsorgekassen eine besondere Herausforderung, da sie bei Anleihen einen Anteil von ca. 75 - 80 % in ihrem Portfolio aufweisen. Aus den oben geschilderten Krisen resultierend gab es auch Kurskorrekturen bei den Aktien. Für die heimischen Vorsorgekassen folgt daher nach einem sehr erfolgreichen Jahr 2021 mit einem Plus von 4,00 % im Jahr 2022 ein negatives Ergebnis von 7,6 Prozent.

Durch die vom Gesetzgeber vorgegebene Bruttokapitalgarantie müssen die Betrieblichen Vorsorgekassen auf die Gesamtheit der einbezahlten Beiträge eine Garantie gewähren. Daher verringert sich auch bei einer negativen Performance das eingezahlte Kapital nicht – es ist garantiert.

Aktuell verwalten 8 Betriebliche Vorsorgekassen die Gelder der Unternehmer und ihrer Mitarbeiter. Oft nützen auch Freiberufler und Landwirte die Möglichkeit, im Rahmen der Betrieblichen Vorsorge einen Beitrag für die finanzielle Absicherung der eigenen Zukunft zu leisten.

Die Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge und bilden somit einen wichtigen Eckpfeiler als Ergänzung zur staatlichen Pension. Als österreichisches Sozialpartnermodell stehen sie für eine einzigartige Vorsorge im europäischen Wirtschaftsraum. Die Beiträge des Arbeitgebers, die er für seine Arbeitnehmer oder sich selbst an die BVK leistet, sind im Ausmaß von 1,53 Prozent des monatlichen Einkommens steuerfrei. Die erworbenen können Ansprüche mitgenommen werden können und unterliegen einer Bruttokapitalgarantie.

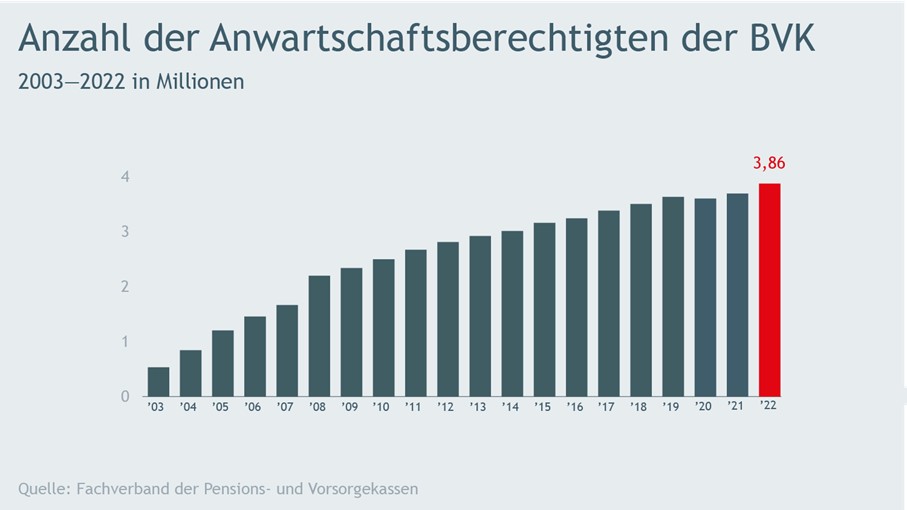

Betriebliche Vorsorge mit konstantem Wachstum

Die Geschäftstätigkeit der Kassen erstreckt sich nun über zwei Dekaden und mittlerweile sind nahezu alle Erwerbstätigen von der Betrieblichen Vorsorge umfasst. Aktuell verwalten die Vorsorgekassen Guthaben von etwa 3,86 Mio. Erwerbstätigen.

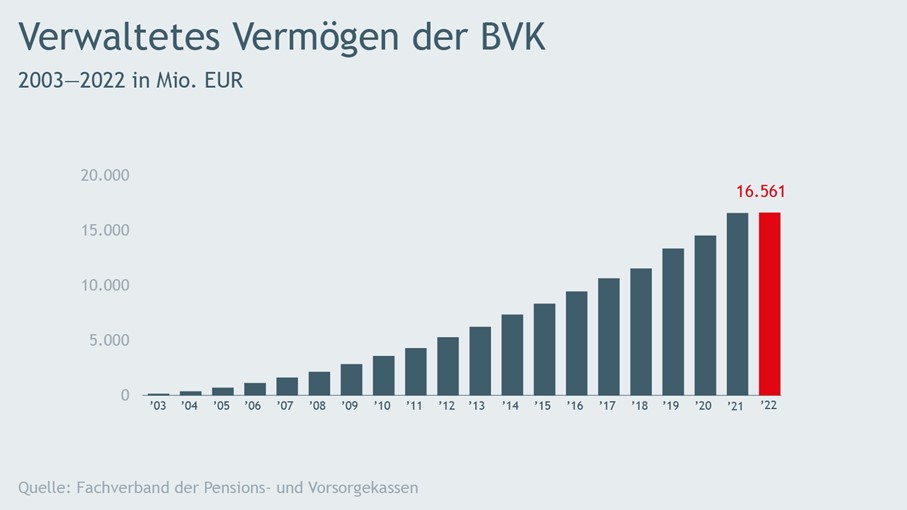

Etwa 22.500 Unternehmen nützten auch die Möglichkeit, Ansprüche aus der Abfertigung alt in eine Vorsorgekasse zu übertragen. Somit kamen zusätzlich zum gesetzlichen Obligatorium bereits etwa 840 Mio. Euro ins System und viele Arbeitnehmer profitieren heute von einer betrieblichen Vorsorge, obwohl ihr Dienstverhältnis bereits vor 2003 begann. Insgesmat veranlagen die Betrieblichen Vorsorgekassen mittlerweile über 16,6 Mrd. Euro für ihre Anwartschaftsberechtigten.

Obwohl in den Jahren der Krise viele die Möglichkeit wahrgenommen hatten, über ihr Guthaben zu verfügen, erreichte das Volumen an Leistungen aus dem System der Betrieblichen Vorsorge im Jahr 2022 mit 776 Mio. Euro einen Rekordwert. Dieser Betrag setzt sich aus den Zahlungen, die an 499.924 Personen geleistet wurden, zusammen.

Die Flexibilität der Betrieblichen Vorsorge ist auf die Bedürfnisse der verschiedenen Lebenslagen ausgerichtet: Bei einem Verfügungsanspruch kann der Berechtigte selbst entscheiden, ob er das Geld sofort benötigt oder ob er es steueroptimal für seine persönliche Altersvorsorge verwenden möchte. Viele Verfügungsberechtigte entscheiden sich aber auch bewusst dafür, ihr Kapital in der Vorsorgekasse zu belassen. Dies ist eine - unter anderem steuerlich - attraktive Möglichkeit, für die Pension vorzusorgen.

Die Herausforderungen des Finanzjahres 2022 gingen auch an den Vorsorgekassen nicht spurlos vorbei und so folgte auf das erfolgreiche Jahr 2021 ein Minus von 7,73 %. Bei der Betrieblichen Vorsorge steht eine langfristige Wertsteigerung im Vordergrund. Seit Beginn der Geschäftstätigkeit konnten die Kassen im Schnitt jährlich 2 Prozent erwirtschaften.

Für die Rendite einer Vorsorgekasse gibt es im Wesentlichen zwei bestimmende Faktoren: Einerseits ist das aktuelle Zinsniveau auf den Kapitalmärkten relevant, anderseits trägt auch der Veranlagungshorizont wesentlich zum Ergebnis bei.

Die strategische Ausrichtung des Veranlagungshorizonts und dessen Risikogewichtung werden von der voraussichtlichen Liegedauer bestimmt. Da das System der Betrieblichen Vorsorge eine Vielzahl an Entnahmemöglichkeiten vorsieht, muss die Vorsorgekassen jederzeit von einem Kapitalabfluss ausgehen und kann somit nur sehr konservativ veranlagen. Die Veranlagungsbestimmungen der Vorsorgekassen zielen auf eine ausgewogene Mischung der Veranlagungstitel und Streuung innerhalb des Portfolios unter Rücksichtnahme auf Sicherheit und Rentabilität ab. Dafür sind unterschiedliche Grenzen gesetzlich vorgesehen. Dieses starre Korsett macht es den Veranlagern der Vorsorgekassen jedoch nicht immer leicht, das Ertragspotential für die Berechtigten voll ausschöpfen zu können und sollte deshalb modernisiert werden.

Ausbau der Betrieblichen Vorsorge

Die Betrieblichen Vorsorgekassen bringen ideale Voraussetzungen zur Stärkung der Pensionsvorsorge für alle Österreicherinnen und Österreicher mit. Durch den hohen Durchdringungsgrad (nahezu jeder Erwerbstätige hat bereits ein Konto bei einer Vorsorgekasse) und das effiziente System kann die optimale Basis zur Ergänzung der staatlichen Pension und Entlastung des Staatshaushaltes geschaffen werden. Zur Erreichung dieses Ziels müssen jedoch einige Parameter angepasst werden:

- Ausdehnung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt

- Wegfall der Bruttokapitalgarantie

- Digitalisierung der Kontoinformation der Betrieblichen Vorsorgekassen

Eine Ausdehnung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt würde den Asset Managern einen angemessenen Spielraum verschaffen. Der aktuelle gesetzliche Rahmen für Betriebliche Vorsorgekassen sieht eine Vielzahl an Entnahmemöglichkeiten vor: Selbst die Voraussetzung von 36 Beitragsmonaten für die Auszahlung bedeutet nicht, dass das Kapital drei Jahre bei einer Vorsorgekasse liegen muss. Für die einzelne Vorsorgekasse kann dies zur Folge haben, dass sie das Kapital bereits nach einem Monat an den Berechtigten auszahlen muss. Das bedeutet, dass auch die Kapitalgarantie schon nach einem Monat greift. Prognosen zufolge könnte allein durch diese Maßnahme der Veranlagungsertrag für die Anwartschaftsberechtigten wesentlich gesteigert werden.

Garantien sind auf Grund des seit Jahren anhaltenden historisch tiefen Zinsniveaus nicht mehr zeitgemäß und verursachen hohe Kosten. Deshalb verabschieden sich immer mehr Anbieter von Vorsorgemodellen von Garantien. Für eine angemessene Verzinsung der Beitragsgelder ist nicht nur die zurzeit kurze Liegedauer, sondern auch die Bruttokapitalgarantie hinderlich. Hier erscheint es ebenfalls unumgägnlich zu erwähnen, dass die Veranlagungsbestimmungen der Betrieblichen Vorsorgekassen insgesamt nicht mehr zeitgemäß erscheinen. Diese sollten ebenfalls an die aktuellen regulatorischen Vorgaben und Marktbedingungen angepasst werden.

Betriebliche Vorsorgekassen müssen jährlich eine postalische Kontoinformation an alle Anwartschaftsberechtigten senden. Diese Informationspflicht bedeutet jedes Jahr insgesamt eine Aussendung von mehr als 6,5 Mio. Briefen, die jeweils 3-4 Seiten umfassen. Es könnte somit die Behauptung aufgestellt werden, dass die Vorsorgekassen hier ganze Wälder abholzen müssen, um ihren gesetzlichen Pflichten nachkommen zu können. Der CO2-Fußabdruck der Zustellung (viele dieser Schreiben können gar nicht zugestellt werden und gehen somit wieder zurück) ist ebenso beachtlich. In allen sonstigen Bereichen nehmen die BVK eine Vorreiterrolle in Bezug auf die nachhaltige Ausrichtung ihrer Geschäftstätigkeit ein.

Digitalisierung und Verwaltungsvereinfachung sind wesentliche Eckpfeiler des aktuellen Regierungsprogramms. Dem folgend sollte die Kontoinformation gemäß § 25 (2) BMSVG der Kontomitteilung der Pensionsversicherungsanstalt und der Leistungsinformation der Krankenversicherungsträger gleichgestellt werden. Dies würde dem aktuellen Zeitgeist entsprechen und zeigen, dass die Digitalisierung auch von den Vorsorgekassen vorangetrieben wird.

Die gesetzliche Umsetzung dieser Punkte würde das System der Betrieblichen Vorsorge noch attraktiver gestalten und dadruch die Möglichkeit eröffnen, dass dieses zur optimalen Ergänzung des staatlichen Pensionssystems avancieren kann.