Normverbrauchsabgabe (NoVA)

Berechnungstool, Gesetz, Richtlinie, Wissenswertes für den Fahrzeughandel

Lesedauer: 14 Minuten

Mitteilung vom Bundesministerium für Finanzen vom Jänner 2023:

Zukünftig werden alle weitreichenderen Informationsweitergaben, die über eine Auskunft zu einem bestimmten Spezialfall hinausgehen, ressortweit öffentlich zugänglich auf der Seite des BMF unter dem Reiter „Rechtsnews – Steuern“ „Aktuelle Informationen und Erlässe“ veröffentlicht.

NoVA-Rückvergütung bei Export ins Ausland - Überblick über die wichtigsten Änderungen

Das von der Bundesregierung eingebrachte Gesetzespaket zur Betrugsbekämpfung wurde im Nationalrat beschlossen und hat kürzlich auch im Bundesrat die erforderliche Zustimmung erhalten. Damit ist der gesetzgeberische Prozess im Wesentlichen abgeschlossen. Es bedarf nun nur noch der Ratifizierung sowie der Kundmachung im Bundesgesetzblatt. Das Paket umfasst mehrere Novellen, darunter auch Anpassungen bei der Normverbrauchsabgabe (NoVA).

» Kompakter Überblick über die wesentlichen Änderungen

Normverbrauchsabgabe (NoVA) ab 1.7.2025 (N1)

Mit 1. Juli 2025 wurde der Kraftfahrzeugbegriff des § 2 Normverbrauchsabgabegesetz (NoVAG 1991) durch das Budgetbegleitgesetz 2025 (BBG 2025) angepasst. Kraftfahrzeuge, die ihrer Beschaffenheit nach hauptsächlich zur Güterbeförderung bestimmt sind, werden vom Anwendungsbereich der Normverbrauchsabgabe (NoVA) ausgenommen.

» Erläuterung zu Vorführkraftfahrzeuge und Tageszulassungen

Das BMF hat seine Rechtsansicht hinsichtlich der Reform der Normverbrauchsabgabe (NoVA) ab 1. Juli 2025 veröffentlicht. Enthalten ist auch die BMF-Rechtsansicht samt Anforderungen zur neuen NoVA-Befreiung für leichte Nutzfahrzeuge ab 1.7.2025. Wir weisen insbesondere auch auf die vom BMF vertretene Anforderungsliste im Zusammenhang mit dem Kriterium der „einfachen Ausstattung“ für bestimmte Pritschenwägen (§ 2 Abs. 1 Z 4 lit. b NoVAG) und die diesbezüglich restriktive BMF-Rechtsauslegung hin (siehe die Frage: „Wann liegt bei einem Kraftfahrzeug mit ausschließlich nach hinten klappbarer Bordwand eine einfache Ausstattung im Sinne des § 2 Abs. 1 Z 4 NoVAG 1991 idF BBG 2025 vor?“).

» BMF Fachinformation zum Budgetbegleitgesetz 2025 betreffend Normverbrauchsabgabe ab 1. Juli 2025

NoVA NEU ab 1.7.2021

Mit Wirkung ab 1. Juli 2021 traten teils weitreichende Änderungen zur Normverbrauchsabgabe (NoVA) in Kraft. Erstmalig wurde die Steuer auch für leichte Nutzfahrzeuge (N1 bis 3,5 t) fällig. Die NoVA wird ab 1. Jänner 2025 abermals verschärft. Grundsätzlich gilt: Je höher der CO₂-Ausstoß eines Fahrzeugs, desto höher sind die Kosten bei der erstmaligen Zulassung in Österreich.

Änderungen, die ab dem 01.01.2025 in Bezug auf die Berechnung der NoVA in Kraft treten:

- Fahrzeugklasse M1: Bis zum 31. Dezember 2024 bleibt der CO₂-Abzugsbetrag für Fahrzeuge der Fahrzeugklasse M1 in Höhe von 97 g/km bestehen. Ab dem 01.01.2025 verringert sich dieser Abzugsbetrag auf 94 g/km.

- Fahrzeugklasse N1: Bis zum 31. Dezember 2024 bleibt der CO₂-Abzugsbetrag für Fahrzeuge der Fahrzeugklasse N1 in Höhe von 150 g/km unverändert. Ab dem 01.01.2025 verringert sicher dieser Abzugsbetrag auf 147 g/km.

Darüber hinaus möchten wir Sie darauf hinweisen, dass bei Überschreitung eines bestimmten CO₂-Grenzwerts zusätzlich ein CO₂-Malus fällig wird:

- Fahrzeugklasse M1: EUR 80,- je Gramm über 155 g/km

- Fahrzeugklasse N1: EUR 80,- je Gramm über 208 g/km

Berechnungsformel NoVA-Steuersatz:

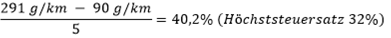

[CO2-Emissionswert (g/km) minus CO2-Abzugsbetrag (g/km)] dividiert durch 5

Die so errechnete Steuer ist um einen Abzugsposten in Höhe von 350 Euro (Abzugsbetrag) zu vermindern.

» Jährliche Erhöhung der NoVA bis 2024 inklusive Rechenbeispiel

» NoVA-Befreiung für Personen mit Behinderung

Am 1.7.2021 wurden die Kraftfahrzeugbesteuerungsrichtlinien 2021 (KfzBStR 2021) des Bundesministeriums für Finanzen (BMF) veröffentlicht, am 19.7.2024 folgte der Wartungserlass zu den Kfz-Besteuerungsrichtlinien.

Die KfzBStR 2021 behandeln auf über 400 Seiten Zweifelsfragen und Auslegungsprobleme von allgemeiner Bedeutung, um eine einheitliche Anwendung des geltenden Normverbrauchsabgabegesetzes, Kraftfahrzeugsteuergesetzes und Versicherungssteuergesetzes durch die Finanzverwaltung sicherzustellen. Die KfzBStR 2021 sind ab 1. Juli 2021 anzuwenden. Bei abgabenbehördlichen Prüfungen für vergangene Zeiträume und auf offene Fälle sind die KfzBStR 2021 anzuwenden, soweit nicht für diese Zeiträume andere Bestimmungen in Gesetzen und Verordnungen Gültigkeit haben. Die KfzBStR 2021 sind als Zusammenfassung der geltenden Kraftfahrzeugbesteuerung und damit als Nachschlagewerk für die Verwaltungspraxis und die betriebliche Praxis anzusehen.

- Definitionen und übergreifenden Themen ab Seite 4

- NoVA, Seite 96-333

- Kraftfahrzeugsteuer, Seite 334-377

- Motorbezogene Versicherungssteuer, Seite 378-399

- Diverse Anhänge, Seite 400-438

> Anhang III: Berechnungsübersicht NoVA ab S. 416

§ 6 Abs 7 NoVA legt fest, dass auf Fahrzeuge, für die ein unwiderruflicher schriftlicher Kaufvertrag vor dem 1. Dezember eines Jahres abgeschlossen wurde und deren Lieferung oder deren innergemeinschaftlicher Erwerb vor dem 1. April des Folgejahres erfolgt, können die bis zum 31. Dezember eines Jahres geltenden Werte weiter angewendet werden.

Ein unwiderruflicher schriftlicher Kaufvertrag liegt im Sinne einer zivilrechtlichen Betrachtung dann vor, wenn es zu einer schriftlichen Einigung über Kaufpreis und Kaufgegenstand mit Abschlusswillen kommt.

Kleinere Modifikationen am Kraftfahrzeug (Kaufgegenstand), wie der Austausch oder Einbau von leicht entfernbaren Zubehör- oder Einbauteilen (z.B. Autoradio, Sitzbezüge, Navigationsgeräte, typentsprechende Bereifung oder Felgen), die geringfügige Auswirkungen auf die Höhe des Kaufpreises haben, sind auch nach dem Abschluss des Kaufvertrages möglich.

Wird allerdings der Vertragsgegenstand grundlegend geändert, beispielsweise durch Änderungen an Fahrzeugteilen, die unmittelbar der Funktion als Kraftfahrzeug dienen und daher bei einer nachträglichen Änderung angezeigt und in den Genehmigungsnachweis eingetragen werden müssen (z.B. Motorisierung, Fahrgestell, Lenkrad, Karosserie, typfremde Bereifung oder Felgen), kommt es zu einer Novation gemäß § 1376 ABGB und es handelt sich somit nicht mehr um denselben Kaufvertrag.

Findet die Novation nach dem für den Kaufvertragsabschluss notwendigen Tag statt, kann die Übergangsregelung nicht zur Anwendung kommen.

Mit 1.7.2021 hat sich auch die Rechtsansicht zur Berechnung des Abzugspostens bei der NoVA Berechnung geändert. In der Rechtslage bis 31.12.2019 betrug der Abzugsposten € 300,00, seit 1.1.2020 beträgt der Abzugsposten € 350,00.

Die Randziffer Rz934 der KfzBStR 2021 führt nun dazu (abweichend von der bisherigen Auffassung) zum Abzugsposten aus: „Es ist somit der Abzugsposten bzw. Abzugsbetrag der anzuwendenden Rechtslage heranzuziehen, welche sich nach dem Erstzulassungsdatum im Unionsgebiet richtet. Dieser ist wie der Bonus-Malus entweder über die tatsächliche Wertentwicklung oder eine Achtelung zu verringern.“

Die Bonus/Malus-Beträge bzw. der Abzugsbetrag ist somit zwingend anhand der Wertentwicklung oder über eine Achtelung zu aliquotieren. Liegt neben dem Entgelt bzw. dem gemeinen Wert auch ein Neuwagenwert vor, so ist der Bonus-Malus und der Abzugsbetrag anhand des Wertverhältnisses zu verringern und es ist nur der aliquote Anteil anzusetzen. Liegt neben dem Entgelt bzw. dem gemeinen Wert kein Neuwagenwert vor oder ist dieser für den Unternehmer nicht feststellbar, so ist die Wertentwicklung über eine Achtelung zu berücksichtigen. Je vollem abgelaufenen Jahr wird der anzusetzende Bonus-Malus und der Abzugsbetrag um ein Achtel reduziert. Im ersten Jahr ist daher der volle Bonus-Malus und der volle Abzugsbetrag anzusetzen.

Somit beträgt der Abzugsposten für die Rechtslage ab 1.1.2020 (bei Achtelung):

- Fahrzeug 0-1 Jahr alt: € 350,00

- Fahrzeug älter 1 Jahr: € 306,25

(€ 350,00 abzüglich ein Achtel von € 350,00 > € 350,00 - € 43,75 = € 306,25) - Fahrzeug älter 2 Jahre: € 262,50

- Fahrzeug älter 3 Jahre: € 218,75

- Fahrzeug älter 4 Jahre: € 175,00

- Fahrzeug älter 5 Jahre: € 131,25

- Fahrzeug älter 6 Jahre: € 87,50

- Fahrzeug älter 7 Jahre: € 43,75

Laut Rückmeldung vom Bundesministerium für Finanzen (BMF), Informationsstand Jänner 2023:

In Fällen der Lieferung eines differenzbesteuerten Kraftfahrzeuges durch einen Fahrzeughändler im Inland ist die Normverbrauchsabgabe vom Verkaufspreis Netto (daher exklusive NoVA und einer fiktiven österreichischen USt iHv 20%) zu berechnen (siehe Rz 1023 ff KfzBStR 2021, speziell Rz 1025 Bsp 2).

Bei Anwendung des NoVA-Rechners kann daher bei der Auswahl Gebrauchtfahrzeug der Verkaufspreis (brutto) in das Feld Bemessungsgrundlage (brutto) eingetragen werden. Es ist die Auswahl NoVA enthalten – JA und ein 20% Umsatzsteuersatz auszuwählen. Die Berechnung der NoVA, in Fällen der differenzbesteuerten Lieferung eines Kraftfahrzeuges, sollte aus unserer Sicht jedenfalls bei im EU-Ausland erworbenen und zuvor zugelassenen Gebrauchtfahrzeugen möglich sein. Dabei gilt es folgendes zu beachten:

Bei der Berechnung der NoVA für ein Kfz mit Erstzulassung in der EU, wird die NoVA für den Tag der Eingabe in den NoVA-Rechner mit der Rechtslage im Zeitpunkt der Erstzulassung berechnet. Die Möglichkeit der Bestimmung bzw. Auswahl des Tags der Erfüllung des NoVA-Tatbestandes (hier: Lieferung) wird mit dem nächsten Update des NoVA-Rechners ermöglicht.

Folgend ein kurzes Beispiel:

Ein österreichischer Fahrzeughändler erwirbt im Jänner 2022 in Deutschland von einer nicht steuerpflichtigen Person, einen gebrauchten Pkw (Erstzulassung in Deutschland am 10. Dezember 2018) zu einem Preis von 10.000 Euro. Es wird ihm daher keine deutsche Umsatzsteuer in Rechnung gestellt.

Am 30. April 2022 verkauft und liefert der österreichische Händler das Kraftfahrzeug an eine im Inland ansässige Person unter Anwendung der Differenzbesteuerung zu einem Bruttopreis von 19.500 Euro. Der CO2-Emissionswert beträgt 291 g/km.

Verkaufspreis (brutto) 19.500,00 Euro

plus Abzugsposten* 187,50 Euro

minus Malus* - 512,50 Euro

Zwischensumme 19.175,00 Euro

minus darin enthaltene USt (19.175,00 / 1,52*) x 20% - 2.523,03 Euro

minus darin enthaltene NoVA (32%) (19.175,00 / 1,52*) x 32% - 4.036,84 Euro

Verkaufspreis (netto) 12.615,13 Euro

*(1,52 ergibt sich aus 20% Umsatzsteuer und 32% Normverbrauchsabgabe)

Berechnung Steuersatz:

* Berechnung CO2-Malus und Abzugsbetrag:

(291 g/km – 250 g/km) x 20 Euro = 820 Euro

Da kein Neuwagenwert bekannt ist bzw. angegeben wurde, wird die Wertentwicklung über die Achtelung berücksichtigt. Je vollem abgelaufenen Jahr wird der anzusetzende Malus und Abzugsbetrag um ein Achtel reduziert. Da seit Dezember 2018 bereits drei ganze Jahre vergangen sind (Lieferung in Österreich im April 2022), werden fünf Achtel des Malus und des Abzugsbetrags berücksichtigt.

Malus aliquotiert: (820 € / 8) x 5 = 512,50 €

Abzugsbetrag aliquotiert: (300 € / 8) x 5 = 187,50 €

Berechnung Normverbrauchsabgabe:

Bemessungsgrundlage (Verkaufspreis (netto)) 12.615,13 Euro

NoVA Grundbetrag (32%) 4.036,84 Euro

plus CO2-Malus* + 512,50 Euro

minus Abzugsposten* - 187,50 Euro

NoVA-Gesamt 4.361,84 Euro

Das Abgabenänderungsgesetz 2022 setzt unsere Forderung um: Per 1. September 2022 entfällt die NoVA für die Klasse L6e Leichtfahrzeuge (Mopedfahrzeuge). Grund dafür ist die Änderung von § 2 Abs. 1 Z 2 NoVAG: In dieser Passage wurde die Klasse L6e gestrichen. Weiters wurde in der Regierungsvorlage zum Abgabenänderungsgesetz 2022 in Artikel 10 (Änderung des NOVAG) folgendes dazu erläutert:

„Zu Z 1 (§ 2 Abs. 1 Z 2):

Bei der Reform und Neuordnung des NoVAG durch BGBl. I Nr. 18/2021 wurde übersehen, dass die bisherige Befreiung gem. § 3 Z 2 lit. a NoVAG idF BGBl. I Nr. 99/2020 nicht nur auf Kraftfahrzeuge der Klasse L2, sondern auch auf Grund einer Änderung der kraftfahrrechtlichen Einteilung der Kraftfahrzeuge auf Kraftfahrzeuge der Klasse L6 anzuwenden war. Da es sich in beiden Fällen um Kleinkraftfahrzeuge handelt, deren Höchstgeschwindigkeit mit 45 km/h begrenzt ist, erscheint die Gleichbehandlung geboten. Durch die Streichung der leichten vierrädrigen Kraftfahrzeugen der Klasse L6e in § 2 Abs. 1 Z 2 soll dieses Redaktionsversehen korrigiert und der Gleichklang wiederhergestellt werden.“

Die Novelle zur Änderung der Verordnung über das Versehen der Genehmigungsdaten oder Typendaten bestimmter Fahrzeuge oder Fahrzeugkategorien mit einer Zulassungssperre in der Genehmigungsdatenbank wurde kundgemacht (BGBl. II Nr. 37/2023).

Zum Zwecke der steuerlichen Erfassung der Fahrzeuge und Sicherstellung der Einhebung der Steuern wird vom Bundesminister für Finanzen und die Finanzbehörden mittels oben genannter Verordnung verfügt, dass die Genehmigungsdaten oder Typendaten bestimmter Fahrzeuge oder Fahrzeugkategorien in der Genehmigungsdatenbank mit einer diesbezüglichen Zulassungssperre zu versehen sind.

Ab 1. Jänner 2024 fallen vierrädrige Leichtkraftfahrzeuge (Klasse L6e) aus der Verordnung und sind dem Wortlaut nach ab genannten Zeitpunkt nicht mehr von einer Zulassungssperre in der Genehmigungsdatenbank betroffen.

Rechtslage von 1.1.2020 bis 30.6.2021

- Abzugsbetrag in Höhe von 90g auf 115g angehoben

- „Malus“-Schwelle in Höhe von ehem. 250g/km auf 275g/km

- Malusbetrag für Fahrzeuge mit besonders hohen CO2-Emissionen wurde von 20,00 Euro auf 40,00 Euro je g/km

- Berechnungsformel: (CO2-Emissionswert in g/km – 115) / 5. Davon wird ein Betrag von 350,00 Euro (zuvor 300,00 Euro) in Abzug gebracht. Der Höchststeuersatz bleibt bei 32%, wobei für das Überschreiten der CO2-Emissionen-Grenze von nunmehr 275g/km neu ein zusätzlicher Betrag iHv 40,00 Euro zu entrichten ist. Durch die neue Berechnungsformel bzw den erhöhten Abzugsbetrag soll gewährleistet werden, dass trotz des Schadstoffemissionsermittlungsverfahrens (WLTP), das NoVA-Aufkommen gleichbleibt.

- Beginnend ab Jänner 2021 wird der Wert 115 in der Berechnungsformel für Kraftfahrzeuge zudem jährlich um einen Wert von 3 abgesenkt.

Anwendung und Übergangsbestimmungen:

- Die Neuregelung gilt für Tatbestände des NoVAG, die ab dem 1.1.2020 bewirkt werden.

- Für ein Kraftfahrzeug, welches vor dem 1.1.2020 im EU-Ausland zugelassen wurde, ist auch weiterhin die alte NoVA-Berechnungsformel bei Import nach Österreich anwendbar. Wichtig: bei Zulassung eines Kraftfahrzeuges die ursprünglich verwendete Berechnungsformel evident zu halten.

Rechtslage von 1.3.2014 bis 31.12.2019

- Für die Ermittlung der NoVA bei Kraftfahrzeugen war und ist auch zukünftig unverändert der CO2-Emissionswert laut Zulassungsschein heranzuziehen.

- Maximalsteuersatz 32%; für CO2-Emissionen über 250g/km fallen zusätzlich 20,00 Euro pro g/km

- Bisheriges Testverfahren (NEFZ) zur Ermittlung der Schadstoffemissionen veraltet

- Seit 2017 stufenweise Umstellung auf das neue Messverfahren nach WLTP.

- Seit 1. September 2018 sind alle neu zugelassenen Fahrzeuge (M1) der Messmethode WLTP zu unterziehen. Für die Besteuerung dieser Fahrzeuge (Sachbezugswerte, NoVA) sind die korrelierten NEFZ-Werte heranzuziehen. Bei den genannten Fahrzeugen ist im Zulassungsschein der korrelierte NEFZ-Wert bereits ausgewiesen. Für Fahrzeuge, die im Zulassungsschein nur den ursprünglichen NEFZ-Wert aufweisen, ist dieser im Rahmen der Besteuerung weiterhin ausschlaggebend.

Rechtslage bis 28.2.2014

- Die "alten" NoVA-Regelungen gelten noch immer für Gebrauchtfahrzeuge, die bereits vor dem 1.3.2014 erstmals in der EU zugelassen waren!

- Hingegen für ab 1.3.2014 erstmals in Österreich (auch erstmals in der EU) zugelassene Fahrzeuge gelten neue Bestimmungen (also Rechtslage ab 1.3.2014).

» Normverbrauchsabgabe (NoVA) bis 28.2.2014 (Steuerliche Regelungen im Überblick)

NoVA-Berechnungstools des OÖ Fahrzeughandels: Verwenden Sie unsere Tools gegenwärtig NICHT mehr! / NoVA-Rechner des BMF

Für unsere Mitglieder im Landesgremium OÖ des Fahrzeughandels stellten wir kostenlos ein NoVA-Berechnungstool zur Verfügung.

Aufgrund von rechtlichen Änderungen ist die Berechnung des letzten Schritts der NoVA (ab 1.7.2021) unrichtig (Abzugsposten) und zu niedrig. Auch für andere Berechnungsschritte kann keine Gewähr übernommen werden.

Verwenden Sie die vom Landesgremium OÖ des Fahrzeughandels zur Verfügung gestellten NoVA Berechnungstools NICHT mehr!

Die Berechnungsmethode der Tools in allen erschienenen Versionen berücksichtigt die nun erforderliche Aliquotierung des Abzugspostens NICHT! Bitte die Tools nicht mehr verwenden, weil diese eine zu niedrige NoVA ausrechnen können. Die aktuelle Rechtsansicht (KfzBStR 2021) zur Berechnung der NoVA bei Differenzbesteuerung ist in den NoVA Berechnungstools des Landesgremiums ebenfalls nicht eingebaut!

Die bis 30.6.2021 verfügbaren Versionen des NoVA Rechners des Landesgremiums deckten folgende Rechtslagen ab:

- NoVA-Berechnungstool 2020 - Version 2.1: Rechtslage von 1.1.2020 bis 30.6.2021

- NoVA-Berechnungstool 2019 - Version 1.6.1: Rechtslage von 1.3.2014 bis 31.12.2019

- NoVA-Rechner 7.21: Rechtslage von 1.7.2008 bis 28.2.2014

Das Bundesministerium für Finanzen (BMF) stellt einen NoVA Rechner zur Verfügung, mit dem Sie die NoVA und motorbezogene Versicherungssteuer für Neufahrzeuge und Gebrauchtfahrzeuge mit einem Erstzulassungsdatum ab dem 1. Jänner 1992 berechnen können:

Zum Onlinerechner

Übersicht zum Steuersatz und zum Tarif

Infos zur Differenzbesteuerung finden Sie bei unter dem Punkt (+ NoVA-Berechnung bei Differenzbesteuerung).

Wir empfehlen im Zweifelsfall eine Rücksprache mit dem Steuerberater Ihres Vertrauens.

Historische Fahrzeuge

Laut Rückmeldung vom Bundesministerium für Finanzen vom Jänner 2023:

Die Prüfung, ob ein Kraftfahrzeug als historisches Fahrzeug einzustufen ist und damit nicht der Normverbrauchsabgabe unterliegt sollte nunmehr in der Praxis auch nicht mit höheren Schwierigkeiten verbunden sein. So ist nunmehr einzig die Eintragung in den Fahrzeugdokumenten aufgrund der Prüfung des einzelnen Fahrzeuges durch die Landesprüfstelle maßgeblich.

Grundsätzlich liegt ein historisches Kraftfahrzeug (siehe dazu auch Rz 528 KfzBStR 2021) vor, wenn das Kraftfahrzeug entweder ein Baujahr 1955 oder davor hat oder wenn es älter als 30 Jahre ist und in die vom Bundesminister für Klimaschutz, Umwelt, Energie, Mobilität, Innovation und Technologie approbierte Liste der historischen Kraftfahrzeuge eingetragen ist (§ 131b KFG 1967). Die Liste der historischen Fahrzeuge wird jährlich überarbeitet und kann über das Kuratorium Historische Mobilität (KHMÖ) bezogen werden. Auf der Webseite des KHMÖ können alle auf der approbierten Liste geführten Fahrzeugmodelle eingesehen werden.

Zudem sind Gebrauchtfahrzeuge, die unmittelbar aus der EU importiert werden und ein Erstzulassungsdatum in der EU vor dem 1. Jänner 1992 hat, von der Normverbrauchsabgabe nicht umfasst.

Alle Angaben erfolgen trotz sorgfältigster Bearbeitung ohne Gewähr. Eine Haftung der Wirtschaftskammer Österreich, Bundesgremium des Fahrzeughandels sowie Wirtschaftskammer Oberösterreich, Landesgremium des Fahrzeughandels ist ausgeschlossen. Zugunsten der besseren Lesbarkeit wurde auf eine durchgängig geschlechtsspezifische Schreibweise verzichtet.