Chart of the Week: Freihandelsabkommen als Motor für österreichische Exporte

Aktuelle Daten und Fakten visualisiert

Lesedauer: 10 Minuten

24.2.2026: Freihandelsabkommen als Motor für österreichische Exporte

Österreich ist als kleine, offene Volkswirtschaft stark auf den Außenhandel angewiesen. Freihandelsabkommen spielen dabei eine Schlüsselrolle, da sie Zölle und andere Handelshemmnisse abbauen, den Zugang zu wichtigen Auslandsmärkten erleichtern und damit überdurchschnittliches Exportwachstum ermöglichen.

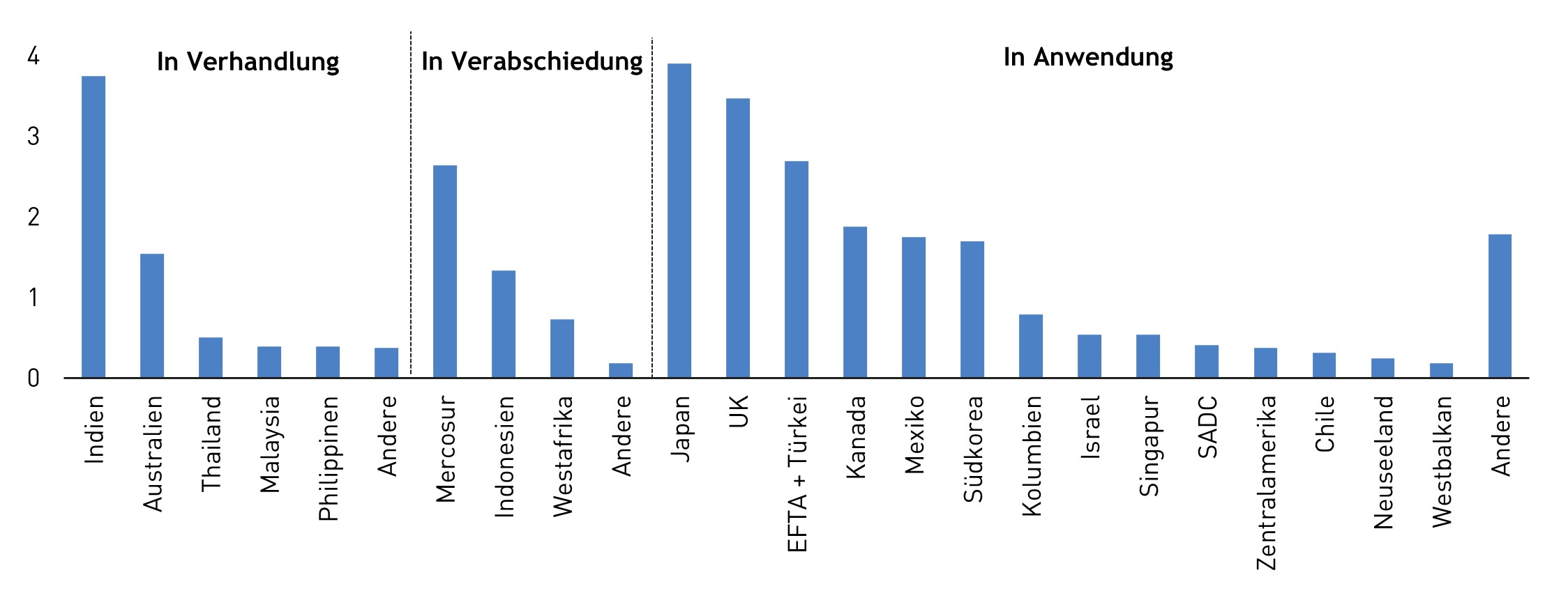

Die EU hat bereits Freihandelsabkommen (FTA) mit Ländern geschlossen, die zusammen rund 21 % der globalen Wirtschaftsleistung ausmachen, darunter Südkorea (2015), Kanada (2017), Japan und Singapur (2019) sowie Vietnam (2020).1 Durch die Aufnahme des Mercosur hätte sich dieser Anteil auf 23,5 % erhöht und damit fast ein Viertel der Weltwirtschaft ausgemacht. Durch das geplante Abkommen mit Indien kämen weitere 3,5 Prozentpunkte hinzu.

1 Basis: BIP-Zahlen 2024

Bereits angewandte EU-Freihandelsabkommen decken 20,8 % der Weltwirtschaft ab

Anteil der Handelspartner am weltweiten BIP (in %), Handelsabkommen nach Umsetzungsstand

Fazit

Exportorientierte Länder wie Österreich profitieren besonders stark von Freihandelsabkommen. Die EU sollte deshalb ihr Netzwerk an Freihandelsabkommen rasch ausbauen und ausgesetzte Verhandlungen schnell fortsetzen, bzw. das Mercosur-Abkommen vorläufig anwenden.

Solche Abkommen helfen nicht nur, neue Märkte zu erschließen, sondern auch den Zugang zu kritischen Rohstoffen zu sichern und Lieferketten zu stabilisieren – bei gleichzeitiger Wahrung europäischer Standards und fairer Wettbewerbsbedingungen.

17.2.2026: Unternehmen im Spannungsfeld geoökonomischer Instrumente

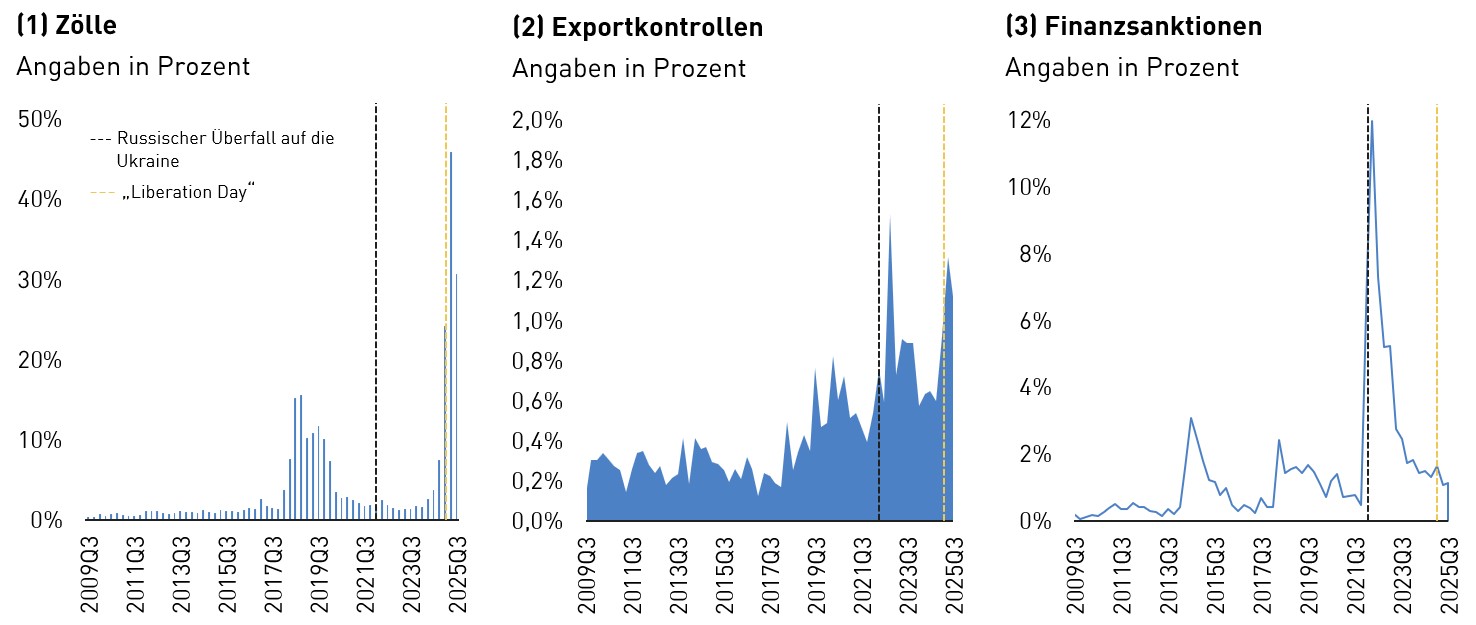

Geopolitische Spannungen waren im Jahr 2025 allgegenwärtig. Insbesondere der massive Einsatz von Zöllen durch die USA und die Exportkontrollen für seltene Erden der chinesischen Regierung führten teils zu erheblichen Störungen der internationalen Wirtschaftsbeziehungen. Der strategische Einsatz geoökonomischer Instrumente ist dabei längst kein neues Phänomen mehr, sondern hat sich in den vergangenen Jahren zunehmend zu einem zentralen politischen Machtinstrument entwickelt.

So hat sich seit 2019 der Einsatz von Sanktionen mehr als verdreifacht; Exportbeschränkungen für strategische Rohstoffe in Spitzentechnologien wuchsen zwischen 2009 und 2023 sogar um das Fünffache. Clayton et al. (2025) zeigen dabei, dass geoökonomische Instrumente überwiegend negative Auswirkungen auf Unternehmen haben. Am stärksten spürten Firmen zuletzt die Zollpolitik: Im zweiten Quartal 2025 waren weltweit rund 45 % der untersuchten Unternehmen von Zöllen betroffen.

Geoökonomische Instrumente üben steigenden Druck auf Unternehmen aus

Anmerkung: Die Grafiken zeigen den Prozentsatz von vierteljährlichen Gewinnbekanntgaben (Earning Calls), in denen erwähnt wird, dass das Geschäft oder Entscheidungen des Unternehmens von Zöllen, Sanktionen und Exportkontrollen beeinflusst werden.

Fazit

Die systematische, großflächige Nutzung geoökonomischer Instrumente formt zunehmend die internationalen Wettbewerbsbedingungen und setzt Europas offene Volkswirtschaften unter Anpassungsdruck. Eine geostrategische Antwort verlangt eine koordinierte Handelspolitik, die Partnerschaften festigt, neue Abkommen erschließt und Liefer- sowie Absatzmärkte diversifiziert.

Hohe Gestaltungsautonomie besitzen die EU-Mitgliedstaaten auch bei der Vertiefung und Erweiterung des Binnenmarkts, die es zügig voranzubringen gilt. Strategische Autonomie heißt zudem, europäische Wertschöpfung in strategischen Bereichen zu stärken, ohne Kooperation und offene Lieferketten zu schwächen.

10.2.2026: Industrie unter strukturellem Druck

Die heimische Industrie steht auch im Jahr 2026 vor multiplen Herausforderungen: Der starke Anstieg der relativen Lohnstückkosten infolge der Energiepreiskrise hat die preisliche Wettbewerbsposition nachhaltig geschwächt. Gleichzeitig verschärft sich der Wettbewerbsdruck durch chinesische Anbieter in zentralen Branchen, insbesondere im Maschinenbau sowie im Bereich Metalle und Metallwaren (OeNB).

Zudem belastet die schwache Nachfrage nach deutschen Industriegütern – etwa im Automobilsektor – die österreichischen Zulieferer. Zwar hat sich die Auftragslage der heimischen Industrie seit Anfang 2025 leicht verbessert, bislang reicht das jedoch nicht aus, um die starken Einbußen der Rezessionsjahre auszugleichen.

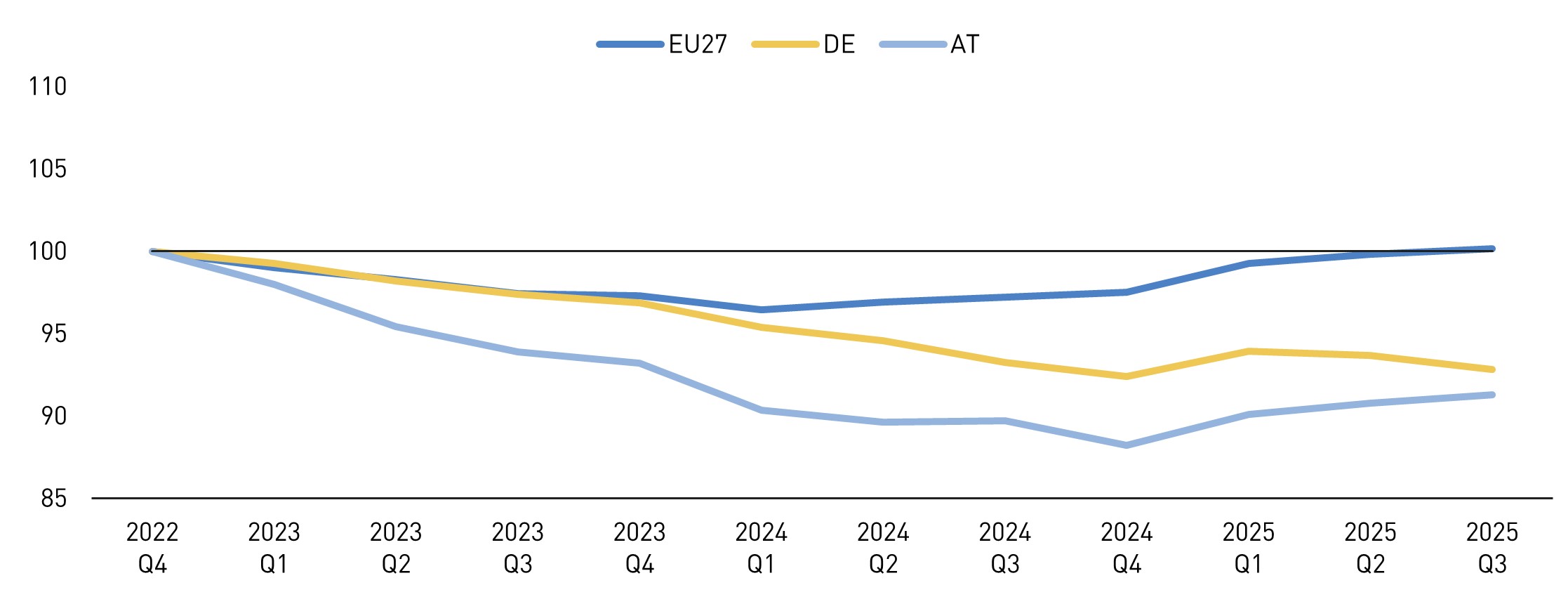

Während sich die Industrie im EU27-Durchschnitt relativ stabil entwickelte, verzeichnete die Herstellung von Waren in Österreich in den vergangenen drei Jahren einen realen Wertschöpfungsrückgang um 8,7 %.

Österreichs Industrie hat in den letzten drei Jahren rund 9 % an Wertschöpfung verloren

Bruttowertschöpfung (real), Herstellung von Waren, Index Q4 2022 = 100

Fazit

Trotz einer leichten Erholung bleibt die exportorientierte Industrie unter erheblichem Druck. Die Wertschöpfungsrückgänge der letzten Jahre waren nicht ausschließlich konjunkturell bedingt, sondern spiegeln strukturelle Hemmnisse wider.

Diese werden Österreichs Industrie voraussichtlich auch in den kommenden Jahren belasten. Die neue Industriestrategie für Österreich zeigt Leitlinien auf, um die mittelfristige Perspektive der Industrie bis 2035 zu stärken; nun kommt es darauf an, die Strategie zügig und konsequent umzusetzen.

3.2.2026: KI-Fortschritt als Schlüssel zur digitalen Wettbewerbsfähigkeit

Künstliche Intelligenz (KI) hat sich in kürzester Zeit zu einem zentralen wirtschaftlichen Produktionsfaktor entwickelt. Sie beeinflusst nicht nur einzelne Unternehmen, sondern zunehmend die Wettbewerbsfähigkeit ganzer Volkswirtschaften.

Für offene, exportorientierte Länder wie Österreich stellt sich daher immer drängender die Frage, wie gut der Standort auf diese technologische Transformation vorbereitet ist – und welche Rolle KI für die digitale und wirtschaftliche Wettbewerbsfähigkeit spielt.

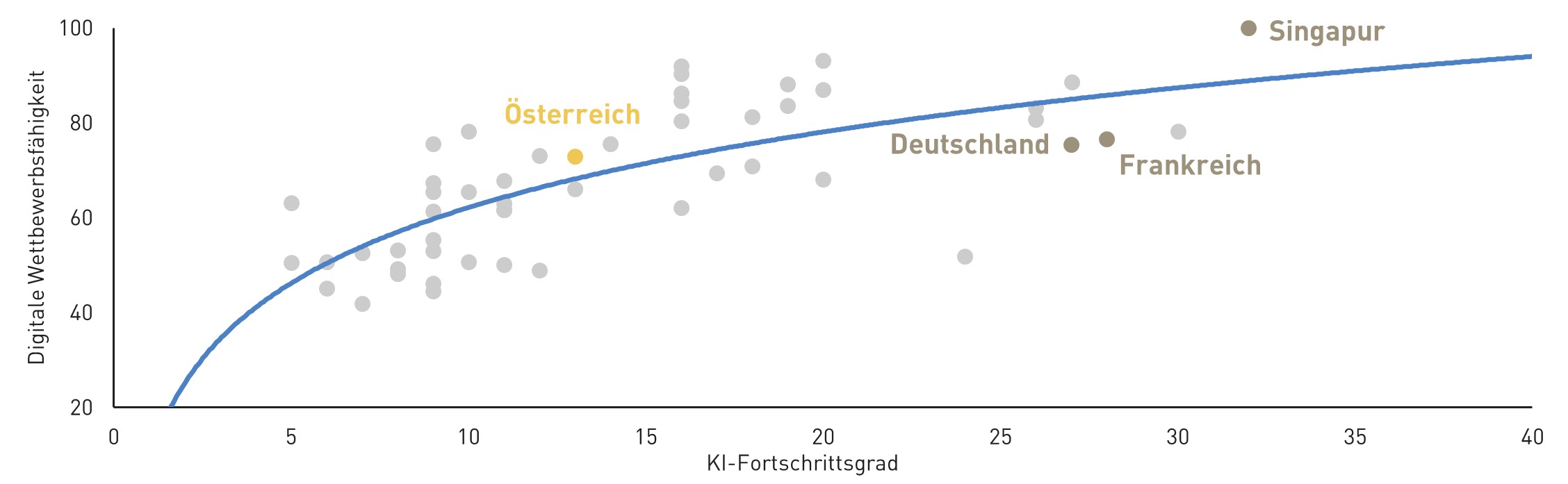

Laut einer aktuellen Analyse von Koch et al. (2025) in den Wirtschaftspolitischen Blättern (WPBl) hängt technologischer Fortschritt im Bereich KI eng mit der internationalen digitalen Wettbewerbsfähigkeit zusammen.

Das Ergebnis: Länder mit einem höheren KI-Fortschrittsgrad weisen systematisch eine höhere digitale Wettbewerbsfähigkeit auf. Der Zusammenhang ist deutlich positiv: Zusätzliche KI-Fortschritte bringen weiterhin Vorteile, doch der Zugewinn fällt mit zunehmendem Niveau geringer aus. Im Jahr 2024 lag Österreich im Mittelfeld dieser Verteilung.

Stark positiver Zusammenhang zwischen KI-Fortschrittsgrad und digitaler Wettbewerbsfähigkeit

Statistische Korrelation zwischen KI-Fortschrittsgrad und digitaler Wettbewerbsfähigkeit 2024

Anmerkung: Digitale Wettbewerbsfähigkeit anhand Digital Competitiveness Index 2024 des IMD und KI-Fortschrittsgrad anhand Global AI Index 2024 von Tortoise. Darstellung ohne USA und China als statistische Ausreißer

Fazit

Der Ausbau von KI-Kompetenzen und -Anwendungen ist kein Selbstzweck, sondern ein entscheidender Hebel für die digitale Wettbewerbsfähigkeit – und damit für langfristiges Wachstum. Wirtschaftspolitisch folgt daraus: Neben verlässlichen und praxistauglichen Rahmenbedingungen braucht es gezielte Investitionen in Digitalisierung und KI, die – gemessen am Anteil des BIP – zumindest den EU‑Durchschnitt erreichen sollten.

Besonders wichtig ist die Stärkung der Diffusion von Digitalisierung (KMU.DIGITAL) sowie die Vertiefung europäischer Kooperationen, um die technologische Transformation zu fördern und die Wettbewerbsfähigkeit des Standorts nachhaltig zu stärken.

27.1.2026: Der Preis des Protektionismus

Wie die US-Zollpolitik die eigenen Ziele untergräbt

Mit dem sogenannten "Liberation Day" am 2. April 2025 leitete die US-Regierung eine neue, äußerst aggressive Zollpolitik ein. Sie sollte zwei Ziele gleichzeitig erreichen: Handelsbilanzdefizite verringern und über Zolleinnahmen fiskalischen Spielraum schaffen, ohne auf innenpolitische Entlastungen verzichten zu müssen. Inzwischen zeigen die Daten, dass diese ökonomische "Quadratur des Kreises" nicht aufgegangen ist.

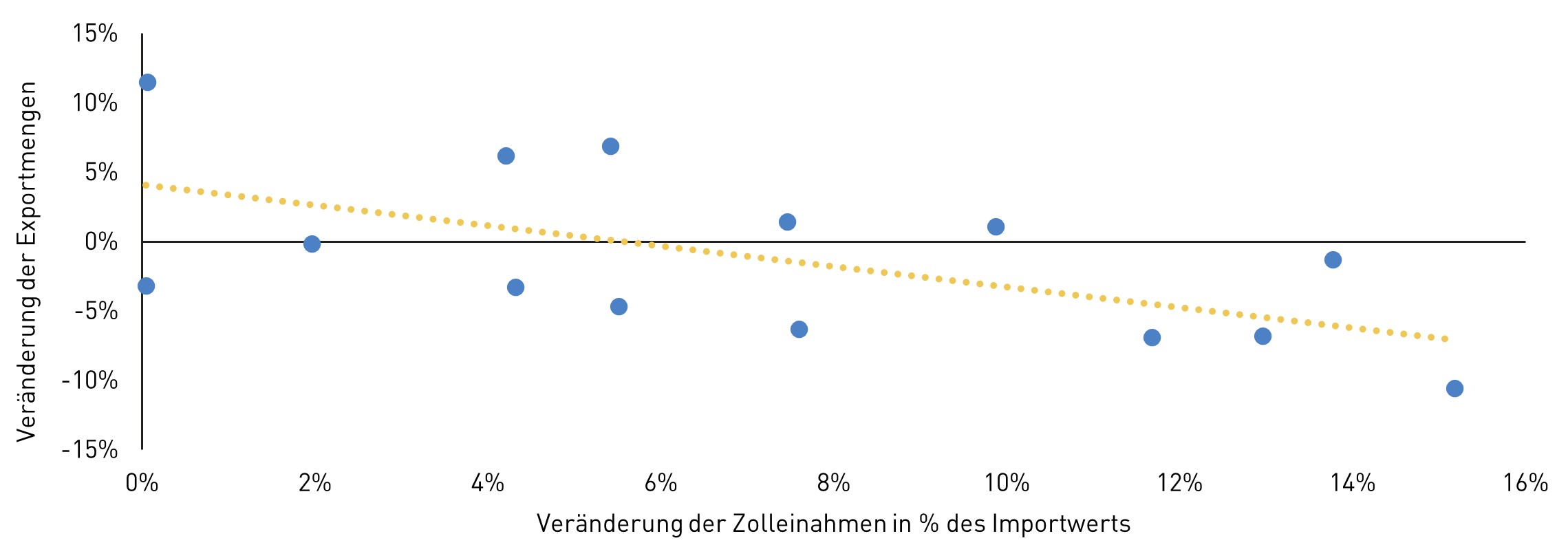

Denn die amerikanischen Zölle treffen nicht nur Endprodukte, sondern auch importierte Vorleistungen, die US-Unternehmen im eigenen Produktionsprozess benötigen. Steigende Inputkosten schwächen wiederum die preisliche Wettbewerbsfähigkeit von US-Ausfuhren. Berechnungen des Peterson Institute for International Economics (PIIE) zeigen dies für die Phase unmittelbar nach den Zollankündigungen (April bis Juli 2025) im Vergleich zum Vorjahreszeitraum: Die höhere Zollbelastung – hier dargestellt anhand von Zolleinnahmen (in % des Importwerts) – geht mit niedrigeren Exporten in derselben Produktgruppe einher.

Zollpolitisches Eigentor: Steigende Preise für Vorleistungen belasten US-Exporte

Veränderung der US-Zolleinnahmen (X-Achse) im Vergleich zur Veränderung des US-Exportvolumens nach HTS-Produktgruppen (Y-Achse), 2025 gegenüber 2024 (April–Juli)

Angaben in Prozent

Anmerkung: Jeder Punkt steht für eine HTS-Kapitelgruppe (Harmonized Tariff Schedule) mit > 10 Mrd. USD Importwert ohne Edelmetalle, da deren Handelsbewegungen in dem Zeitraum eher mit Inflations-/Fluchtmotiven als mit Zollpolitik erklärt werden.

Fazit

Mit ihrer protektionistischen Handelspolitik schadet die US-Regierung sowohl der eigenen Volkswirtschaft als auch jenen ihrer Handelspartner. Zusätzliche Verunsicherung haben zuletzt die Zolldrohungen gegen einzelne EU-Mitgliedstaaten im Zusammenhang mit der Grönlandfrage ausgelöst.

Gerade für die exportorientierten Volkswirtschaften Europas sind stabile und berechenbare Handelsbeziehungen jedoch eine zentrale Grundlage des Wohlstands. Umso wichtiger ist es, vor diesem Hintergrund rasch Handelsabkommen mit anderen Weltregionen voranzutreiben und abzuschließen. Neben dem zügigen Inkrafttreten des EU–Mercosur-Abkommens sollten daher auch weitere Partnerschaften – insbesondere mit dem dynamischen Wachstumsmarkt Indien – zeitnah ratifiziert werden.

20.1.2026: Handelsabkommen in der neuen Geoökonomie

Was sich aus dem Erfolg von CETA für Mercosur et al. lernen lässt

Nach über 25 Jahren Verhandlungen hat die EU am 17. Jänner mit der Unterzeichnung des EU-Mercosur-Abkommens in Paraguay einen entscheidenden Schritt zur Entstehung des – gemessen an der Bevölkerungszahl – weltweit größten Freihandelsraums gesetzt: Mehr als 700 Millionen Konsument:innen wären davon erfasst. In einer zunehmend fragmentierten und konfliktreichen Weltwirtschaft erfüllen Handelsabkommen längst nicht mehr nur eine marktöffnende Funktion, sondern gewinnen auch geoökonomische und geopolitische Bedeutung.

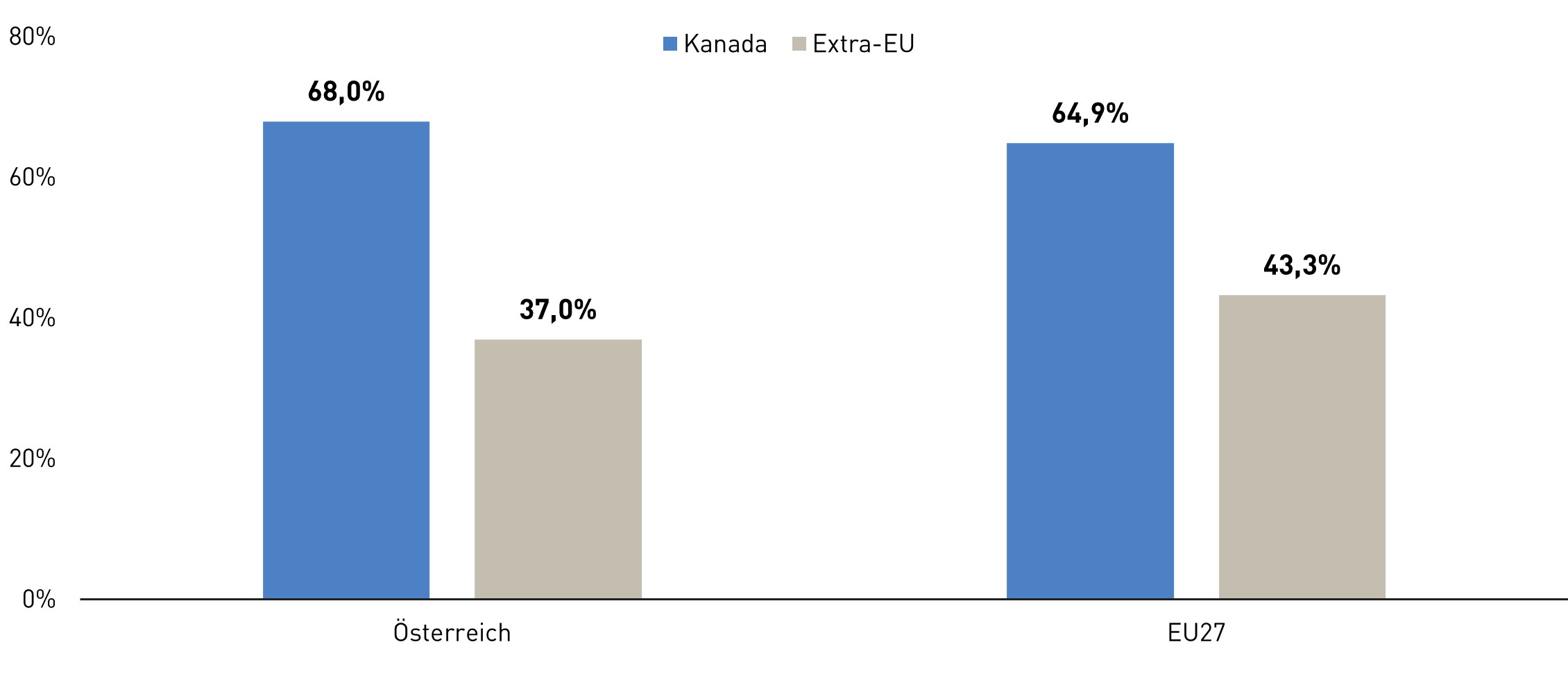

Welche Handelsimpulse solche Abkommen entfalten können, zeigt das seit 2017 in Kraft befindliche Abkommen mit Kanada (CETA) sehr deutlich. So sind die jährlichen Warenexporte der EU seit Ende 2016 insgesamt um 43,3 % gestiegen, während die Ausfuhren nach Kanada um 64,9 % zulegten. Für Österreich ist CETA in besonderem Maße eine Erfolgsgeschichte: Während die österreichischen Gesamtexporte um 37 % wuchsen, stiegen die Ausfuhren nach Kanada um 68 %.

Österreichische und EU-Exporte nach Kanada dank CETA überdurchschnittlich stark gewachsen

Anstieg der österreichischen und europäischen Warenexporte nach Kanada und der Welt seit 2016

In %, basierend auf gleitenden 12-Monatssummen bis Oktober 2025

Fazit

Handelsabkommen sichern nicht nur Absatzmärkte, sondern tragen in einer immer stärker geopolitisch und geoökonomisch geprägten Welt auch zur Erreichung strategischer Autonomie bei. Sie schaffen Möglichkeiten zur Diversifizierung, reduzieren Abhängigkeiten und erhöhen die Resilienz von Lieferketten. So ließen sich etwa durch den Abschluss neuer Abkommen – z.B. mit den sieben wichtigsten Handelspartnern der EU – die negativen Folgen der US-Zollpolitik nicht nur neutralisieren, sondern sogar überkompensieren. Gerade für eine kleine, offene Volkswirtschaft wie Österreich, deren exportorientierte Industrie von externen Handelsschocks überproportional betroffen ist, ist daher der Abschluss neuer Abkommen ganz oben auf der europapolitischen Agenda anzusetzen.

13.1.2026: Öffentlicher Sektor wächst, private Investitionen sinken

Die österreichische Wirtschaft war in den vergangenen Jahren mit multiplen Krisen und tiefgreifenden strukturellen Veränderungen konfrontiert. Wachstums- und Beschäftigungsimpulse blieben dabei auf wenige Bereiche beschränkt. Insbesondere die exportorientierte Industrie verlor Marktanteile und Arbeitsplätze, während der öffentliche Sektor deutlich expandierte.

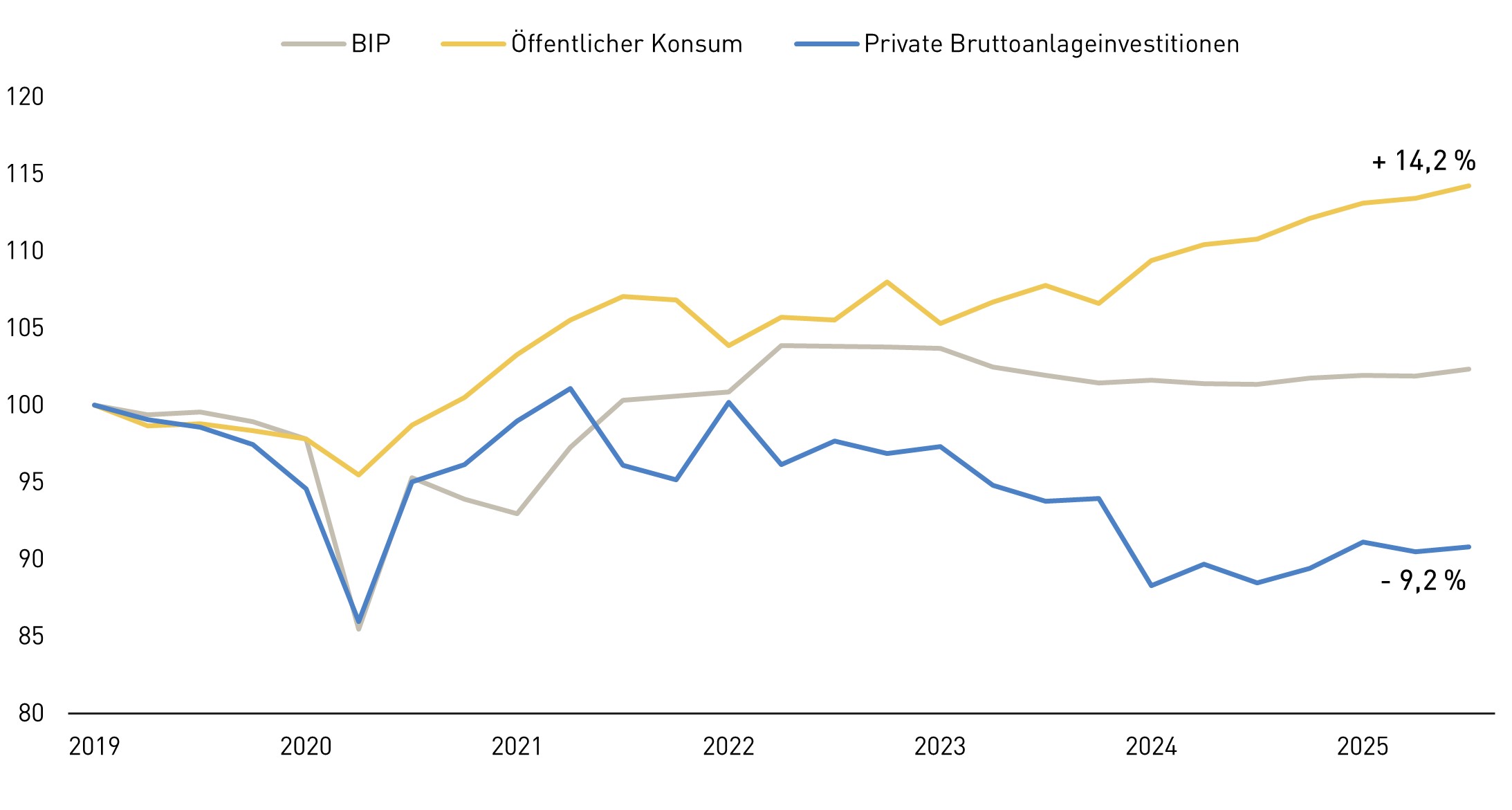

Seit 2019 ist der öffentliche Konsum, der maßgeblich die Personalkosten der öffentlich Beschäftigten widerspiegelt, um 14,2 % gestiegen. Im Gegensatz dazu sind die privaten Bruttoanlageinvestitionen - eine zentrale Voraussetzung für zukünftiges Produktivitäts- und Wirtschaftswachstum – im selben Zeitraum um 9,2 % zurückgegangen.

Auf Dauer nicht tragfähig: Entkopplung zwischen privater Investitionstätigkeit und Staatskonsum

Bruttoinlandsprodukt und Verwendungskategorien, real

Index 2019 Q1 = 100, preis-, saison- und kalenderbereinigt

Fazit

Die demografische Alterung und das anhaltende Bevölkerungswachstum führen zu einer Ausweitung der Leistungen und Ausgaben des öffentlichen Sektors. Zu einem Problem wird diese Entwicklung, wenn sich Staatskonsum und gesamtwirtschaftliche Leistung zunehmend voneinander entkoppeln. In einem solchen Umfeld gerät die nachhaltige Finanzierung staatlicher Leistungen immer stärker unter Druck.

Eine zentrale Priorität der Wirtschaftspolitik muss es daher sein, die Investitionstätigkeit der Unternehmen zu beleben. Positive Impulse werden von der Ausweitung des Investitionsfreibetrags erwartet. Zusätzliche Investitionsanreize und verbesserte Abschreibungsmöglichkeiten sollten weiter forciert werden.

7.1.2026: Europas Exportmodell durch China-Schock 2.0 unter steigendem Druck

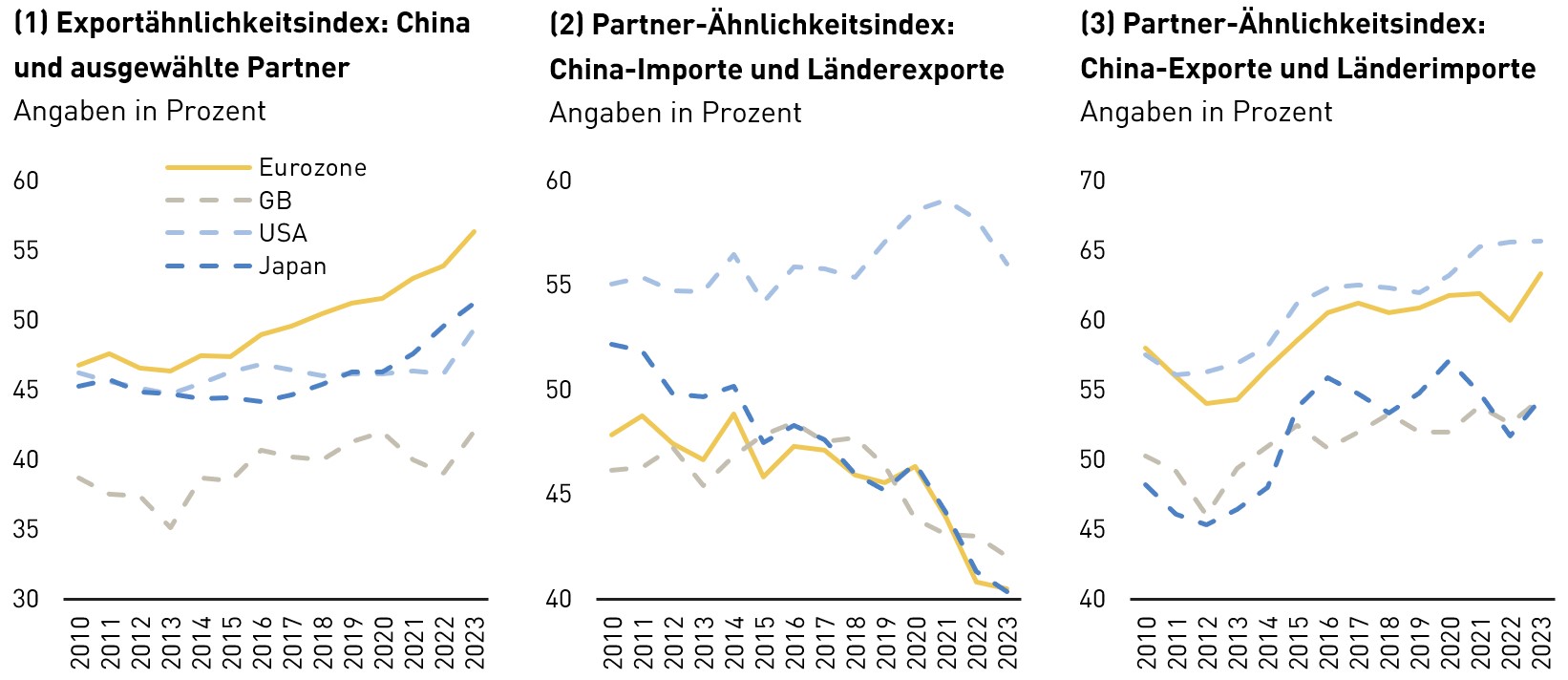

Die zunehmende Konkurrenz aus China setzt die exportorientierten Wachstumsmodelle vieler EU-Mitgliedstaaten – darunter auch jenes Österreichs – spürbar unter Druck. Der sogenannte China-Schock 2.0 ist das Ergebnis einer Kombination aus staatlich gelenkter Industriepolitik und dem seit den frühen 2020er-Jahren verstärkten chinesischen Fokus auf exportgetriebenes Wachstum.

Daraus ergibt sich ein zunehmendes strukturelles Ungleichgewicht im Handel zwischen China und fortgeschrittenen Volkswirtschaften. Die Folgen sind eine verschärfte Konkurrenz auf Exportmärkten, eine rückläufige chinesische Nachfrage nach europäischen Produkten sowie eine wachsende Importabhängigkeit Europas von Waren aus China.

Das strukturelle Ungleichgewicht im Handel mit China hat sich deutlich verschärft

Fazit

Der China-Schock 2.0 ist Ausdruck eines strukturellen Wandels der globalen Wirtschaftsbeziehungen. Sein dauerhafter Charakter birgt für Österreich und Europa die Gefahr einer schleichenden Deindustrialisierung infolge von Preisdruck, rückläufigen Investitionen und Unternehmensverlagerungen, sofern wirtschaftspolitisch nicht gegengesteuert wird.

Neben standortpolitischen Hausaufgaben – insbesondere der Senkung angebotsseitiger Kosten sowie der Förderung von Investitionen in Digitalisierung und Innovation – bedarf es auf europäischer Ebene eines integrierten Instrumentenmix aus Handels-, Industrie- und Wirtschaftssicherheitspolitik, um strukturellen Überkapazitäten wirksam zu begegnen.