Global Insights: Indo Pacific

Von der Werkbank zur Weltmacht: Wie Asien die globale Nachfrage prägt

Lesedauer: 13 Minuten

Asien gewinnt zunehmend an wirtschaftlicher Bedeutung

Asien hat sich in den vergangenen Jahrzehnten zum zentralen Treiber der Weltwirtschaft entwickelt. Rund 60 % der Weltbevölkerung leben in der Region und erwirtschaften knapp die Hälfte der globalen Wirtschaftsleistung. Entsprechend trägt Asien überproportional zum globalen Wachstum bei: Laut IWF trug Asien 2024 rund 60 % zum globalen Wachstum bei – weit mehr als sein Anteil am Welt-BIP von rund einem Drittel. Für 2025 erwartet der IWF für die Region rund 3,9 % BIP-Zuwachs, nach 4,6 % im Jahr 2024. Damit bleibt Asien Wachstumsmotor – deutlich über dem Tempo vieler Industrieländer.

Gleichzeitig wächst die Mittelschicht rapide: Bereits 56 % der weltweiten Mittelschicht-Haushalte befinden sich in Asien. Das bedeutet enormes Konsumpotenzial – Asiens wachsende Mittelschicht formt die globale Nachfrage von morgen. Laut OECD-Prognosen werden bis 2030 rund zwei Drittel der globalen Mittelklasse in Asien leben, was die Region zum dominierenden Konsummarkt machen würde. Asien hat sich damit von einer „verlängerten Werkbank“ zum globalen Nachfrage- und Wachstumsmotor der Weltwirtschaft entwickelt.

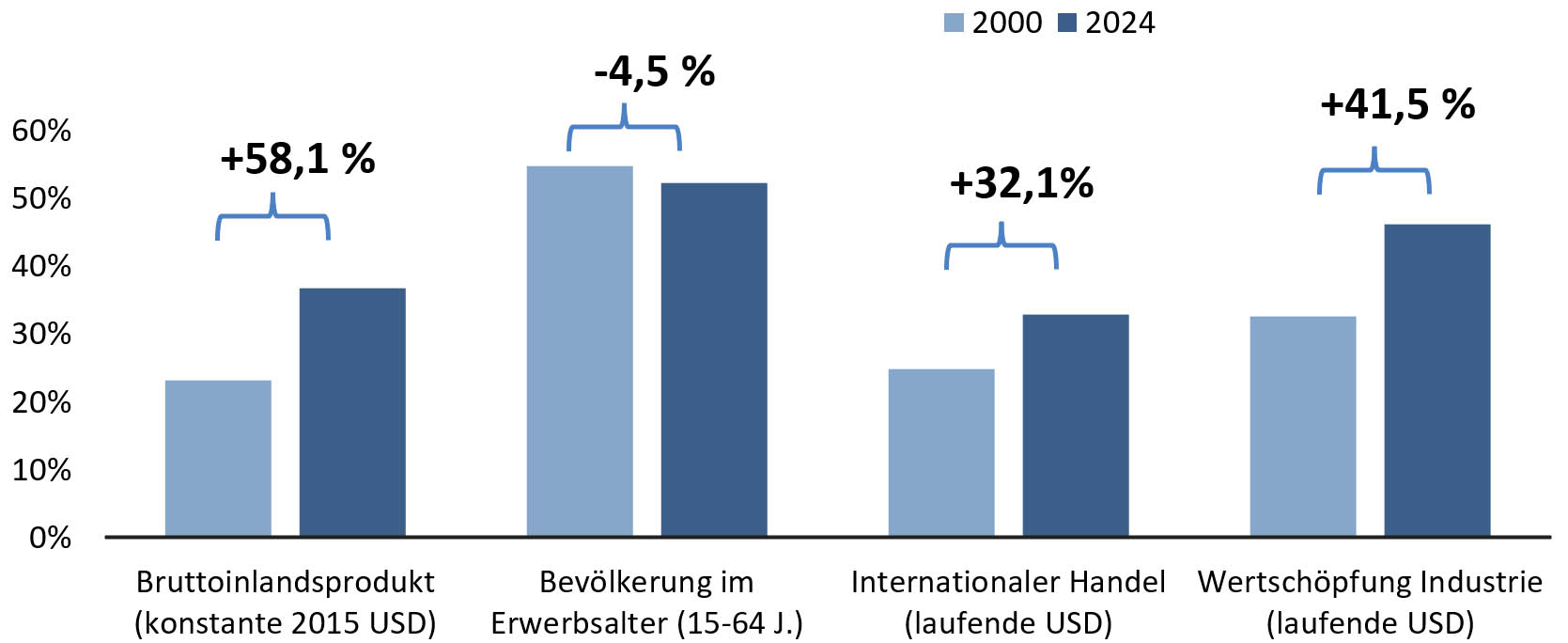

Indopazifikregion vergrößert ihren wirtschaftlichen Fußabdruck

Anteil von Süd-, Ostasien und der Pazifikregion an der Welt - Angaben in %

Quelle: Weltbank

Asiens wachsende Mittelschicht formt die globale Nachfrage von morgen. Bis 2030 werden rund zwei Drittel der globalen Mittelklasse in Asien leben.

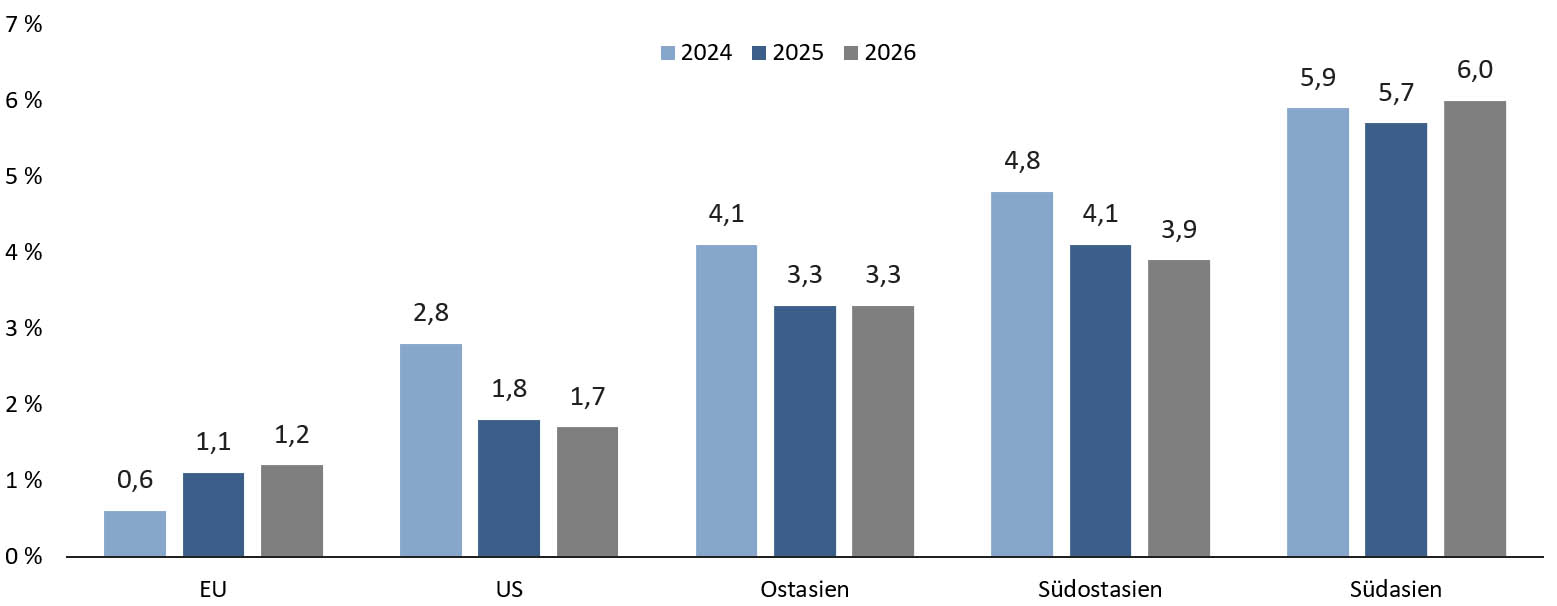

Regionale Unterschiede: Die Regionen Süd-, Ost- und Südostasien befinden sich in sehr unterschiedlichen Stadien der wirtschaftlichen Entwicklung. Während Ostasien (China, Japan, Korea und Taiwan) technologisch weit entwickelt ist, über eine fortgeschrittene Industrie verfügt und demografischem Gegenwind gegenübersteht, ist Südasien zwar noch weniger entwickelt, wächst hingegen als diversifizierter Fertigungs- und Digitalhub mit starken FDI-Zuflüssen. Südasien – angeführt von Indien – verzeichnet unter den Subregionen die höchsten Wachstumsraten. In Südostasien, das 2024 ein BIP-Wachstum von 4,8 % verzeichnete, trugen insbesondere Länder wie Vietnam (7 %) und die Philippinen (5,7 %) zum regionalen Wachstum bei. Für die Subregion wird 2025 und 2026 ein Abschwächen des Wachstums auf rund 4 % erwartet, was ebenfalls auf wachsende Unsicherheiten im Welthandel zurückzuführen ist.

Globale Wachstumsimpulse gehen von Asien aus

BIP-Wachstum pro Region - Angaben in %

Quelle: IWF, World Economic Outlook Database (April 2025)

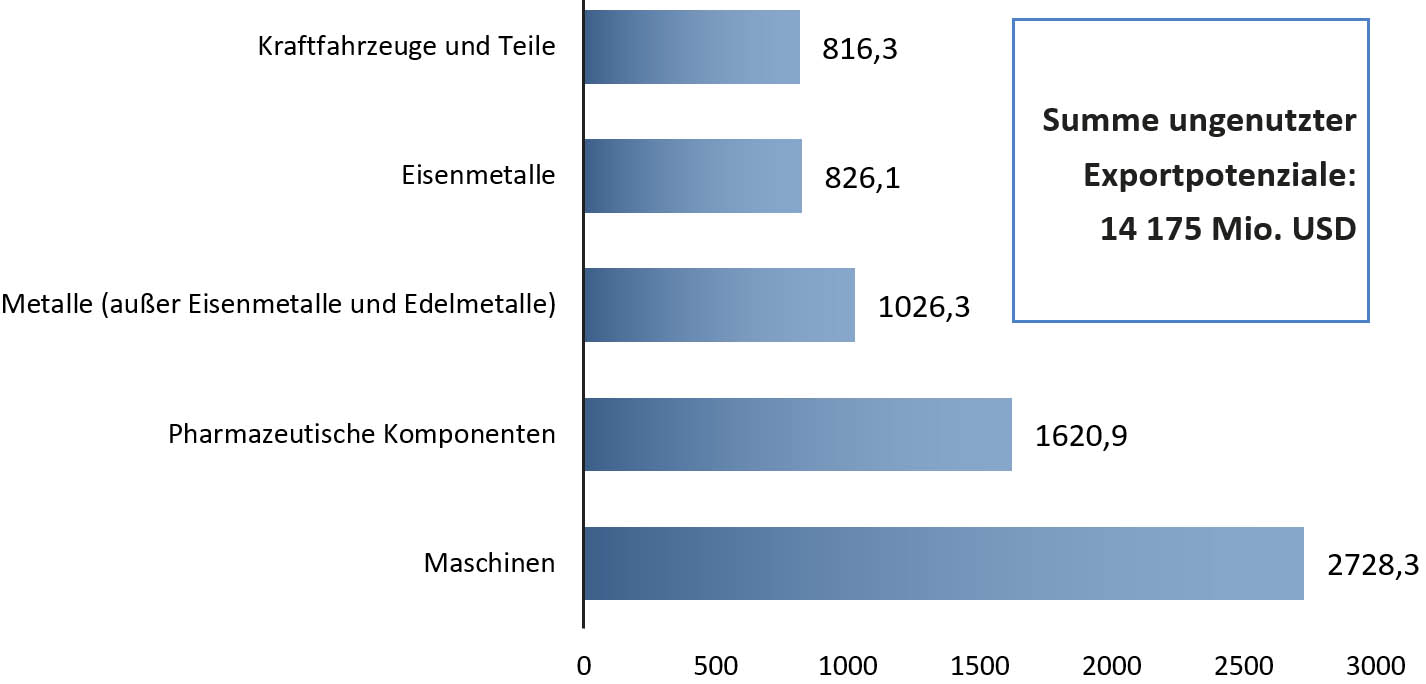

Für Österreichs Exportwirtschaft ist die Region doppelt relevant: einerseits als Wachstumsmarkt, andererseits als Produktionsdrehscheibe. Im Jahr 2024 entfielen etwa 11,1 % des österreichischen Warenhandels auf die Asien-Pazifik-Region, während 14,9 % aller Importe aus dieser Region stammten und 7,4 % der Exporte dorthin gingen (BMWET). Gleichzeitig zeigen die Exportpotenzialdaten des ITC ein ungenutztes Exportpotenzial Österreichs von rund 14,2 Mrd. USD in Süd-, Südost- und Ostasien. Besonders aussichtsreich sind Maschinen (ca. 272,8 Mio. USD), pharmazeutische Komponenten (ca. 162,1 Mio. USD) und Metalle bzw. Edelmetalle (ca. 102,6 Mio. USD), in denen österreichische Anbieter mit Qualität, Präzision und Spezialisierung besonders wettbewerbsfähig sind.

Mehr als 14 Mrd. Euro zusätzliches Exportpotenzial

Top 5-Produktgruppen mit dem höchsten ungenutzten Exportpotenzial für Österreichs Unternehmen - Angaben in Mio. USD

Asiens zunehmende regionale Integration

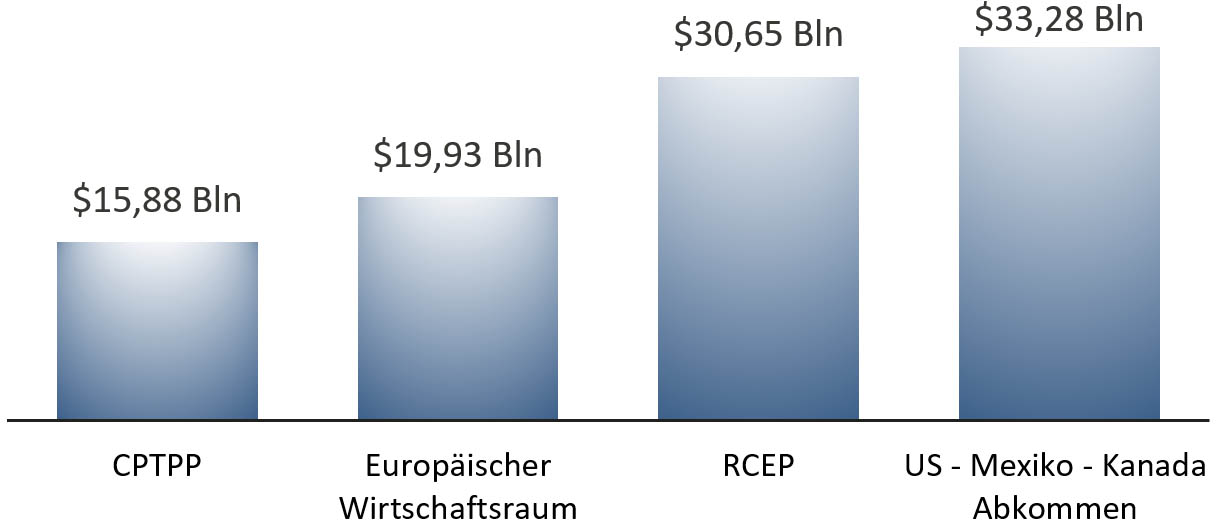

Auch in Zukunft werden sich für Unternehmen aus Österreich und der EU Chancen im Bereich des internationalen Handels ergeben – trotz handels- und geopolitischer Spannungen. Um diese zu nutzen,

ist eine verstärkte handelspolitische Zusammenarbeit mit der Region – etwa in Form moderner Freihandelsabkommen – entscheidend.

Während bereits mehrere Freihandelsabkommen mit asiatischen Ländern bestehen, zum Beispiel mit Vietnam, Südkorea und Japan, werden derzeit weitere Abkommen mit Malaysia, den Philippinen, Thailand und Indien verhandelt.

Innerhalb der Indopazifikregion sind ebenso bereits zahlreiche Handelsabkommen entstanden. Durch den Abbau von Zöllen und nichttarifären Handelshemmnissen stärken sie regionale Lieferketten und Handelsströme und fördern die wirtschaftliche Vernetzung in der Region. Europäische Unternehmen haben dadurch die Chance, in bereits gut integrierte Lieferketten einzutreten und Zugang zu schnell wachsenden Absatzmärkten im Asien-Pazifik-Raum zu gewinnen.

Die größten Handelsblöcke der Welt

gemessen am BIP, BIP in konstanten Preisen, Angaben in Billionen USD

Quelle: IWF, World Economic Outlook Database (April 2025)

Die enge wirtschaftliche Vernetzung macht Südostasien für internationale Unternehmen zunehmend attraktiv.

Die wachsende Bedeutung innerasiatischer Handelsabkommen unterstreicht den allgemeinen Trend zu einer stärkeren regionalen Integration in Asien. Zum Teil weist Asien laut dem Regionalintegrationsindex der Asiatischen Entwicklungsbank (ADB) sogar einen höheren Integrationsgrad als die Europäische Union auf, obwohl – im Gegensatz zur EU – keine politische Union besteht. Innerhalb der Region zeigen die Subregionen jedoch Unterschiede. Besonders Südostasien erreicht einen hohen Grad an regionaler Integration, gekennzeichnet durch dichte Handelsnetzwerke, stabile Finanzverflechtungen und eine ausgeprägte Mobilität von Menschen innerhalb der Region. Diese enge wirtschaftliche Vernetzung macht Südostasien für internationale Unternehmen zunehmend attraktiv.

Verschiebung der Wertschöpfungsketten in Asien

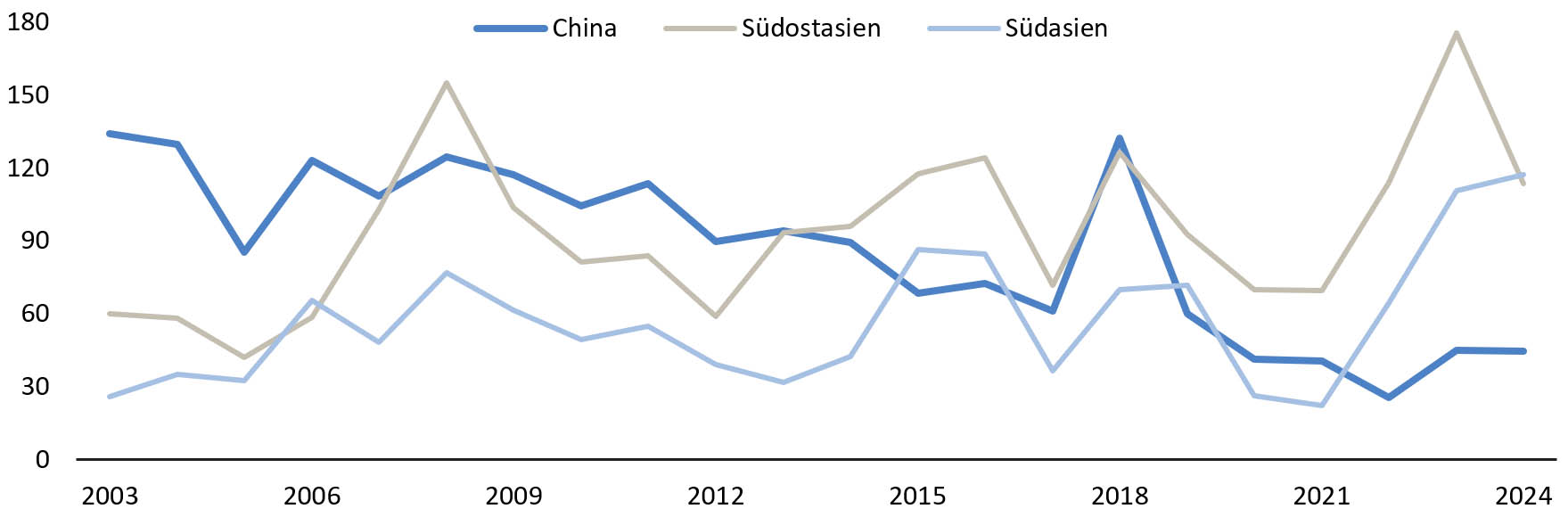

Aufgrund der wirtschaftlichen Entwicklung in der Region und der geopolitischen Spannungen kommt es derzeit zu einer deutlichen Verschiebung der Wertschöpfungsketten und Produktionsmuster. Während sich China in den vergangenen Jahrzehnten als eines der weltweit führenden Produktionszentren etabliert hat, werden zunehmend Wertschöpfungsketten nach Südostasien verlagert.

Ursachen hierfür sind die angespannten Handelsbeziehungen zwischen den USA und China, steigende Produktionskosten in China sowie Strategien zur Diversifizierung von Wertschöpfungsketten, die insbesondere seit der COVID-19-Pandemie an Fahrt aufgenommen haben. Hinzu kommt, dass viele südostasiatische Länder ihre Produktionskapazitäten sowie ihre Transport- und Logistikinfrastruktur signifikant erweitert haben. Da sie zudem strategisch nah an wichtigen Märkten wie China, Japan oder Südkorea liegen, hat sich ihre Standortattraktivität weiter erhöht. Länder wie Malaysia im Bereich Halbleiter, Vietnam für Elektronik, Indonesien für Elektrofahrzeuge sowie Thailand für Automobilprodukte entwickeln sich zunehmend zu zentralen Produktionsstandorten innerhalb globaler Wertschöpfungsketten.

Dabei wirken drei Kräfte gleichzeitig und teilweise auch gegeneinander: (1) das Aufsteigen kostengünstiger Standorte in Süd- und Südostasien, (2) De-Risking-Strategien internationaler Unternehmen und (3) Chinas breit angelegte Industriepolitik.

- Greenfield-FDI verlagern sich Richtung ASEAN und Südasien: Nach einem längerfristigen Abwärtstrend der Investitionszuflüsse nach China verzeichnen Südostasien (vor allem Vietnam, Malaysia, Indonesien, Thailand und Singapur) sowie Südasien (insbesondere Indien) zunehmend neue Projekte. Diese reichen von Montage und Test/Packaging in der Halbleiterkette über Batterie- und EV-Cluster bis zu Datenzentren und industrieller Automatisierung. Diese Verlagerungen werden durch politische Programme (z. B. Indiens „Make in India“-Initiative) und die tiefe regionale Handelsintegration (RCEP, bilaterale FTAs) beschleunigt.

Greenfield FDI nach Zielland in Mrd. USD, China inkl. Hongkong und Macao

© AUSSENWIRTSCHAFT AUSTRIA Quelle: UNCTAD, World Investment Report 2025, FDI = Ausländische Direktinvestitionen - De-Risking verändert Standortentscheidungen: Westliche Firmen sind zwar weiterhin auf dem chinesischen Markt präsent, bauen mit der Strategie „China plus eins“ aber auch zweite Produktionsstandorte auf. Beispiele hierfür sind die Elektronik-Montage in Indien (einschließlich des Zuliefernetzwerks für Smartphones), die Komponentenfertigung in Vietnam und Malaysia sowie die EV-/Batterie-Wertschöpfung in Thailand und Indonesien. Das Ziel besteht darin, die Resilienz zu erhöhen, um politische Risiken, Zölle, Exportkontrollen und Lieferabhängigkeiten abzufedern, ohne auf die Skaleneffekte Asiens zu verzichten.

- China baut High-Tech-Produktion aus und versucht arbeitsintensive Industriezweige im Land zu halten: Mit umfangreichen industriepolitischen Instrumenten fördert Peking Hightech-Branchen wie E-Mobilität, Halbleiter, Cleantech, Biotech, Robotik und Präzisionsmaschinenbau. China versucht ebenfalls, arbeitsintensive Industrien im Land zu halten, um die damit verbundenen Arbeitsplätze zu sichern, und in strategischen Bereichen unabhängiger von Importen zu werden. Das Ergebnis ist ein Exportdruck aus überkapazitätsgefährdeten Sektoren sowie ein Rückgang der Importe industrieller Vorleistungsgüter. Beides verschiebt die Handels- und Investitionsströme in der Region spürbar und trägt zudem zur derzeitigen Industrieschwäche Europas bei. Aber auch chinesische Firmen diversifizieren ihre Produktionsbasis zunehmend in Richtung Südostasiens – unter anderem, um US-Zölle zu umgehen und von den niedrigeren Arbeitskosten zu profitieren.

Innovations-Hub Asien

Asien ist nicht mehr nur Standort für die Skalierung bestehender Technologien, sondern bringt zunehmend eigene Innovationen hervor und entwickelt sich zu einem globalen Innovation-Hub. Dies zeigt sich auch im Global Innovation Index (GII), der jährlich von der Weltorganisation für geistiges Eigentum (WIPO) veröffentlicht wird. Der Index bewertet 133 Länder anhand von 78 Innovationsindikatoren. Im Jahr 2024 erreicht Singapur die beste Platzierung im asiatischen Raum und liegt weltweit auf Rang 4, direkt hinter der Schweiz, Schweden und den USA. Singapur übernimmt außerdem die Spitzenposition in Bezug auf die Anzahl der GII-Innovationsindikatoren, bei denen es global an erster Stelle steht. Auch Südkorea (Platz 6), China (Platz 11) und Japan (Platz 13) haben in den vergangenen Jahren deutlich an Bedeutung gewonnen. Besonders bemerkenswert ist China, das als einziges Land mit mittlerem Einkommen den Sprung unter die Top 30 geschafft hat.

Auch die Volkswirtschaften Südostasiens konnten verhältnismäßig hoch punkten: Malaysia (Platz 33) und Indien (Platz 39) zählen gemeinsam mit Türkiye und Bulgarien zu den wenigen Ländern mit mittlerem Einkommen, die es unter die Top 40 geschafft haben. Die größten Aufsteiger sind jedoch die Philippinen (Platz 53) und Indonesien (Platz 54), die sich seit 2013 von Rang 90 bzw. 85 deutlich verbessert haben. Im +Verhältnis zu ihrer wirtschaftlichen Entwicklung gelten die Länder Südostasiens damit als Überperformer.

GII-Platzierung im Vergleich

| Rang 2024 | Veränderung seit 2013 | ||||

| Malaysia | 33 | -1 | |||

| USA | 3 | +2 | |||

| Singapur | 4 | +4 | |||

| Deutschland | 9 | +6 | |||

| Österreich | 17 | +6 | |||

| Japan | 13 | +9 | |||

| Südkorea | 6 | +12 | |||

| Thailand | 41 | +16 | |||

| China | 11 | +24 | |||

| Indien | 39 | +27 | |||

| Indonesien | 54 | +31 | |||

| Vietnam | 44 | +32 | |||

| Philippinen | 53 | +37 | |||

Quelle: WIPO, Global Innovation Index 2024.

Asiens Innovationsmotoren haben in den vergangenen Jahren deutlich an Tempo zugelegt.

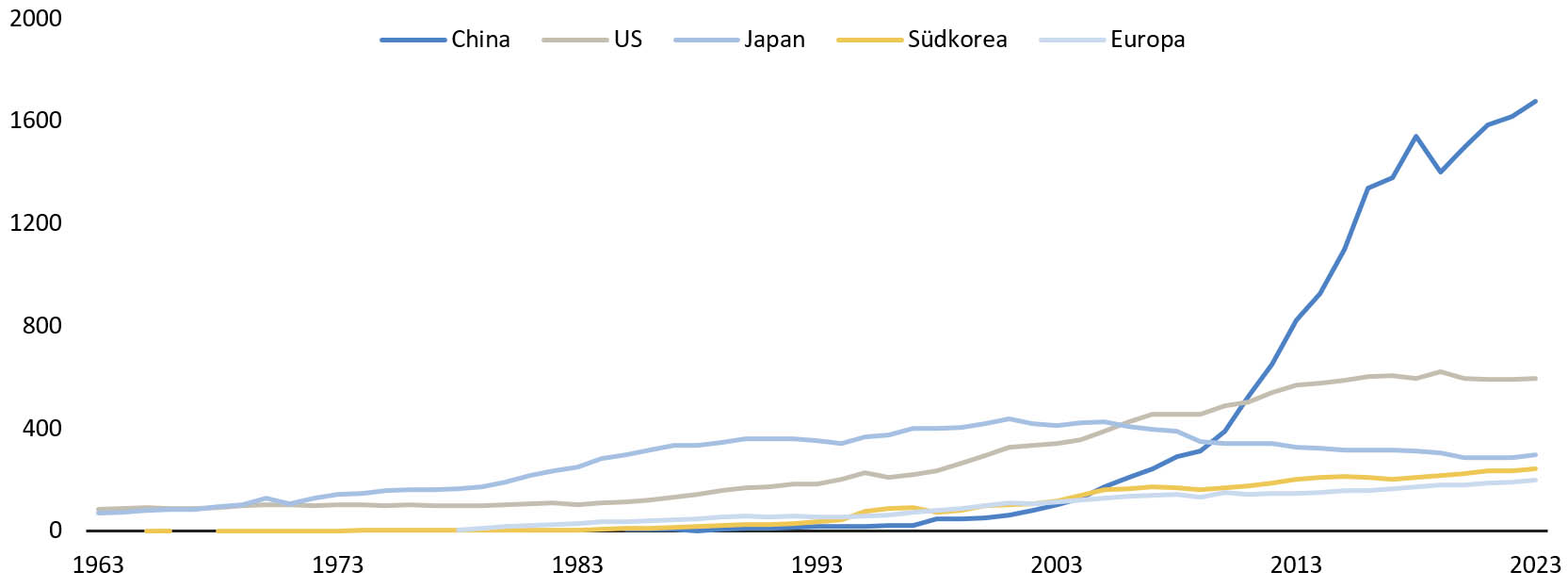

Asien bei Patentanmeldungen unangefochtene Spitze

Entwicklung der Patentanmeldungen bei den weltweit Top 5-Ämtern - In Tausend Patentanmeldungen

Quelle: WIPO, World Intellectual Property Indicators 2024

Asien bringt zunehmend eigene Innovationen hervor und entwickelt sich zu einem globalen Innovation-Hub.

Schlüsselbranchen im Überblick

E-Commerce: In Südostasien spielen die digitale Wirtschaft und der E-Commerce eine zunehmend bedeutende Rolle bei der Unterstützung der wirtschaftlichen Entwicklung. Laut einer Studie von Google und Temasek (2017) gehören die Nutzer mobiler Internetdienste in Südostasien zu den aktivsten der Welt. Die digitale Wirtschaft der Region (einschließlich E-Commerce) steuert auf ein Marktvolumen von ca. 600 Mrd. USD bis zum Jahr 2030 zu.

Bildung und Forschung: Dank massiver Investitionen in das Bildungssystem sowie in Forschung und Innovation wandeln sich die Länder Südostasiens zunehmend von Standorten einfacher, arbeitsintensiver Fertigung hin zu Volkswirtschaften, die auf der technologischen Wertschöpfungsleiter aufsteigen. Dies zeigt sich unter anderem daran, dass Asien mittlerweile rund 19 % der globalen Start-ups beheimatet und 23 % der weltweiten Venture-Capital-Investitionen anzieht (OECD). Auch wenn Asien nicht als homogener Block betrachtet werden kann, sondern eher als drei Gruppen – entwickelte Volkswirtschaften, Schwellenländer und China –, ist dieser Trend auf regionaler Ebene klar erkennbar. Wie von der EZB hervorgehoben, entfallen auf Asien rund 50 % der globalen Wertschöpfung im Technologiesektor sowie mehr als zwei Drittel der weltweiten Technologieexporte.

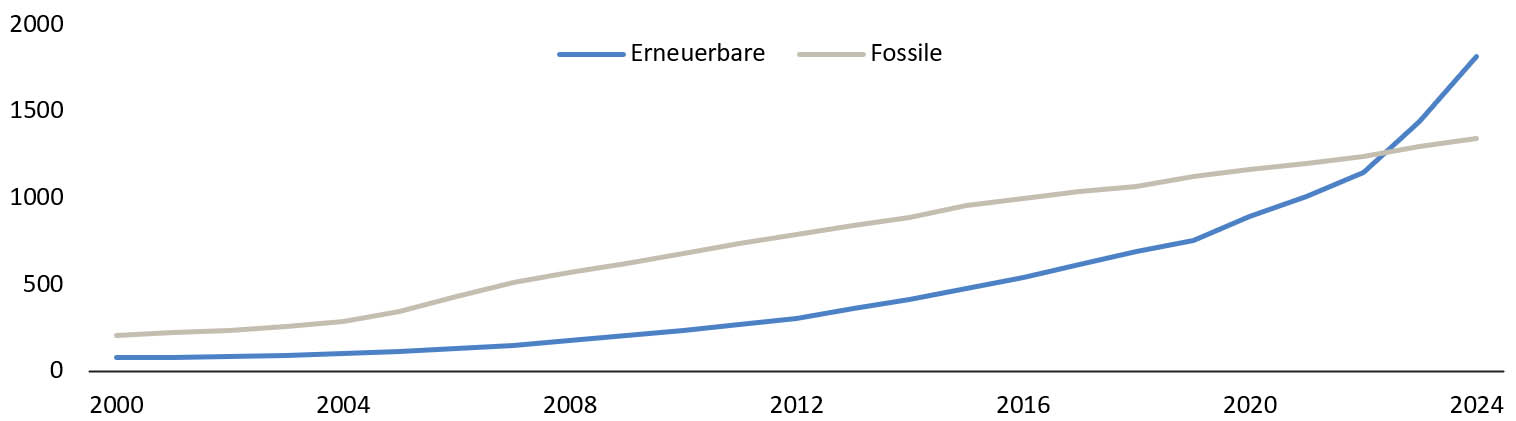

Clean Tech: Eine detailliertere Branchenanalyse zeigt, dass Asien in zentralen Schlüsselsektoren ein hohes Entwicklungstempo aufweist. Ein anschauliches Beispiel ist der Clean-Tech-Sektor, insbesondere die Photovoltaik: Im Jahr 2016 entfielen auf China (42 %) sowie die übrigen ostasiatischen und pazifischen Länder (35 %) zusammen rund 77 % der weltweiten PV-Exporte. Bis 2022 stieg dieser Anteil auf etwa 85 %. Dies ist eine direkte Folge der verstärkten politischen Maßnahmen in der Region im Bereich sauberer Energie, die im Jahr 2024 zu 127 umgesetzten und 235 angekündigten Projekten geführt haben. Auffällig ist dabei vor allem der massive Anstieg des chinesischen Anteils auf 74 %, während der Anteil der übrigen ostasiatischen und pazifischen Länder deutlich zurückging und nur noch 11 % betrug (Weltbank).

Erneuerbare haben Fossile in Chinas Stromerzeugungskapazität überholt

in GW, Installierte Kapazität zur Stromerzeugung in China nach Quelle

Quelle: EMBER

Künstliche Intelligenz (KI): Auch der KI-Sektor boomt in Südostasien. Laut BCG ist Asien die Region, die am schnellsten die technologische Lücke zu den USA schließt. Unternehmen in Asien-Pazifik investieren im Durchschnitt 7,6 % ihres Einkommens in KI, gegenüber 7,1 % in Nordamerika und 4,3 % in der EU. KI-bezogene M&A-Aktivitäten sind stark konzentriert: 65 % entfallen auf China und Japan, gefolgt von Korea, Hongkong und Singapur mit zusammen 29 % der gesamten Transaktionen. Die OECD erwartet, dass im Jahr 2030 rund 3 Gigawatt an Energie in Rechenzentren für KI-Berechnungen in Südostasien benötigt werden – etwa das Zehnfache des Verbrauchs von 2023.

Pharma- und Medizintechnik: Auch diese Branche zählt zu den vielversprechendsten in Asien. Eine alternde Bevölkerung, technologische Fortschritte und steigende Einkommen in vielen asiatischen Ländern bieten die Grundlage für ein rapides Zukunftswachstum. Obwohl rund 60 % der Weltbevölkerung in Asien lebt, entfallen lediglich 22 % der weltweiten Gesundheitsausgaben auf die Region (BCG), was auf enorme ungenutzte Potenziale hinweist. Der Einsatz von KI und Innovationen in der digitalen Gesundheit können dazu beitragen regionale Ungleichheiten zu überwinden und eröffnen gleichzeitig neue Investitionsmöglichkeiten.

Weitere Information & Kontakt

Kompakte Analysen, anschauliche Grafiken und aktuelle Kennzahlen zu geopolitischen Trends, konjunkturellen Entwicklungen und der Außenwirtschaft – mit Fokus auf Österreich, Europa und die Weltwirtschaft. All das finden Sie auf dem neuen Geopolitik-Hub WKÖ Global Insights.

Internationalisierung, Innovation, Information – das ist die DNA der AUSSENWIRTSCHAFT AUSTRIA. Als die österreichische Internationalisierungs- und Innovationsagentur begleitet sie heimische Unternehmen mit ihrem weltweiten Netzwerk bei allen internationalen Aktivitäten. Kontaktieren Sie unsere Expert:innen in den AußenwirtschaftsCenter in der Indo-Pacific-Region:

- Bangkok: bangkok@wko.at

- Chengdu: chengdu@wko.at

- Guangzhou: guangzhou@wko.at

- Ho Chi Minh City: HoChiMinhCity@wko.at

- Hongkong: hongkong@wko.at

- Jakarta: jakarta@wko.at

- Kuala Lumpur: kualalumpur@wko.at

- Manila: manila@wko.at

- New Delhi: newdelhi@wko.at

- Peking: peking@wko.at

- Seoul: seoul@wko.at

- Shanghai: shanghai@wko.at

- Singapur: singapur@wko.at

- Sydney: sydney@wko.at

- Taipeh: taipei@wko.at

- Tokio: tokio@wko.at

Autor/Ansprechpartner

- Theresa Francke

theresa.francke@wko.at

Tel: +43 5 90 900 | 5336 - Peter Obinger

peter.obinger@wko.at

Tel: +43 5 90 900 | 4252