Pensionskassen mit Minus 9,67 Prozent – Langfristig bei Plus 4,90 Prozent

Jahresbericht 2022

Lesedauer: 14 Minuten

Zusammenfassung

Nach dem erfolgreichem Jahr 2021 bilanzieren die heimischen Pensions- und Vorsorgekassen aufgrund eines schwierigen Jahres 2022 mit einem Minus.

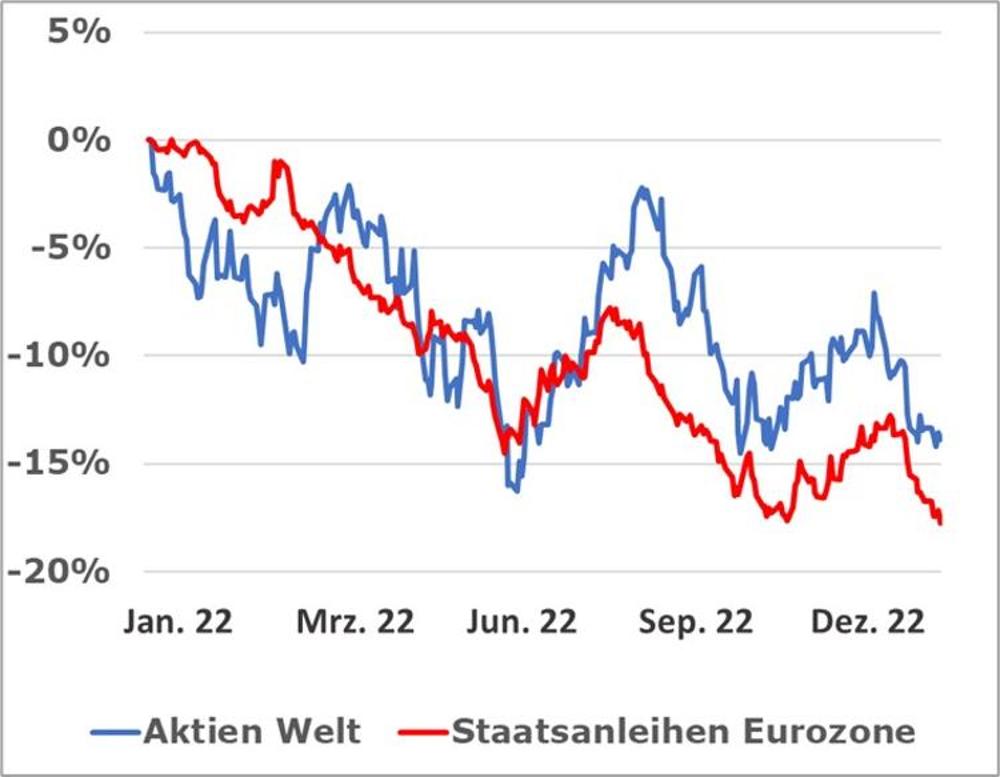

Die Krisensituationen im Jahr 2022 wirkten sich weltweit auf die Finanzmärkte aus. Die Covid-19-Pandemie, der Angriffskrieg Russlands auf die Ukraine, die Energiekrise, Lieferkettenprobleme und die höchste Inflation seit 1974 sowie eine daraus resultierende Verunsicherung der Konsumentinnen und Konsumenten trübten die Wirtschaftsaussichten. Zudem sorgte die Erhöhung der Leitzinsen der EZB zur Bekämpfung der Inflation für massive Kurskorrekturen bei den Staatsanleihen.

Deshalb weisen so gut wie alle Vermögensanlageformen eine negative Wertentwicklung auf und selbst die effizienteste Diversifikation konnte im Jahr 2022 nicht vor Verlusten schützen.

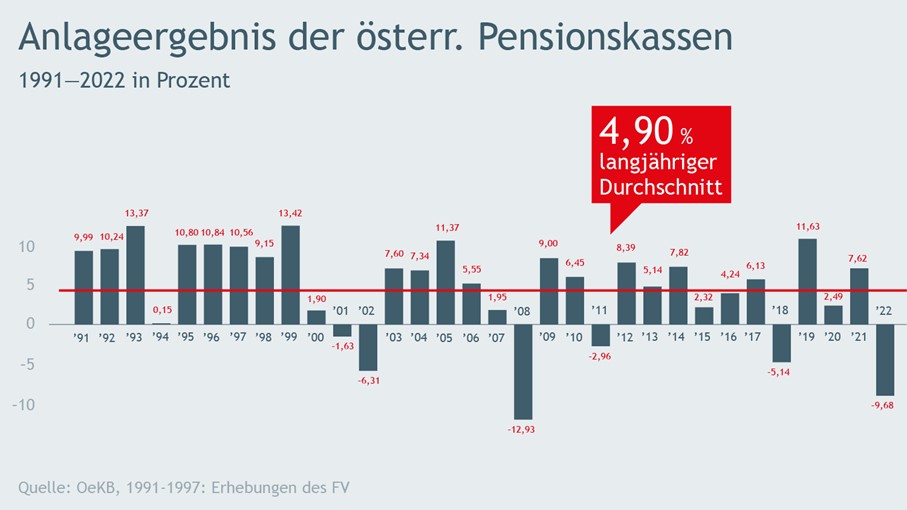

Pensionskassen mit Minus 9,67 Prozent – Langfristig bei Plus 4,90 Prozent

Die heimischen Pensionskassen bilanzieren daher nach einem sehr erfolgreichen Jahr 2021 zum Jahres-Abschluss 2022 mit einem Minus von 9,67 Prozent. Mit Plus 4,90 Prozent seit Beginn und Plus 3,26 Prozent auf 10 Jahre liegt die Langzeitperformance der Pensionskassen allerdings deutlich im Plus.

Abfertigung Neu: einbezahlte Beiträge sind garantiert

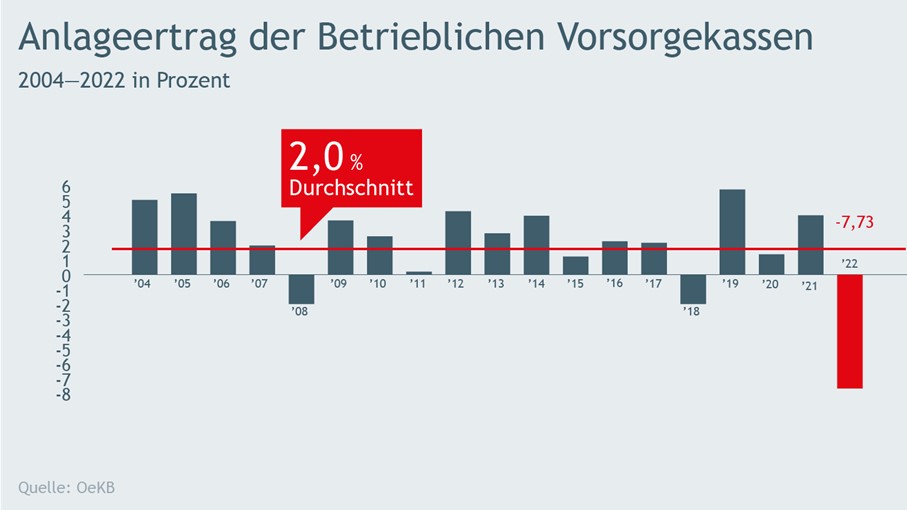

Für die heimischen Vorsorgekassen folgt nach einem sehr erfolgreichen Jahr 2021 mit einem Plus von 4,00 % im Jahr 2022 ein negatives Ergebnis von 7,73 Prozent.

Durch die vom Gesetzgeber vorgegebene Bruttokapitalgarantie müssen die Betrieblichen Vorsorgekassen auf die Gesamtheit der einbezahlten Beiträge eine Garantie gewähren. Daher verringert sich auch bei einer negativen Performance das eingezahlte Kapital nicht – es ist garantiert.

Stichwörter: Pensionskassen, Betriebspension, Betriebliche Vorsorgekassen, Abfertigung Neu

English Summary

After a successful year 2021, the domestic pension and provision funds are reporting a deficit due to a difficult year 2022

The crisis situations in 2022 affected the financial markets worldwide. The Covid 19 pandemic, Russia's war of aggression on Ukraine, the energy crisis, supply chain problems and the highest inflation since 1974 as well as a resulting uncertainty among consumers clouded the economic outlook. In addition, the increase in key interest rates to combat inflation caused massive price corrections in government bonds.

Therefore nearly all forms of investment show a negative performance and even the most efficient diversification could not protect against losses in 2022.

Pension funds with minus 9.67 percent - long-term plus 4.90 percent

After a very successful year in 2021, the domestic pension funds therefore reported a minus of 9.67 percent at the end of 2022. However, with a plus of 4.90 percent since the beginning and a plus of 3.26 percent over 10 years, the long-term performance of the Pensionskassen is clearly positive.

New severance pay: paid-in contributions are guaranteed

For the domestic provision funds, a very successful year 2021 with a plus of 4.00 per cent is followed by a negative result of 7.6 per cent in 2022.

Due to the gross capital guarantee stipulated by the legislator, the occupational pension funds must provide a guarantee on the entirety of the paid-in contributions. Therefore, even in the event of a negative performance, the paid-in capital is not reduced - it is guaranteed.

Keywords: Pension funds, company pension, company provision funds, severance pay new

2022 im Rückblick

2022 war ein Jahr, welches massive und nachhaltige Einschnitte in Gesellschaft und Wirtschaft gebracht hat. Selten hat es ein Jahr gegeben, in dem so viele negative Einflüsse gleichzeitig zum Tragen kamen: Der Angriffskrieg Russlands auf die Ukraine, die daraus resultierende Unsicherheit an den Energie- und Rohstoffmärkten, die Covid-Pandemie, die noch immer beeinträchtigten Lieferketten, die höchste Inflation seit Jahrzehnten, die Zinswende der EZB mit drei massiven Leitzinserhöhungen innerhalb eines halben Jahres und der immer offensichtlicher werdende Klimaschock.

Renommierte Indizes wie der MSCI World (-20,8 Prozent), EURO STOXX 50 (-11,7 Prozent) sowie der ATX (-19 Prozent) bzw. der DAX (-12,35 Prozent) schlossen das Jahr negativ ab. Der Wert von österreichischen Staatsanleihen sank im vergangenen Jahr um -21,3 Prozent, der von deutschen Staatsanleihen um –17,8 Prozent. Im Vergleich performten die österreichischen Pensionskassen durch ihr professionelles Asset Management deutlich stärker.

Einflussfaktoren auf die Performance 2022

Die Fiskalpolitik und Geldpolitik der Notenbanken sorgte für hohe Liquidität in den Märkten, sodass diese deutlich anzogen und hohe Niveaus erreichten. An den Zinsmärkten bewegten sich die Renditen bei längerfristigen Anleihen tendenziell nach oben. Steigende Nachfrage nach Gütern traf auf krisenbedingte Angebotsengpässe und ließ die globalen Preise empfindlich steigen. Preistreibend wirkten auch die Einschränkungen und Unterbrechungen der Lieferketten sowie gestiegene Rohstoffpreise und der Arbeitskräftemangel in vielen Sektoren. Generell wird nach Arbeitskräften gesucht und in einigen Branchen herrscht ein evidenter Fachkräftemangel, der deshalb auch zu tendenziellen Lohnsteigerungen führte.

Nach einem Jahr, das durch stark steigende Inflationsraten in den entwickelten Ökonomien und einer restriktiven Geldpolitik durch die Zentralbanken geprägt war, erwarten Investoren eine Konjunkturabkühlung für das Jahr 2023. Obwohl einiges auf eine globale Wirtschaftsverlangsamung hindeuten (in Europa bis hin zu einer Rezession), gab es auch Anzeichen einer Stabilisierung. Hierzu zählen unter anderem die Verbesserung des europäischen Einkaufs-Manager-Index (PMI), ein robuster US-Arbeitsmarkt, stabiles Konsumvertrauen in den USA, bis hin zu dem Ende der restriktiven Zero-Covid Politik in China.

Nach bereits stark gestiegenen Leitzinsen in den USA und in der Eurozone, sowie einer Verknappung der Geldmenge, wird die entscheidende Frage in den kommenden Monaten sein, auf welchem Niveau die Leitzinssätze ihr Gleichgewicht finden werden und für welche Dauer diese Niveaus halten. Während die US-Fed eine Verlangsamung der Zinserhöhungen bereits angekündigt hat, ließ die EZB noch Raum für größere Zinsschritte über die nächsten Monate. Faktoren, die auf eine Verlangsamung der Inflation hindeuten, sind der Rückgang bei den Energiepreisen, die Auflösung der Lieferkettenengpässe, die sich abzeichnende Abkühlung des Lohndrucks in den USA und der seit längerem schwächelnde Immobiliensektor.

Nach einem turbulenten Start ins Jahr 2022 mit starken Korrekturen im ersten Quartal 2022 (bedingt durch Zinsängste und den Krieg in der Ukraine) konnten sich die Aktienmärkte im 4. Quartal wieder erholen. Bei den Anleihemärkten wird davon ausgegangen, dass die Zinsanhebungen Mitte 2023 auslaufen werden. Damit dürften die Renditen ihren Höchststand erreichen.

Österreichische Pensionskassen 2022

Das durchschnittliche Jahresergebnis über 31 Jahre liegt inklusive dem Jahr 2022 bei plus 4,90 Prozent pro Jahr.

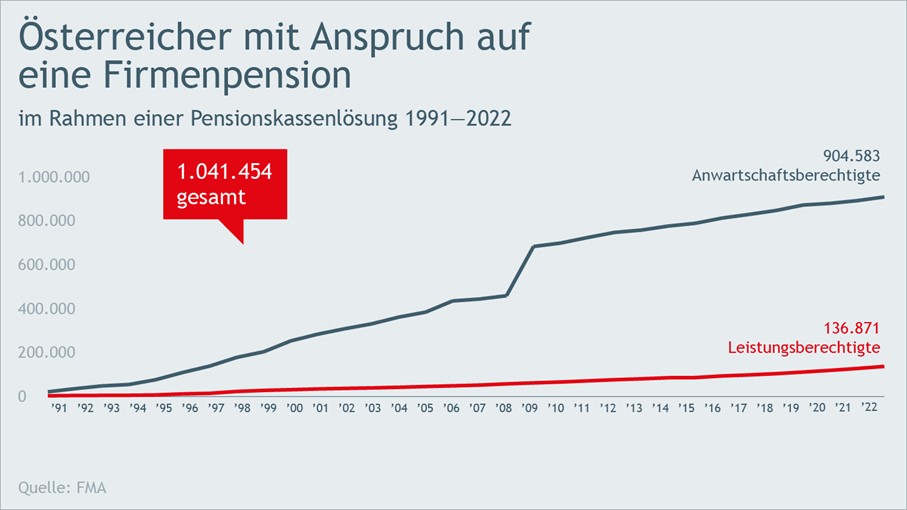

Insgesamt veranlagen die 8 Pensionskassen ein Vermögen von 24,81 Mrd. Euro und sind damit der größte private Pensionszahler Österreichs. Derzeit haben mehr als 1 Million Österreicher Anspruch auf eine Firmenpension.

Owohl die Pensionskassen ein Veranlagungs-Ergebnis von minus 9,67 Prozent Im Jahr 2022 erwirtschafteten, ist das durchschnittliche Jahresergebnis über die letzten 31 Jahre 4,9 %. Dies zeigt, dass dieses System nachhaltig Ergebnisse bringt und allen Vergleichen standhält. Kurzfristige Schwankungen auf den Finanz- und Kapitalmärkten kommen vor, sie haben aber für den Aufbau einer Pension über Jahrzehnte keine relevante Bedeutung. Selbst in der seit mehr als einem Jahrzehnt anhaltenden Null-Zins-Phase, erwirtschafteten die Pensionskassen eine durchschnittliche Wertsteigerung von plus 3,26 Prozent. Bei Pensionskassen zählt die Langfristigkeit, d.h. die bestmögliche Verzinsung über einen langjährigen Beobachtungszeitraum.

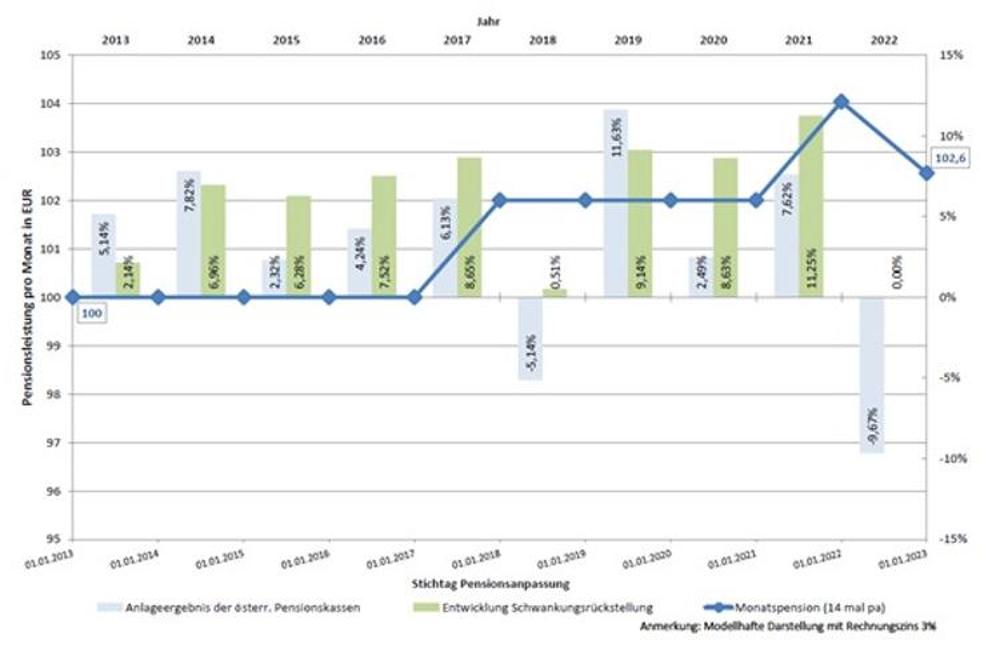

Im Rahmen der letzten, umfassenderen Novelle des Pensionskassengesetzes im Jahr 2013 wurde eine noch größere Krisensicherheit hergestellt. Das bedeutet, dass für Berechtigte, die seit 2013 ins Pensionskassensystem gekommen sind, ein Rechnungszins von maximal 3 Prozent gilt (für jene, die seit 2020 in das System gekommen sind, nur ein solcher von maximal 2 Prozent).

Für diese Personengruppe (seit 2013) kam es in den letzten zehn Jahren zu keiner Kürzung der ursprünglich festgelegten Pensionsleistung.

Die Höhe der monatlichen Zusatzpension wird jeweils aufgrund der Performance und der Schwankungsrückstellung - basierend auf dem Vorjahresergebnis - für das kommende Jahr bestimmt.

Anlagevermögen der österreichischen Pensionskassen

Mit 31.12.2022 verwalten die acht Pensionskassen ein Vermögen über 24,81 Mrd. Euro für über 1 Million Personen. Die Pensionskassen sind seit Jahren der größte private Pensionszahler in Österreich.

Zahl der Anspruchsberechtigten steigt stetig

Das Pensionskassensystem zeichnet sich durch eine hohe Kosteneffizienz, viele Möglichkeiten (Wahl von Veranlagungsprofilen: defensiv, konservativ, ausgewogen, aktiv oder dynamisch) und hohe Transparenz aus. Die Pensionskassen können Sicherheit sowohl durch Garantiemodelle als auch durch konservative Vertragsparameter darstellen. Die Pensionskassenpension ist allerdings eine betriebliche Vorsorge, d.h. in den Genuss einer solchen Zusatzpension kommt man nur über seinen Arbeitgeber bzw. den Betrieb. Bei Pensionskassenverträgen zahlen Arbeitgeber und Arbeitnehmer in Pensionskassen monatlich Beiträge ein, die später in der Pension verzinst ausbezahlt werden. Die effizienteste Form der Zusatzpension ist sicherlich die Betriebspension.

Insgesamt veranlagten die 8 Pensionskassen im Jahr 2022 ein Vermögen von über 24,81 Mrd. Euro. Die durchschnittliche Pension lag 2022 bei 432 Euro pro Monat. Im Jahr 2022 wurden insgesamt 829 Mio. Euro an Pensionsleistungen ausbezahlt (+ 0,08 Prozent gegenüber 2021).

Seit Jahren stehen für die heimischen Pensionskassen insbesondere auch Klein- und Mittelbetriebe im Fokus. So liegt der Anteil der Klein- und Mittelbetriebe bei den Neuverträgen im abgelaufenen Geschäftsjahr bei annähernd 90 Prozent.

Generalpensionskassenvertrag

Derzeit besteht nur für jene Personen, die in einem Unternehmen beschäftigt sind, welches einen Pensionskassenvertrag für seine Arbeitnehmer/-innen abgeschlossen hat, die Möglichkeit, bei Pensionsantritt die Abfertigungssumme in eine lebenslange Pension umzuwandeln. Mit einem Generalpensionskassenvertrag wird es allen Arbeitnehmerinnen und Arbeitnehmern ermöglicht, ihre Abfertigungssummen anlässlich des Pensionsantrittes an eine Pensionskasse zu übertragen, um dadurch eine lebenslange Zusatzpension zu erhalten. Derzeit besteht diese Möglichkeit nur für jene Personen, die in einem Unternehmen beschäftigt sind, welches einen Pensionskassenvertrag für seine Arbeitnehmerinnen und Arbeiternehmer abgeschlossen hat.

Deshalb wird darauf zu achten sein, dass die Grundintention, eine Verrentungsmöglichkeit auch für diejenigen Arbeitnehmerinnen und Arbeitnehmer zu schaffen, die als Aktive keinen Pensionskassenvertrag hatten, erfüllt wird.

Nachhaltigkeit

Mit ihrer nachhaltigen Investitionspolitik unterstützen die Pensionskassen die Erreichung der Klimaziele im Unternehmenssektor. Mit einem weiteren Ausbau des Pensionskassensystems könnten diese CO2-Einsparungseffekte weiter ausgedehnt werden.

Ziel ist, die österreichische Volkswirtschaft und den österreichischen Finanzmarkt klimaneutral zu gestalten. Dazu ist auch privates Kapital erforderlich. Der Finanzsektor ist aus Sicht der Bundesregierung ein wichtiger Hebel für Klimaschutz und Konjunkturaufschwung. Die Finanzwirtschaft soll und kann ihren Beitrag zur Erreichung der Klima- und Energieziele leisten.

PensionsApp

Im Sinne des Regierungsprogrammes (2020-2024) wurde seitens des Finanzministeriums ein Projekt gestartet, um zukünftig auf einem einzigen Portal sämtliche Informationen zu Pensionsanwartschaften abfragen zu können. Um den Berechtigten einen sinnvollen Mehrwert zu liefern, muss eine hohe Anzahl von Informationen angezeigt werden - wie beispielsweise das Pensionsalter, die Höhe eines Hinterbliebenenanspruchs, die Definition eines Hinterbliebenen, Garantien oder Valorisierung. Neben den Pensionskassen sind in dieses Projekt auch die betrieblichen Vorsorgekassen eingebunden.

Derzeit gibt es für PensionsanwärterInnen keine automatisierte zentrale Übersicht über alle Produkte, die der eigenen Altersvorsorge dienen; weder im Hinblick darauf, über welche Altersvorsorgeprodukte eine Person verfügt, noch im Hinblick auf die Höhe der zukünftigen Pensionsleistungen. Eine säulenübergreifende Altersvorsorgeinformation zusätzlich zu den bestehenden Informationssystemen könnte hier Abhilfe schaffen.

Es gibt viele unterschiedliche Interessenslagen, die die Entwicklung und Umsetzung einer PensionsApp schwierig gestalten lassen. Seitens des Finanzministeriums wurde 2022 festgestellt, die Arbeiten auf unbestimmte Zeit zu verschieben. Der Fachverband steht aber weiterhin jederzeit mit Rat und Tat zur Seite.

Betriebliche Vorsorgekassen in Österreich 2022

Aktuell verwalten 8 Betriebliche Vorsorgekassen die Gelder der Unternehmer und ihrer Mitarbeiter. Oft nützen auch Freiberufler und Landwirte die Möglichkeit, im Rahmen der Betrieblichen Vorsorge einen Beitrag für die finanzielle Absicherung der eigenen Zukunft zu leisten.

Die Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge und bilden somit einen wichtigen Eckpfeiler als Ergänzung zur staatlichen Pension. Als österreichisches Sozialpartnermodell stehen sie für eine einzigartige Vorsorge im europäischen Wirtschaftsraum. Die Beiträge des Arbeitgebers, die er für seine Arbeitnehmer oder sich selbst an die BVK leistet, sind im Ausmaß von 1,53 Prozent des monatlichen Einkommens steuerfrei. Die erworbenen können Ansprüche mitgenommen werden können und unterliegen einer Bruttokapitalgarantie.

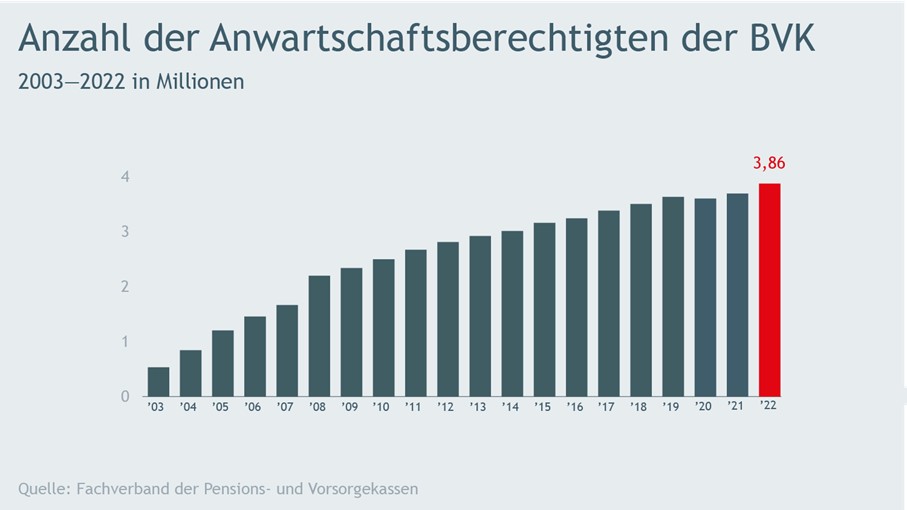

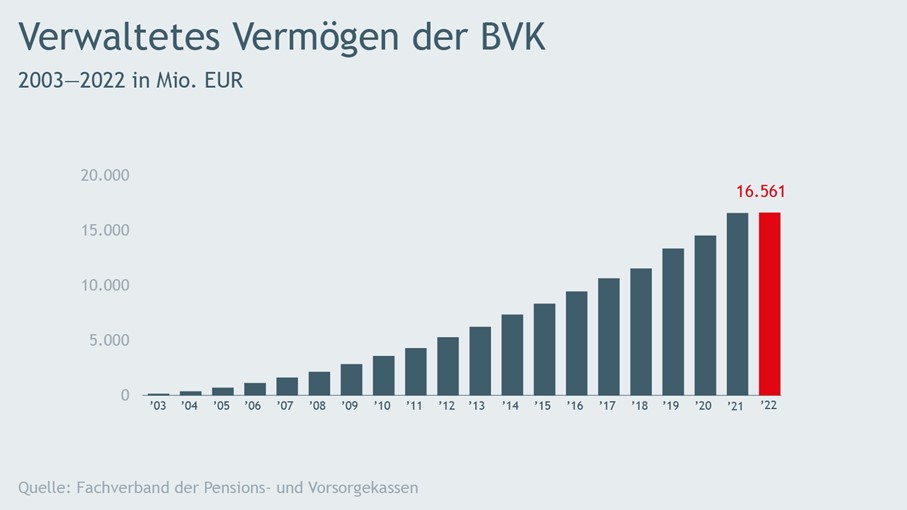

Betriebliche Vorsorge mit konstantem Wachstum

Die Geschäftstätigkeit der Kassen erstreckt sich nun über zwei Dekaden und mittlerweile sind nahezu alle Erwerbstätigen von der Betrieblichen Vorsorge umfasst. Aktuell verwalten die Vorsorgekassen Guthaben von etwa 3,86 Mio. Erwerbstätigen.

Etwa 22.500 Unternehmen nützten auch die Möglichkeit, Ansprüche aus der Abfertigung alt in eine Vorsorgekasse zu übertragen. Somit kamen zusätzlich zum gesetzlichen Obligatorium bereits etwa 840 Mio. Euro ins System und viele Arbeitnehmer profitieren heute von einer betrieblichen Vorsorge, obwohl ihr Dienstverhältnis bereits vor 2003 begann. Insgesmat veranlagen die Betrieblichen Vorsorgekassen mittlerweile über 16,6 Mrd. Euro für ihre Anwartschaftsberechtigten.

Obwohl in den Jahren der Krise viele die Möglichkeit wahrgenommen hatten, über ihr Guthaben zu verfügen, erreichte das Volumen an Leistungen aus dem System der Betrieblichen Vorsorge im Jahr 2022 mit 776 Mio. Euro einen Rekordwert. Dieser Betrag setzt sich aus den Zahlungen, die an 499.924 Personen geleistet wurden, zusammen.

Die Flexibilität der Betrieblichen Vorsorge ist auf die Bedürfnisse der verschiedenen Lebenslagen ausgerichtet: Bei einem Verfügungsanspruch kann der Berechtigte selbst entscheiden, ob er das Geld sofort benötigt oder ob er es steueroptimal für seine persönliche Altersvorsorge verwenden möchte. Viele Verfügungsberechtigte entscheiden sich aber auch bewusst dafür, ihr Kapital in der Vorsorgekasse zu belassen. Dies ist eine - unter anderem steuerlich - attraktive Möglichkeit, für die Pension vorzusorgen.

Die Herausforderungen des Finanzjahres 2022 gingen auch an den Vorsorgekassen nicht spurlos vorbei und so folgte auf das erfolgreiche Jahr 2021 ein Minus von 7,73 %. Bei der Betrieblichen Vorsorge steht eine langfristige Wertsteigerung im Vordergrund. Seit Beginn der Geschäftstätigkeit konnten die Kassen im Schnitt jährlich 2 Prozent erwirtschaften.

Für die Rendite einer Vorsorgekasse gibt es im Wesentlichen zwei bestimmende Faktoren: Einerseits ist das aktuelle Zinsniveau auf den Kapitalmärkten relevant, anderseits trägt auch der Veranlagungshorizont wesentlich zum Ergebnis bei.

Die strategische Ausrichtung des Veranlagungshorizonts und dessen Risikogewichtung werden von der voraussichtlichen Liegedauer bestimmt. Da das System der Betrieblichen Vorsorge eine Vielzahl an Entnahmemöglichkeiten vorsieht, muss die Vorsorgekassen jederzeit von einem Kapitalabfluss ausgehen und kann somit nur sehr konservativ veranlagen.

Die Veranlagungsbestimmungen der Vorsorgekassen zielen auf eine ausgewogene Mischung der Veranlagungstitel und Streuung innerhalb des Portfolios unter Rücksichtnahme auf Sicherheit und Rentabilität ab. Dafür sind unterschiedliche Grenzen gesetzlich vorgesehen. Dieses starre Korsett macht es den Veranlagern der Vorsorgekassen jedoch nicht immer leicht, das Ertragspotential für die Berechtigten voll ausschöpfen zu können und sollte deshalb modernisiert werden.

Ausbau der Betrieblichen Vorsorge

Die Betrieblichen Vorsorgekassen bringen ideale Voraussetzungen zur Stärkung der Pensionsvorsorge für alle Österreicherinnen und Österreicher mit. Durch den hohen Durchdringungsgrad (nahezu jeder Erwerbstätige hat bereits ein Konto bei einer Vorsorgekasse) und das effiziente System kann die optimale Basis zur Ergänzung der staatlichen Pension und Entlastung des Staatshaushaltes geschaffen werden. Zur Erreichung dieses Ziels müssen jedoch einige Parameter angepasst werden:

- Ausdehnung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt

- Wegfall der Bruttokapitalgarantie

- Digitalisierung der Kontoinformation der Betrieblichen Vorsorgekassen

Eine Ausdehnung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt würde den Asset Managern einen angemessenen Spielraum verschaffen. Der aktuelle gesetzliche Rahmen für Betriebliche Vorsorgekassen sieht eine Vielzahl an Entnahmemöglichkeiten vor: Selbst die Voraussetzung von 36 Beitragsmonaten für die Auszahlung bedeutet nicht, dass das Kapital drei Jahre bei einer Vorsorgekasse liegen muss. Für die einzelne Vorsorgekasse kann dies zur Folge haben, dass sie das Kapital bereits nach einem Monat an den Berechtigten auszahlen muss. Das bedeutet, dass auch die Kapitalgarantie schon nach einem Monat greift. Prognosen zufolge könnte allein durch diese Maßnahme der Veranlagungsertrag für die Anwartschaftsberechtigten wesentlich gesteigert werden.

Garantien sind auf Grund des seit Jahren anhaltenden historisch tiefen Zinsniveaus nicht mehr zeitgemäß und verursachen hohe Kosten. Deshalb verabschieden sich immer mehr Anbieter von Vorsorgemodellen von Garantien. Für eine angemessene Verzinsung der Beitragsgelder ist nicht nur die zurzeit kurze Liegedauer, sondern auch die Bruttokapitalgarantie hinderlich. Hier erscheint es ebenfalls unumgägnlich zu erwähnen, dass die Veranlagungsbestimmungen der Betrieblichen Vorsorgekassen insgesamt nicht mehr zeitgemäß erscheinen. Diese sollten ebenfalls an die aktuellen regulatorischen Vorgaben und Marktbedingungen angepasst werden.

Betriebliche Vorsorgekassen müssen jährlich eine postalische Kontoinformation an alle Anwartschaftsberechtigten senden. Diese Informationspflicht bedeutet jedes Jahr insgesamt eine Aussendung von mehr als 6,5 Mio. Briefen, die jeweils 3-4 Seiten umfassen. Es könnte somit die Behauptung aufgestellt werden, dass die Vorsorgekassen hier ganze Wälder abholzen müssen, um ihren gesetzlichen Pflichten nachkommen zu können. Der CO2-Fußabdruck der Zustellung (viele dieser Schreiben können gar nicht zugestellt werden und gehen somit wieder zurück) ist ebenso beachtlich. In allen sonstigen Bereichen nehmen die BVK eine Vorreiterrolle in Bezug auf die nachhaltige Ausrichtung ihrer Geschäftstätigkeit ein.

Digitalisierung und Verwaltungsvereinfachung sind wesentliche Eckpfeiler des aktuellen Regierungsprogramms. Dem folgend sollte die Kontoinformation gemäß § 25 (2) BMSVG der Kontomitteilung der Pensionsversicherungsanstalt und der Leistungsinformation der Krankenversicherungsträger gleichgestellt werden. Dies würde dem aktuellen Zeitgeist entsprechen und zeigen, dass die Digitalisierung auch von den Vorsorgekassen vorangetrieben wird.

Die gesetzliche Umsetzung dieser Punkte würde das System der Betrieblichen Vorsorge noch attraktiver gestalten und dadruch die Möglichkeit eröffnen, dass dieses zur optimalen Ergänzung des staatlichen Pensionssystems avancieren kann.