Pensionskassen: Mehr als 11 Prozent Plus im Jahr 2019 – Betriebliche Vorsorgekassen mehr als 5,7 Prozent Plus

Jahresbericht 2019

Lesedauer: 12 Minuten

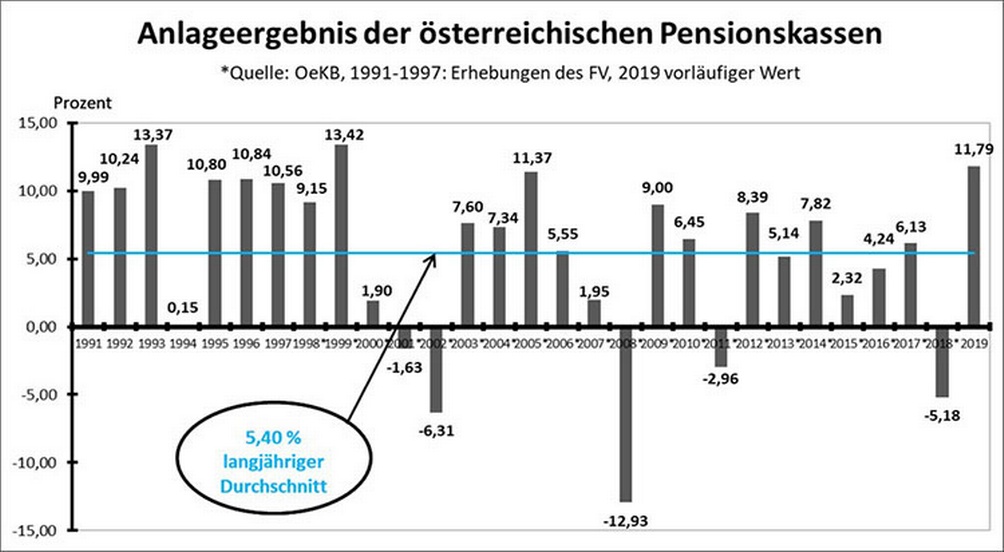

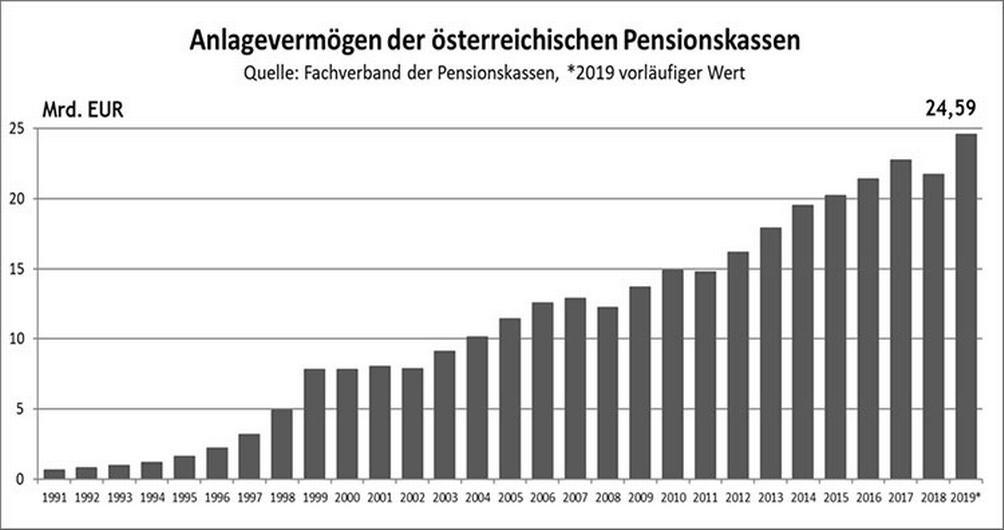

Mit Ende 2019 verwalten acht Pensionskassen bereits ein Vermögen von über 24,5 Mrd. Euro für mittlerweile über 976.000 Personen. Damit sind die Pensionskassen der größte private Pensionszahler Österreichs. Im Jahr 2019 erwirtschafteten die Pensionskassen ein Veranlagungs-Ergebnis von plus 11,79 Prozent. Das für die Pensionskassen-Kunden besonders wichtige langjährige durchschnittliche Jahresergebnis über 29 Jahre liegt inklusive dem Jahr 2019 bei plus 5,4 Prozent pro Jahr.

Kurzfristige Schwankungen auf den Finanz- und Kapitalmärkten kommen vor, sie haben aber für den Aufbau einer Pension über Jahrzehnte keine relevante Bedeutung. Selbst in den letzten zehn Jahren der nach wie vor anhaltenden Null-Zins-Phase, die eine klassische Veranlagungsstrategie erschwert, erwirtschafteten die Pensionskassen eine durchschnittliche Wertsteigerung von plus 4,41 Prozent – und das jedes Jahr.

English Summary

Occupational pension funds are the main part of the second pillar of retirement provision in Austria and supplements the state’s system. By 2019, more than 976.000 people were already entitled to an occupational pension. The number of employees that contribute to an occupational pension fund is still growing.

During the last 10 years occupational pension funds had an average performance of 4,14 %. Looking back at the last 29 years (since the legal possibilities to found occupational pension funds), the occupational pension funds’ performance amounted to 5,4 %. That proves that on average occupational pension funds generate a positive performance, even in cases of crisis. The reason for this is the focus on safe assets with low risks by trying to achieve a good performance. The asset in government bonds is mostly invested in bonds of European states. The asset in shares only has a share of about 31 %. On the other hand, the investment in bonds has an average share of about 57 %. Austrian occupational pension funds are Austria’s largest private pension payers (704 million euro in 2019) with assets under management of 24,5 billion euro.

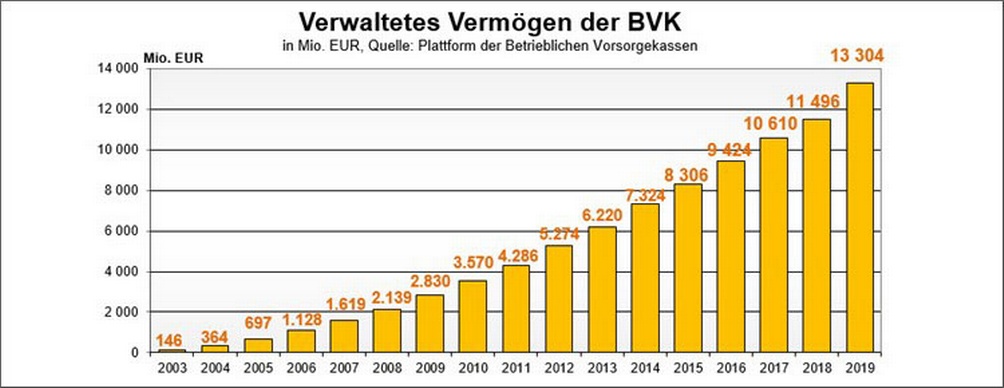

Last year occupational provision funds managed 13.3 billion euro (+ 1,8 billion euro in 2019) and obtained a performance of plus 5,74 %. 3,6 million people had an account at an occupational provision fund (+ 3.7 % to 2018) and the number is still growing.

Die österreichischen Pensionskassen 2019

Das langjährige durchschnittliche Jahresergebnis über 29 Jahre liegt inklusive dem Jahr 2019 bei plus 5,4 Prozent pro Jahr.

Derzeit haben mehr als 976.000 Österreicher Anspruch auf eine Firmenpension.

Insgesamt veranlagen die 8 Pensionskassen ein Vermögen von über 24,5 Mrd. Euro und sind damit der größte private Pensionszahler Österreichs.

Im Jahr 2019 erwirtschafteten die Pensionskassen ein Veranlagungs-Ergebnis von plus 11,79 Prozent. Dieses Ergebnis beweist, dass dieses System nachhaltig Ergebnisse bringt, die allen Vergleichen standhält.

Selbst in den letzten zehn Jahren der nach wie vor anhaltenden Null-Zins-Phase, die eine klassische Veranlagungsstrategie erschwert, erwirtschafteten die Pensionskassen eine durchschnittliche Wertsteigerung von plus 4,41 Prozent – und das jedes Jahr.

Kurzfristige Schwankungen auf den Finanz- und Kapitalmärkten kommen vor, sie haben aber für den Aufbau einer Pension über Jahrzehnte keine relevante Bedeutung.

Bei Pensionskassen geht es aber besonders um die Langfristigkeit - sprich die bestmögliche Verzinsung über einen langjährigen Beobachtungszeitraum.

Märkte und Einflussfaktoren 2019

Zu diesem positiven Ergebnis auf den Kapitalmärkten haben zuletzt vor allem die Zinspolitik der US-Notenbank FED und der Europäischen Zentralbank, die Aussichten auf die Beilegung des Handelskonfliktes zwischen USA und China sowie das eindeutige Wahlergebnis in Großbritannien zur Brexit-Frage beigetragen. Covid-19 war noch nicht bekannt.

Europa wurde durch drei Ereignisse geprägt:

- Der Austritt des Vereinigten Königreichs aus der EU (Brexit), der nach mehreren Verschiebungen und der daraus resultierenden Verunsicherung nun mit 31. Jänner 2020 vollzogen wurde. Ob es ein Folgeabkommen zwischen UK und der EU geben wird, ist derzeit nicht absehbar.

- Die Regierungsumbildung in Italien, die einen deutlich europafreundlicheren Kurs zur Folge hatte.

- Die Bildung einer neuen EU-Kommission, die am 1. Dezember 2019 ihre Arbeit aufnahm und neue Schwerpunkte z.B. "Green Deal" setzt.

- In der EZB gab es einen Wechsel, wobei die neue Chefin Christine Lagarde vorerst den zinspolitischen Kurs ihres Vorgängers Mario Draghi fortsetzt.

Vor allem zwei Faktoren prägten im Jahr 2019 die Entwicklung an den Kapitalmärkten - die expansivere Politik der Notenbanken und der (noch immer schwelende) Handelskonflikt zwischen den USA und China. Der Handelskonflikt hat sich im Jahr 2019 negativ auf die Wirtschaftsdynamik in China ausgewirkt. Allerdings gab es Hoffnung auf eine baldige Lösung des Handelskonfliktes mit den USA. Die EZB senkte im September den Einlagezins für Banken nochmals auf -0,5 Prozent ab und begann Anfang November, zur Konjunkturstützung wieder Anleihen um monatlich 20 Mrd. EUR zu kaufen.

An den Aktienmärkten kam es 2019 zu deutlichen Kurssteigerungen, insbesondere bei US-Aktien. Im Anleihenbereich verzeichneten Anleihen von Emittenten niedriger Bonität sowie Schwellenländeranleihen die höchsten Wertzuwächse. Im Staatsanleihenbereich kam es im Euro-Raum wieder zu leicht steigenden Renditen. Insgesamt lieferten Anleihen im Vorjahr sehr erfreuliche Performancewerte.

Pensionskassen haben Reserven gebildet

Aufgrund der guten Veranlagungsergebnisse der letzten Jahre bildeten die Pensionskassen Reserven. Diese „Schwankungsrückstellungen“ bewirken, dass sich Schwankungen auf den Kapitalmärkten nicht so stark auf die Pensionshöhe auswirken.

Eine Schwankungsrückstellung ist mit dem Reservekanister eines Autos vergleichbar:

In Jahren mit hohen Erträgen wird der Kanister aufgefüllt, um später in Jahren mit geringeren Erträgen eine Reserve verfügbar zu haben, um negative Entwicklungen in der Veranlagung ausgleichen zu können. Diese Maßnahme dient der Sicherheit der Pensionsberechtigten und einer kontinuierlichen Kapitalentwicklung.

Kontinuierliches Wachstum an Anspruchsberechtigten

Bei Pensionskassenverträgen zahlen Arbeitgeber und Arbeitnehmer in Pensionskassen monatlich Beiträge ein, die später in der Pension verzinst ausbezahlt werden. Die effizienteste Form der Zusatzpension ist sicherlich die Betriebspension. Das Pensionskassensystem zeichnet sich durch eine hohe Kosteneffizienz, viele Möglichkeiten (Wahl von Veranlagungsprofilen: defensiv, konservativ, ausgewogen, aktiv oder dynamisch) und hohe Transparenz aus.

Die Pensionskassen können Sicherheit sowohl durch Garantiemodelle, als auch durch konservative Vertragsparameter darstellen. Die Pensionskassenpension ist allerdings eine betriebliche Vorsorge, d.h. in den Genuss einer solchen Zusatzpension kommt man nur über seinen Arbeitgeber bzw. den Betrieb.

Derzeit haben mehr als 976.000 Österreicher (das sind 23% aller Arbeitnehmer) Anspruch auf eine Firmenpension. Insgesamt veranlagten die 8 Pensionskassen im Jahr 2019 ein Vermögen von über 24,5 Mrd. Euro. Damit sind sie der größte private Pensionszahler Österreichs. Die durchschnittliche Pension lag 2019 bei 451 Euro pro Monat.

Im Jahr 2019 wurden insgesamt 704 Mio. Euro an Pensionsleistungen ausbezahlt (+ 2,47 Prozent gegenüber 2018).

Seit Jahren stehen für die heimischen Pensionskassen insbesondere auch Klein- und Mittelbetriebe im Fokus. So liegt der Anteil der Klein- und Mittelbetriebe bei den Neuverträgen im abgelaufenen Geschäftsjahr bei annähernd 90 Prozent.

Die neue Regierung hat sich im Regierungsprogramm klar dazu ausgesprochen, das österreichische Pensionssystem gesamtheitlich zu sehen und auch für die nachkommenden Generationen zu sichern. Darin wird festgehalten, dass ergänzend zur staatlichen Pensionsvorsorge auch entsprechende Rahmenbedingungen für die private Pensionsvorsorge (in Form von betrieblichen und individuellen Zusatzpensionen) zu schaffen sind.

Die heimischen Pensionskassen begrüßen dieses Bekenntnis zu einem ganzheitlichen Pensionssystem. Betriebliche Zusatzpensionen ergänzen die Existenzsicherung durch die staatliche Pension zur Stärkung des Lebensstandards im Alter - für heute rund eine Million Österreicherinnen und Österreicher.

Zugang zur privaten Altersvorsorge für alle Österreicherinnen und Österreicher

Das Regierungsprogramm widmet sich auch der Thematik der Altersvorsorge im Kapitel "Teilhabe am Kapitalmarkt und private Altersvorsorge stärken". Dabei wird auf der einen Seite die "staatliche" und auf der anderen Seite die "private" Altersvorsorge gesehen. Gemeint ist mit "privat" sowohl die privat ausgestaltete betriebliche Altersvorsorge als zweite Säule, als auch die dritte Säule mit der individuellen privaten Altersvorsorge.

Offenbar ist es das Ziel, "ergänzend zur staatlichen Pensionsvorsorge auch entsprechende Rahmenbedingungen für die private Pensionsvorsorge" zu schaffen.

Generalpensionskassen-Vertrag

Für einen "Generalpensionskassen-Vertrag" sollen laut Regierungsprogramm entsprechende Rahmenbedingungen geschaffen werden. Bei der Umsetzung wird darauf zu achten sein, dass die Grundintention, eine Verrentungsmöglichkeit auch für diejenigen Arbeitnehmerinnen und Arbeitnehmer zu schaffen, die als Aktive keinen Pensionskassenvertrag hatten, erfüllt wird.

Unter Schaffung von "rechtlichen Rahmenbedingungen für mögliche Verwaltungsvereinfachungen bei Pensionskassen und Mitarbeiter-Vorsorgekassen" kann ganz klar der elektronische Versand der Kontonachrichten verstanden werden.

Eine Einführung der "PensionsApp" hat zum Wohle der Anwartschafts- und Leistungsberechtigten zu erfolgen und darf gleichzeitig keinen verwaltungstechnischen Mehraufwand für die Kassen bedeuten.

Die Betrieblichen Vorsorgekassen in Österreich 2019

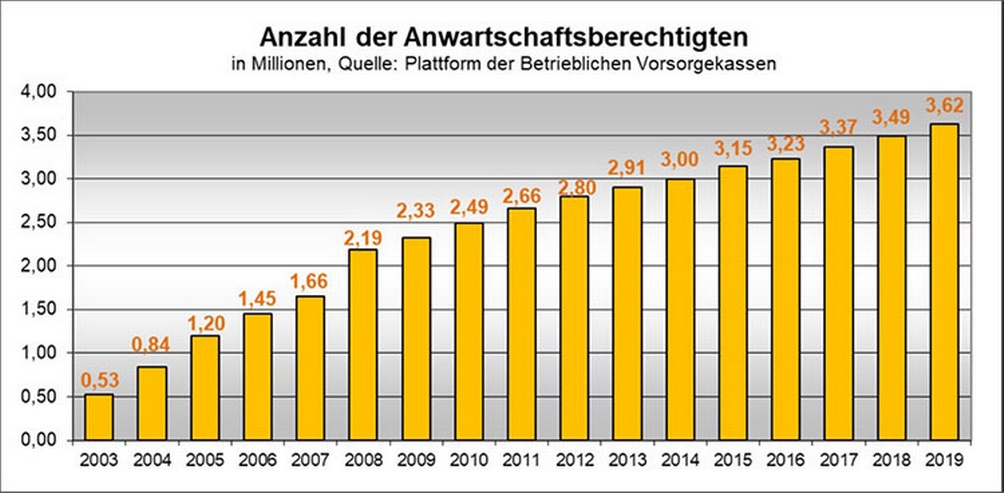

Aktuell sind acht Betriebliche Vorsorgekassen am Markt tätig. Sie verwalten nicht nur die Gelder der Unternehmer und ihrer Arbeitnehmer, sondern auch Freiberufler und Landwirte nützen gerne die Möglichkeit, auf diesem Wege vorzusorgen. Somit sind jetzt schon nahezu alle erwerbstätigen Österreicherinnen und Österreicher vom System der Betrieblichen Vorsorge umfasst. Die Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge und bilden somit einen wichtigen Eckpfeiler als Ergänzung zur staatlichen Pension.

Die Beiträge des Arbeitgebers, die er für seine Arbeitnehmer an die BVK leistet, sind im Ausmaß von 1,53 Prozent des monatlichen Bruttoentgelts lohnsteuerfrei. Die Betrieblichen Vorsorgekassen gehören zu den Vorzeigemodellen in Europa, da die erworbenen Ansprüche mitgenommen werden können und somit jeder Arbeitnehmer eine Abfertigung erhält und auch Selbständige können sich in diesem System auf eine soziale Absicherung verlassen.

Bilanz des Jahres 2019

Das System der Betrieblichen Vorsorge ist in den letzten Jahren kontinuierlich gewachsen. Beinahe 22.000 Unternehmen nützten die Möglichkeit, die Abfertigungsansprüche ihrer Mitarbeiter in eine Vorsorgekasse zu übertragen. Somit kamen zusätzlich zum gesetzlichen Obligatorium bereits über 700 Mio. Euro ins System und viele Arbeitnehmer profitieren heute von einer betrieblichen Vorsorge, obwohl ihr Dienstverhältnis bereits vor 2003 begann. Primär sind es aber die neu begonnenen Dienstverhältnisse, welche die Zahl der Anwartschaftsberechtigten kontinuierlich steigen lassen. Mittlerweile verwalten die Vorsorgekassen Guthaben von mehr als 3,6 Mio Berechtigten.

Nach 17 Jahren am Markt konnten die Vorsorgekassen das veranlagte Vermögen im Jahr 2019 nochmals um beinahe 2 Milliarden steigern und verwalten nun bereits 13,3 Mrd. Euro.

Es erscheint beachtlich, dass der Vermögensbestand immer noch beständig wächst, obwohl im Jahr 2019 bereits nahezu 590 Mio. Euro an Leistungen ausbezahlt wurden.

Dieser Betrag setzt sich aus den Abfertigungszahlungen, die an etwa 521.000 Personen geleistet wurden, zusammen. Die Flexibilität der Betrieblichen Vorsorge ist auf die Bedürfnisse der verschiedenen Lebenslagen ausgerichtet: Bei einem Verfügungsanspruch kann der Berechtigte selbst entscheiden, ob er das Geld sofort benötigt ober ob er es steueroptimal für seine persönliche Altersvorsorge verwenden möchte. Viele Österreicherinnen und Österreicher entscheiden sich aber auch bewusst dafür, ihr Kapital in der Vorsorgekasse zu belassen. Dies ist eine – unter anderem steuerlich – attraktive Möglichkeit, für die Pension vorzusorgen.

Ein weiterer Vorteil der Betrieblichen Vorsorge liegt darin, dass die Kunden der Vorsorgekassen auch vom Veranlagungserfolg profitieren:

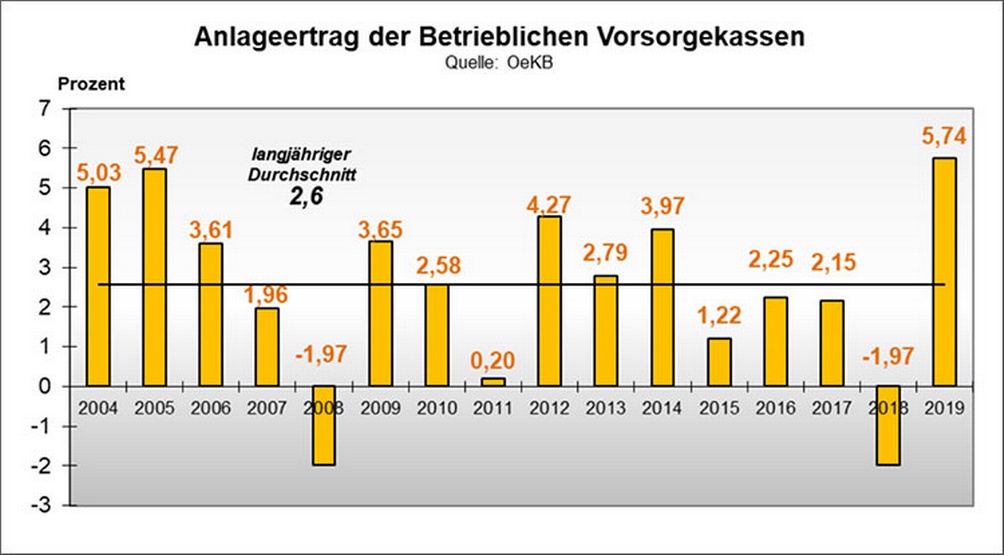

Im langjährigen Durchschnitt erzielten die Vorsorgekassen eine Performance von 2,6 Prozent. Im Jahr 2019 verzeichneten die Kassen ein außerordentlich gutes Ergebnis von 5,74 Prozent. Derartig gute Veranlagungsjahre zeigen deutlich, dass die Veranlagung auf den Kapitalmärkten Vorteile für die Anwartschaftsberechtigten bringt. Die Kunden profitieren unmittelbar von einer Wertsteigerung der Anwartschaft.

Für die Rendite einer Vorsorgekasse gibt es im Wesentlichen zwei bestimmende Faktoren: Einerseits ist das aktuelle Zinsniveau auf den Kapitalmärkten relevant, anderseits trägt auch die Risikogewichtung der Veranlagungsstrategie wesentlich zum Ergebnis bei. Der zweite Faktor wird von der Vorsorgekasse auf Grund des Veranlagungshorizonts, also unter Berücksichtigung der voraussichtlichen Liegedauer bestimmt.

Da das System der Betrieblichen Vorsorge eine Vielzahl an Entnahmemöglichkeiten vorsieht, muss die Vorsorgekassen jederzeit von einem Kapitalabfluss ausgehen und kann somit nur sehr konservativ veranlagen. Die Veranlagungsbestimmungen der Vorsorgekassen zielen auf eine ausgewogene Mischung der Veranlagungstitel und Streuung innerhalb des Portfolios unter Rücksichtnahme auf Sicherheit und Rentabilität ab. Es sind umfangreiche quantitative und qualitative Einschränkungen zu beachten. Das enge gesetzliche Korsett macht es den Veranlagern der Vorsorgekassen jedoch nicht immer leicht, das Ertragspotential für die Berechtigten voll ausschöpfen zu können, weshalb wohl eine Modernisierung der Veranlagungsbestimmungen der Vorsorgekassen angemessen wäre.

Die Veranlagung in der Betrieblichen Vorsorgekasse bringt für die Berechtigten den Vorteil, dass Sie vom Gewinnpotenzial des Kapitalmarkts profitieren und sich gleichzeitig aber auf die Sicherheit der Bruttokapitalgarantie verlassen können. Das bedeutet, dass jeder Cent, den die Vorsorgekasse zur Veranlagung erhalten hat, auch wieder an den Berechtigten zurückgeht – selbst wenn es wieder schlechte Zeiten an den Börsen gäbe greift diese Garantie in vollem Umfang.

Weiterentwicklung der Betrieblichen Vorsorge

Durch den hohen Durchdringungsgrad (nahezu jeder Erwerbstätige hat bereits ein Konto bei einer Vorsorgekasse) und das effiziente System bringen die Betrieblichen Vorsorgekassen ideale Voraussetzungen zur Stärkung der Pensionsvorsorge für alle Österreicherinnen und Österreicher mit. Das bestehende System könnte die optimale Basis zur Ergänzung der staatlichen Pension und Entlastung des Staatshaushaltes sein, es muss nur entsprechend ausgebaut werden.

Zur Erreichung dieses Ziels sollten jedoch einige Parameter angepasst werden:

- Ausdehnung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt

- Wegfall der Bruttokapitalgarantie

- Modernisierung der regulatorischen Rahmenbedingungen (z.B. Digitalisierung der Kontoinformation)

Der aktuelle gesetzliche Rahmen für Betriebliche Vorsorgekassen sieht eine Vielzahl an Entnahmemöglichkeiten vor: Selbst die Voraussetzung von 36 Beitragsmonaten für die Auszahlung bedeutet nicht, dass das Kapital drei Jahre bei einer Vorsorgekasse liegen muss. Für die einzelne Vorsorgekasse kann dies zur Folge haben, dass sie das Kapital bereits nach einem Monat an den Berechtigten auszahlen muss. Das bedeutet, dass auch die Kapitalgarantie schon nach einem Monat greift. Der Veranlagungshorizont entspricht somit nicht einem langfristigen Produkt.

Dieser Aspekt stellt – in Verbindung mit der Bruttokapitalgarantie - die wesentliche Herausforderung für die Vorsorgekassen dar. Kein anderes Produkt muss ohne einen konstanten, langfristigen Veranlagungszeitraum eine Garantie leisten. Darüber hinaus ist festzuhalten, dass Garantien auf Grund des seit Jahren anhaltenden historisch tiefen Zinsniveaus nicht mehr zeitgemäß und verursachen hohe Kosten. Deshalb verabschieden sich immer mehr Anbieter von Vorsorgemodellen von Garantien.

Für eine adäquate Verzinsung der Beitragsgelder brauchen die Assetmanager einen angemessenen Spielraum. Eine Ausdehnung der gesetzlichen Mindestliegedauer würde höhere Volatilität erlauben und einen adäquaten Veranlagungsspielraum schaffen. Eine längere Liegedauer bzw. ein Entfall der Bruttokapitalgarantie würde das Veranlagungsspektrum der Vorsorgekassen maßgeblich erweitern. Dies würde in Verbindung mit einer Modernisierung der Veranlagungsbestimmungen die Möglichkeit bieten, in Produkte mit höherem Ertragspotenzial zu investieren, da Schwankungen über den Veranlagungszeitraum ausgeglichen werden können.

Darüber hinaus sollte die Kontoinformation gemäß § 25 (2) BMSVG der Kontomitteilung der Pensionsversicherungsanstalt (§ 13 APG) und der Leistungsinformation der Krankenversicherungsträger (§ 81 ASVG) gleichgestellt werden. Die BV-Kassen sollten jedem Anwartschaftsberechtigten die Möglichkeit bieten, elektronisch auf seine Daten zuzugreifen und auf Verlangen eine schriftliche Information zur Verfügung stellen. Dies würde dem aktuellen Zeitgeist entsprechen und zeigen, dass die Digitalisierung auch von den Vorsorgekassen vorangetrieben wird.

Durch die Realisierung dieser Punkte würde das System der Betrieblichen Vorsorge zur optimalen Ergänzung des staatlichen Pensionssystems werden.